![]() ETFs als Investment werden immer beliebter. Sie sind günstiger als aktive Aktienfonds und erlauben es dem Anleger, ein großes Aktien Paket kostengünstig zu erwerben. Doch wie kann man ETFs kaufen? Hierzu benötigt man zu aller erst einen Onlinebroker.

ETFs als Investment werden immer beliebter. Sie sind günstiger als aktive Aktienfonds und erlauben es dem Anleger, ein großes Aktien Paket kostengünstig zu erwerben. Doch wie kann man ETFs kaufen? Hierzu benötigt man zu aller erst einen Onlinebroker.

Wir stellen die besten Online ETF Broker vor, geben Beispiele für aussichtsreiche ETFs und klärende einige Fachbegriffe des ETF Handels. So gelingt es auch Anfängern ganz leicht, sich ihren ersten eigenen ETF zuzulegen.

Inhaltsverzeichnis

- Worauf sollte man beim Kauf von ETFs achten?

- Vielversprechende ETFs 2024: Aktien ETFs Empfehlungen auf eToro:

- Wo ETFs kaufen? Die besten Anbieter für den ETF-Kauf im Vergleich: Bei welcher Börse ETF kaufen?

- Wie ETFs kaufen? Unsere Anleitung in 3 Schritten:

- Was ist ein ETF genau? Definition und Erklärung:

- Wann kaufe ich am besten ETFs? Was ist der beste Zeitpunkt zum Einstieg?

- Essenzielle Begriffe Des ETF Handels – Was brauche ich um ETF zu kaufen?

- Strategie Zum ETF Fonds Kaufen Festlegen

- Aktien oder Aktien-ETF: Was ist der Unterschied?

- Aktienhandel oder ETF Trading: Vor- und Nachteile

- Aktien ETFs mit ETF Sparplan kaufen für langfristige Rendite

- ETF handeln? Wieso man nicht einen ETF handeln sollte:

- Niedrige Gebühren bei Aktien-ETF

- Depot-Mischung mit Aktien-ETF

- Aktien ETF Steuer

- Aktien ETF Derivate

- Welche Aktien ETFs gibt es?

- Welche ETF soll ich kaufen? Die besten ETFs 2024 im Vergleich

- Aktien ETF kaufen – Fokus auf einzelne Staaten

- Welcher ETF für Anfänger

- ETF Value Aktien

- Kakao ETF

- Welche Kosten kommen beim ETF Kauf auf mich zu?

- ETFs bei Comdirect, Consorsbank oder Trade Republic kaufen? Wieso wir stattdessen unseren Testsieger eToro empfehlen

- ETF Aktien App

- So viel können Sie mit ETFs verdienen: Der ETF Investment Rechner

- ETF oder Fonds kaufen? Vor- und Nachteile

- ETF kaufen Fazit – Unsere Empfehlungen:

- ETF Kaufen Und ETF Verkaufen – Trading FAQs

Worauf sollte man beim Kauf von ETFs achten?

Auf folgende Punkte sollte man beim Kauf von Aktien ETFs achten:

- Wieso, sollte man in ETFs investieren? Bei einem ETF ist die Diversifikation der Schlüssel zum Erfolg. Mit ETFs kann man auf verschiedenste Aktiencluster setzen, welche in den verschiedensten Ausrichtungen organisiert sind. So kann man auf einen bestimmten Sektor, ein bestimmtes Land oder auch auf aufstrebende Märkte setzen. ETFs bieten einen einfachen und kostengünstigen Einstieg in die Welt des Aktienhandels und empfehlen sich für Anleger, welche eine relativ sichere und langfristige Rendite wünschen.

- Wo kann man ETFs sicher kaufen? Sie können ETFs bei allen Online Brokern kaufen. Jedoch empfehlen wir für den Kauf von ETFs einen vertrauenswürdigen und günstigen Broker zu nutzen, wie zum Beispiel unseren Testsieger unter den Online Brokern: eToro. Bei eToro handelt es sich um den besten unserer Meinung nach besten ETF Broker, da Sie hier komplett gebührenfrei ETFs kaufen und verkaufen können. Nur so machen Sie wirklich maximale Gewinne mit ETFs!

- Welche ETFs sind interessant? ETFs sind so vielfältig wie Aktien und dementsprechend gibt es eine unglaublich große Auswahl von ihnen. Dabei besitzen alle ETFs verschiedene Nachteile und Vorteile. ETFs eigenen sich hervorragend um relativ sicher ein langfristiges Vermögen aufzubauen. Außerdem erlauben ETFs es Ihnen, sich mit dem Aktienmarkt zu befassen, ohne sich mit seiner vollen Komplexität auseinandersetzen zu müssen. Aktuell sind vor allem die vielfältig auf eToro handelbaren Health, Sustainability, Real Estate & Energy ETFs spannend, wie zum Beispiel der Vanguard Real Estate ETF.

- Wie könnte die Zukunft von ETFs aussehen? ETFs wird es höchstwahrscheinlich immer geben. Viele Anleger mögen die relativ sichere und stabile Rendite, welche ETFs bieten. Wer also langfristig anlegen möchte und eventuell noch per Sparplan investieren will, der ist mit einem solide aufgestellten ETF immer gut beraten. Vor allem wenn er zum eigenen Risikolevel passt.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Vielversprechende ETFs 2024: Aktien ETFs Empfehlungen auf eToro:

eToro bietet die Möglichkeit an, ETFs entweder über eine Investition in den Basiswert oder in Form von CFDs zu handeln. Insgesamt kann in 154 verschiedene ETFs investiert werden. Die ETFs decken dabei ein weites Feld an Bereichen ab.

Neben Produkten, welche bekannte Indizes wie den MSCI oder den S&P 500 wiedergeben, kann auch speziell in die Entwicklung von Emerging Markets wie z. B. Russland oder Brasilien investiert werden. Die ETFs auf Rohstoffe und Minenbetreiber erlauben ein erhöhtes Maß an Spezialisierung.

|

ETF Name |

Klasse (Sektoren) |

1 Jahr Performance |

5-Jahres-Performance |

|

ProShares UltraPro QQQ |

Finanzen |

120.41 % |

724.36% |

|

KraneShares CSI China Internet ETF |

IT |

61.27% |

105.83% |

|

First Trust ISE Cloud Computing Index Fund |

IT |

52.48% |

198.39% |

|

SPDR S&P Biotech ETF |

Health & Biotech |

45.71% |

97.68% |

|

VanEck Vectors Gold Miners ETF |

Rohstoffe |

36.28% |

154.09% |

|

iShares Core S&P 500 ETF |

Finanzen |

20.99 % |

98.57 % |

|

iShares MSCI All Countries Asia ETF |

Finanzen |

11.23% |

23.88% |

|

iShares MSCI Germany ETF |

Spezifisch |

8.54 % |

28,47 % |

|

iShares US Aggregate Bond ETF |

Renten |

7.02% |

21.96% |

|

PIMCO Total Return ETF |

Rohstoffe |

6.91% |

22.77% |

|

iShares J.P. Morgan USD Emerging Markets Bond ETF |

Finanzen |

5.78 % |

5.98 % |

|

VanEck Vectors Russia ETF |

Finanzen |

5.01% |

86.11 % |

|

JPMorgan Ultra-Short Income ETF |

Finanzen |

2.25% |

7.89% |

|

PIMCO Enhanced Short Maturity Strategy Fund |

Finanzen |

1.66% |

10.10% |

|

Invesco Senior Loan ETF |

Renten |

1.52 % |

20.15 % |

|

Fidelity MSCI Financials Index ETF |

Finanzen |

-3.49% |

56.97% |

|

Xtrackers Harvest CSI 300 UCITS ETF |

Sonstiges |

-3.64% |

26.36% |

|

Vanguard Real Estate ETF |

Spezifisch |

-6.38% |

5.55 % |

|

Alerian MLP ETF |

Finanzen |

-7.77% |

-8.99% |

|

Direxion Daily Financial Bear 3X Shares |

Finanzen |

-72.58% |

-95.75% |

Wo ETFs kaufen? Die besten Anbieter für den ETF-Kauf im Vergleich: Bei welcher Börse ETF kaufen?

6

Zahlungsmöglichkeiten

Funktionen

Kundendienst

Bewertung

Mobile App

Feste Provisionen pro Vorgang

Kontogebühr

- Alle Aktien und ETFs kostenlos

- Tausende Aktien- und ETF-Sparpläne

- Handel mit echten Kryptos

Ihr Kapital ist im Risiko.

Kontoinformation

Gebühren pro Operation

- Niedrige Spreads

- Viele Tutorials

- Nutzerfreundliche Plattform

78.31% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Kontoinformation

Gebühren pro Operation

- Keine Provisionen und Niedrige Spreads

- Reguliert durch CBI und MiFID in Europa

- Intuitive Handelsplattform

72% der Privatanleger-Konten verlieren Geld beim Trading von CFDs mit diesem Anbieter. Sie sollten erwägen, ob Sie verstehen, wie CFDs funktionieren und ob Sie sich das hohe Risiko leisten können, ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Geringe Gebühren

- Algo Trading verfügbar

- Sehr freundliche Benutzeroberfläche

76% der Privatanleger verlieren Geld beim CFD-Handel. Besuchen Sie skilling.com für den vollständigen Haftungsausschluss.

Kontoinformation

Gebühren pro Operation

- Vertrauen von über 300.000 Kunden weltweit

- 1200+ handelbare Instrumente

- Hedging

75.2% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

Kontoinformation

Gebühren pro Operation

- Gute Auswahl an Assets

- Persönliche Account Manager

- Mehrsprachiger Support rund um die Uhr

72,50 % der Privatanlegerkonten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln.

Kontoinformation

Gebühren pro Operation

Wie ETFs kaufen? Unsere Anleitung in 3 Schritten:

Wie gehe ich nun vor, wenn ich einen ETF kaufen möchte? Zunächst sollte man sich für den passenden Onlinebroker entscheiden. Man sollte hier vor Anmeldung sicherstellen, dass die gewünschten ETFs auch tatsächlich bei diesen erworben werden können.

Wer sich noch nicht sicher ist, welches ETF Depot Konto für ihn passend wäre, der findet in unserem ETF Depotkonto Vergleich sicherlich Inspiration (Wir entscheiden uns für unseren Testsieger eToro, da dieser die besten Konditionen aufweist).

Im zweiten Schritt meldet wir uns bei eToro an, lassen uns verifizieren und zahlen den gewünschten Anlagebetrag ein.

Schritt 1: Auswahl des passenden ETF Online Brokers

Wer ETFs kaufen möchte, der benötigt hierzu den passenden Onlinebroker. Bei der Auswahl sollte man darauf achten, dass dieser mit niedrigen Gebühren punkten kann. Eine der wichtigsten Gebühren ist hierbei die Ordergebühr.

Diese wird erhoben, wenn man eine Order, wie zum Beispiel den Kauf oder den Verkauf von ETFs ausführt. Manche Onlinebroker erheben diese prozentual, andere wiederum zu einem Festpreis. Auch Mischformen können vorkommen.

Des Weiteren sollte man darauf achten, dass der Onlinebroker über eine große Auswahl an Aktien und ETFs verfügt. Nur so kann man sicherstellen, dass der gewünschte ETF auch tatsächlich bei dem jeweiligen Anbieter gekauft werden kann.

Ein effizientes Portfolio lebt von Vielfältigkeit. Natürlich sollte man nur Anbietern vertrauen, die über alle Lizenzen und Regulierungen verfügen. Daher sollte man sicherstellen, dass der gewünschte Onlinebroker zugelassen ist, damit man auch rechtlich auf der sicheren Seite ist.

eToro erfüllt alle diese Konditionen ausgezeichnet: 0% Gebühren für den Kauf von ETFs, großes Handelsangebot sowie eine Lizenz und vollkommene Regulierung.

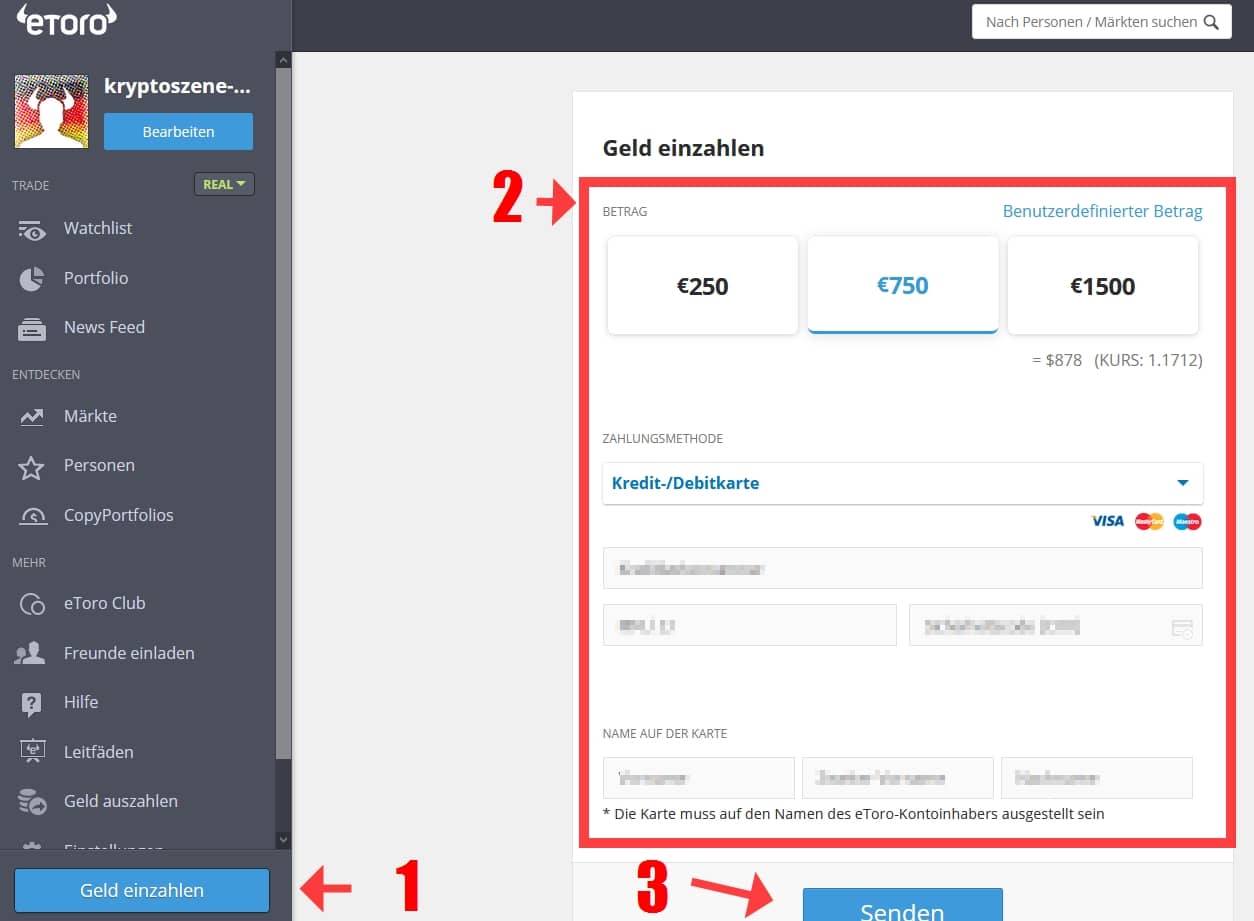

Schritt 2: Anmeldung, Verifizierung & Einzahlung

Wenn man ETFs kaufen möchte, dann muss man sich hierfür bei eToro anmelden. In der EU ist es außerdem vorgeschrieben, dass man sich verifizieren lassen muss.

Die Verifikation dient der eindeutigen Feststellung der Identität des Nutzers und so soll Geldwäsche und anderen kriminellen Aktivitäten vorgebeugt werden.

Im Anschluss daran zahlt man Geld ein, hierfür werden verschiedene Zahlungsmöglichkeiten zur Verfügung gestellt.

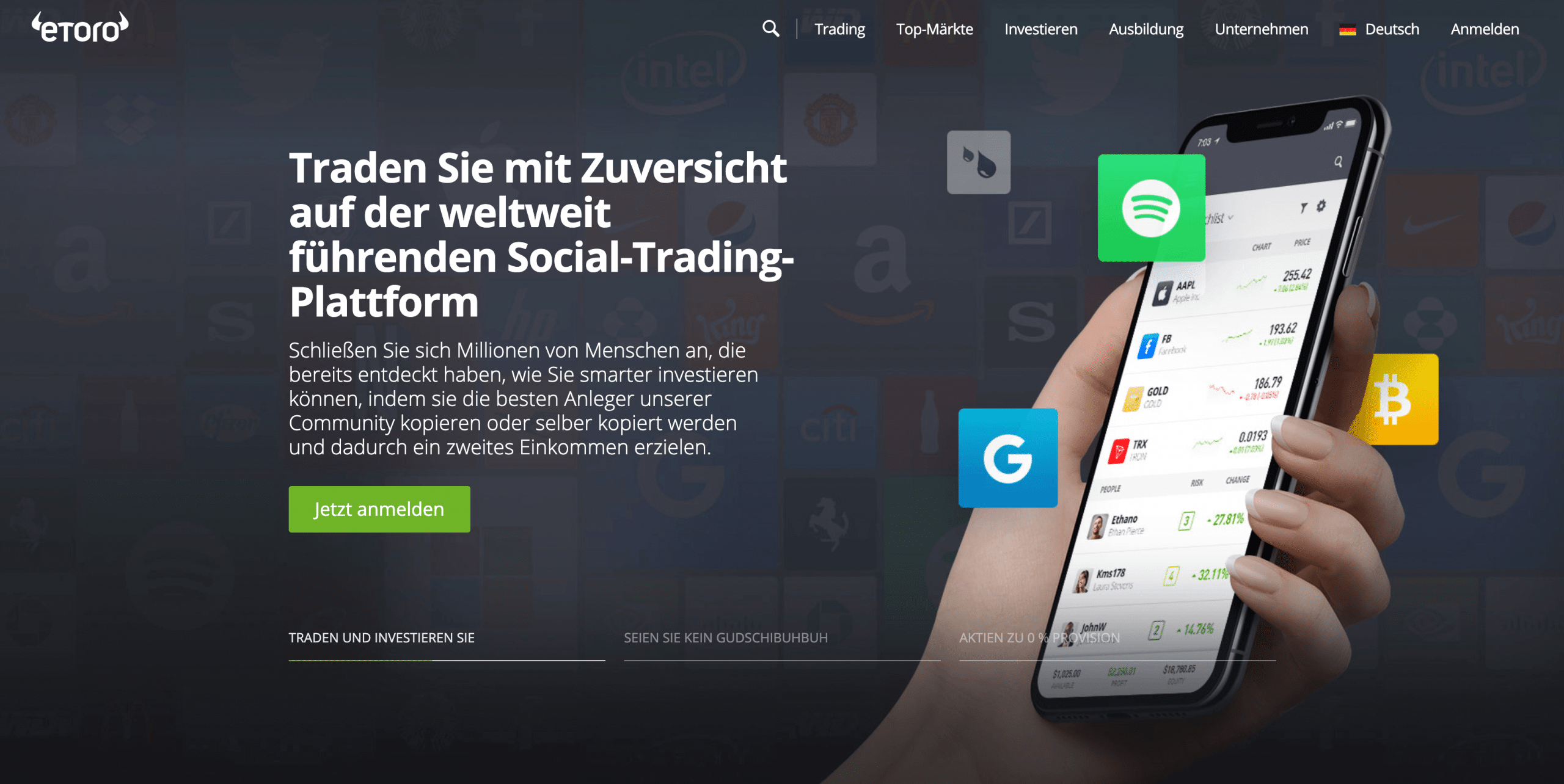

Anmeldung Beim Gewünschten Anbieter

Gleich beim Besuch von der eToro Website wird einem das Anmeldeformular ins Auge springen, welches häufig eine Aufforderung enthält, wie zum Beispiel „Jetzt anmelden“.

Verifizierung

Ist der Account nun eröffnet, dann muss man sich verifizieren lassen. Es gibt unterschiedliche Methoden, die hierfür angewandt werden. Neben einem Identifikationsverfahren mittels Video-Chat ist es auch üblich, dass man einfach einen Scan des Ausweisdokumentes oder eines ähnlichen behördlichen Dokumentes hochlädt.

Im Anschluss daran wird dieses Dokument geprüft und, falls alle angegebenen Daten mit diesem übereinstimmen, der Account in der Folge freigeschaltet.

Geld Einzahlen Um ETF Kaufen Und Verkaufen Zu Können

Jetzt zahlt man Geld ein. Die großen Onlinebroker stellen zahlreiche Möglichkeiten vor, um einzuzahlen. Am häufigsten werden wohl Sofort Überweisungen genutzt, oder die Kreditkarte.

Meist hat man aber auch die Möglichkeit, mittels normaler Überweisung oder über PayPal sein Guthaben aufzuladen. Bestimmte Anbieter bieten sogar die Einzahlung via Bitcoin an.

Hier eine Übersicht aller Zahlungsmethoden, die bei eToro zur Verfügung stehen:

| Zahlungsmöglichkeit | möglich? |

| ETFs kaufen mit Kreditkarte | ✔️ |

| ETFs kaufen mit PayPal | ✔️ |

| ETFs kaufen mit SOFORT Überweisung | ✔️ |

| ETFs kaufen mit Rapid Transfer | ✔️ |

| ETFs kaufen mit Skrill | ❌ |

| ETFs kaufen mit Banküberweisung | ✔️ |

| ETFs kaufen mit Neteller | ❌ |

| ETFs kaufen mit UnionPay | ✔️ |

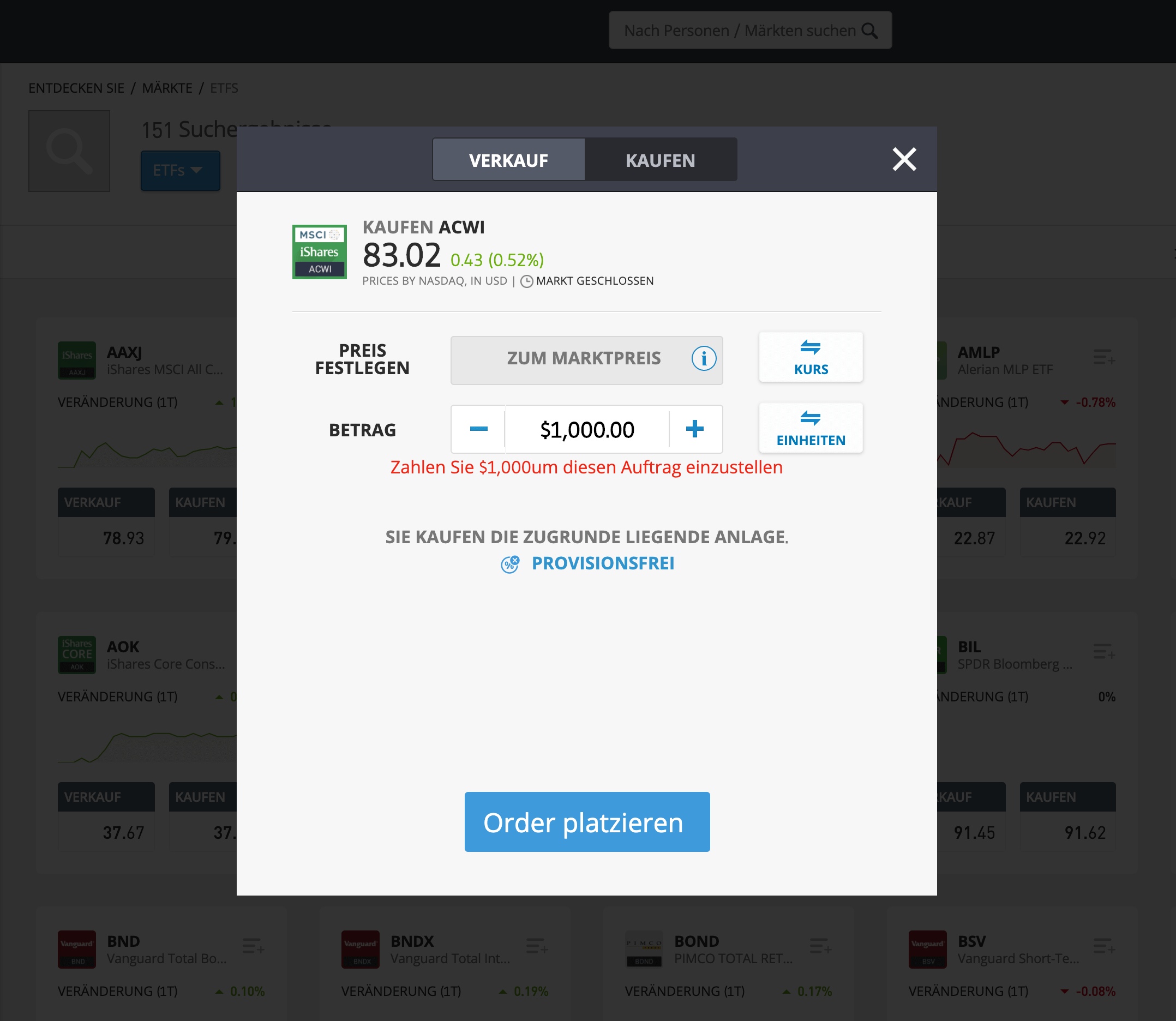

Schritt 3: ETFs Online Kaufen

Nachdem die Einzahlung vollzogen wurde kann man sich nun für den gewünschten ETF entscheiden.

Hat man diesen sorgfältig ausgewählt, dann gibt man lediglich den Namen des ETFs oder aber die ISIN Nummer oder WKN Nummer ein und in der Regel sollte der gewünschte ETF so schnell gefunden werden. In unserem Beispiel entscheiden wir uns für den ETF „ACWI„.

Nun gibt man die Order ab, welche beinhaltet, wie viele Anteile des ETFs man erwerben möchte.

Was ist ein ETF genau? Definition und Erklärung:

![]()

ETFs sind in der Regel keine aktiv verwalteten Fonds, sondern bilden meist bestimmte Indizes nach. Hierbei können diese ETFs genau wie Aktien an der Börse gehandelt werden, D. h., der Investor kauft diese direkt an der Börse seiner Wahl.

Die meisten aktiv gemanagten Aktienfonds hingegen werden von Fondsgesellschaften herausgegeben und sind über diese zu erwerben.

ETFs gibt es in ausschüttender oder thesaurierender Sonderform. Das ist vor allem für Dividendensammler relevant, da der Anleger bei der ausschüttenden Form die Dividende auf sein Portfolio seines Online Brokers ausgezahlt bekommt.

Ausschüttender vs. Thesaurierender ETF

Beim Aufbau eines ETFs gibt es noch ein weiteres Merkmal, welches man als Anleger beachten muss. Nicht jeder ETF führt Dividendenzahlungen gleichermaßen durch. So muss man bei einem ETF zwischen einem ausschüttenden ETF und einem thesaurierenden ETF unterscheiden.

Bei einem ausschüttenden ETF erhält man im Anlagezeitraum als Anleger eine Dividendenausschüttung. Diese Art von ETF ist für alle geeignet, die ein regelmäßiges Einkommen durch einen ETF erhalten möchten.

Thesaurierend bedeutet Reinvestition. Das bedeutet, dass die Dividende nicht unmittelbar ausgezahlt wird, sondern wieder investiert wird. Somit wird die Dividende im selben Fond neu angelegt. Diese ETFs eignen sich vor allem für langfristig orientierte Anleger.

Warum sollte man ETFs kaufen?

![]()

ETFs bringen die Vorteile einer Anlage in Investmentfonds auf die nächste Stufe. ETFs bieten niedrigere Kosten als herkömmliche Fonds, einen flexiblen Handel, mehr Transparenz und eine bessere Steuereffizienz.

Gegenüber herkömmlichen Fonds haben ETFs vier große Vorteile: Handelsflexibilität, Diversifikation des Portfolios, Risikomanagement und niedrige Kosten..

Gerade wenn es um die Diversifikation und das Risikomanagement geht sind ETFs ein sehr gutes Investment. Denn wie bereits erwähnt bildet ein ETF einen Index nach und je mehr Aktien dieser Index enthält, desto besser ist die Risikostreuung.

Mithilfe eines ETFs kann man so in mehrere Tausend Aktien investieren und dabei auch noch die Kosten gering halten.

Wann kaufe ich am besten ETFs? Was ist der beste Zeitpunkt zum Einstieg?

![]()

Wenn man sich zum Kauf eines ETFs entscheidet, spielt der richtige Zeitpunkt eine wichtige Rolle. Der richtige Zeitpunkt bei der Order kann nämlich starke Auswirkungen auf die Handelskosten haben. Damit ist der Spread gemeint, der je nach Uhrzeit unterschiedlich ausfallen kann.

Deswegen sollte man sich im Vorfeld darüber erkundigen, wo der Index gehandelt wird und welche Öffnungszeiten die jeweilige Börse hat.

Wenn man sich beispielsweise für einen amerikanischen ETF entscheidet, sind die Handelszeiten der US-Börse von 15:30 – 22:00 Uhr. Innerhalb diesem Zeitraums sind die Aktien hoch liquid und werden mit dem niedrigsten Spread gehandelt.

Wenn man sich dafür entscheidet, vor- oder nachbörslich zu handeln, dann muss man mit einem höheren Spread rechnen. Das liegt daran, dass sich die Broker absichern müssen und einen Sicherheitsaufschlag aufrechnen. Das wirkt sich natürlich dann auch auf den Spread auf.

Wenn man sich für einen breit gestreuten ETF entscheidet, der aus Aktien aus aller Welt besteht, muss man darauf achten, die richtigen Handelszeiten der Aktien zu wissen. Beispielsweise gibt es hier den MSCI World Index der zu über 60% aus amerikanischen Aktien besteht, aber sich auch europäische Aktien beinhaltet. Der beste Zeitpunkt hier wäre zwischen 15:30 bis 17:30 Uhr.

Bei ETFs aus Asien sollte man bereits in der früh handeln. Die besten Handelszeiten für asiatische ETFs sind zwischen 09:00 – 11:00 Uhr.

Essenzielle Begriffe Des ETF Handels – Was brauche ich um ETF zu kaufen?

Bevor man jedoch den ETF kauft, sollte man die essenziellen Begriffe des ETF Handels lernen. Nur wer über das nötige Know-how verfügt, sollte investieren. Wie schon Warren Buffet sagte, sollte man nur Anlagen investieren, die man auch tatsächlich versteht.

Daher sollte man sicherstellen, dass man über die Vor- und Nachteile von ETFs genauestens Bescheid weiß. Daraufhin erarbeitet man sich eine Strategie. Im Falle von ETFs ist es wahrscheinlich, dass man einfach einen Sparplan verfolgen möchte.

Dieser könnte zum Beispiel beinhalten, dass man ETF monatlich nachkauft. Zusätzlich muss man sich natürlich noch für den passenden ETF entscheiden. Hat man diese Schritte durchlaufen, kann man den gewählten ETF guten Gewissens kaufen.

Der Kaufpreis zu dem ein ETF aktuell erworben werden kann

Der aktuelle Preis, den man beim Verkauf des ETFs derzeit erhält

In der Gesamtkostenquote werden alle Kosten erfasst, die von den Investoren getragen werden müssen. Hierunter fallen zum Beispiel Indexgebühren und weitere Kosten. Nicht in die Gesamtkostenquote hingegen fallen die Transaktionskosten des ETFs und die üblichen Gebühren für den Börsenhandel, wie Order Provision oder Maklercourtage, welche vom Onlinebroker erhoben werden.

Hierbei handelt es sich um den Auftrag an den gewählten Broker, einen bestimmten ETF für den Investor zu kaufen.

Ein Limit Order enthält den Auftrag, einen bestimmten ETF nur zu einem bestimmten Preis (oder darunter) zu kaufen, beziehungsweise einen bestimmten ETF nur zu einem bestimmten Preis (oder darüber) zu verkaufen. Der Zeitpunkt hängt hier natürlich vom Kurs des ETFs ab

ETF steht für Exchange-traded Fonds. Hierbei ist ein börsengehandelter Investmentfonds gemeint. D. h., er wird im Normalfall nicht über die emittierende Investmentgesellschaft, sondern direkt über die Börse am Sekundärmarkt erworben, bzw. verkauft. Die meisten ETFs sind hierbei passiv verwaltete Indexfonds.

Viele Unternehmen lassen ihre Aktionäre an dem Unternehmensgewinn teilhaben. Diese schütten einmal im Jahr eine Dividende aus, was den Aktionären ein attraktives Zusatzeinkommen bescheren kann. Bei ausschüttenden ETFs erhalten die Anleger ihre Dividende über den ETF Broker ausgezahlt.

Wer den gewünschten ETF tatsächlich besitzen möchte, der benötigt ein Depotkonto. Dieses wird von den großen Online Brokern zur Verfügung gestellt und erlaubt es, den gewünschten ETF dort zu verwahren, ihn nachzukaufen oder zu veräußern.

Die Eurex ist eine Terminbörse und bietet Optionen und Futures auf eine Anzahl von ETFS an. Die in Frankfurt tätige Börse gehört zu den größten Terminbörsen für Finanzderivate.

Ein Fondsmanager bestimmt die Struktur eines Fonds. In der Regel wird bei ETFs auf einen solchen Fondsmanager verzichtet, da die ETFs passiv verwaltet werden. Dies spart Gebühren und einige Studien konnten zeigen, dass nur die wenigsten Fondsmanager tatsächlich einen Mehrwert bieten und überdurchschnittliche Renditen gewährleisten.

Unter einem ETF Sparplan versteht man eine Sparanlage, die auf einem ETF beruht. So kann man beispielsweise monatlich einen Teil seines Einkommens für den gewünschten ETF aufwenden, um diesen nachzukaufen. Bei einem ETF Sparplan hat man häufig den Vorteil, dass man mehr Rendite erzielt, als mit dem klassischen Sparkonto bei der Hausbank. Natürlich ist auch das Risiko höher.

Strategie Zum ETF Fonds Kaufen Festlegen

In aller Regel möchte man mit einem ETF einen ETF Sparplan verfolgen. Für das Day Trading sind ETFs eher nicht geeignet, da diese börsengehandelten Fonds oft nur eine geringe Volatilität aufweisen. Man kann aber Strategien festlegen, nach denen man ETFs kaufen möchte.

So kann man sich beispielsweise für zukunftsträchtige Branchen entscheiden und seinen ETF danach wählen. Wer zum Beispiel darauf setzt, dass in Zukunft vor allem grüne Unternehmen profitieren werden, der kann mit einem nachhaltigen ETF dieser Strategie entsprechen.

Auch wer bestimmte Länder in der Zukunft kräftig wachsen sieht, kann sich den passenden ETF hierfür heraussuchen. So kann man beispielsweise für Deutschland einen ETF wählen, der den DAX nachbildet. Es gibt unzählige Arten von ETFs, sodass für jede Strategie etwas dabei sein sollte.

Aktien oder Aktien-ETF: Was ist der Unterschied?

Anstelle des Kaufs eines einzelnen Wertpapiers können Anleger über einen Aktien-ETF auf einen Schlag in dutzende, hunderte oder sogar tausende Aktien investieren. Möglich macht das die Systematik hinter dem Aktien-ETF. So bildet ein ETF einen ganzen Börsenindex nach, in der Regel im Verhältnis 1:1. Das kann zum Beispiel der deutschen Aktienindex DAX sein, aber auch tausende andere, national sowie international zusammengestellte ETF.

Da ein ganzer Index nachgebildet wird, können Anleger über einen ETF ihr Risiko entsprechend breit streuen. Schwache und starke Einzelwerte gleichen sich im Index aus. Indes hat der Käufer von Wertpapieren eines einzelnen Unternehmens ein deutlich höheres Risiko, weil die Streuung fehlt. Schlittert das Unternehmen in die Krise und sinkt der Aktienkurs, spürt dass der Anleger sofort im Geldbeutel. Anders bei Aktien-ETF. Im Index wird immer der Mittelwert der notierten Unternehmen dargestellt.

Aktien-ETF sind übrigens kein neue Erfindung. Schon Anfang der 70er-Jahre wurde die Idee geboren, einen ganzen Börsenindex mit nur einer einzigen Anlage ins Portfolio zu holen. Besonders seit der Zeit nach der Dotcom-Blase haben ETF einen wahren Boom erlebt. Inzwischen sind weltweit Billionen von Dollar in tausende von verschiedenen ETF investiert.

Aktienhandel oder ETF Trading: Vor- und Nachteile

Lohnt es sich überhaupt, in einen ETF zu investieren? Oder sollte man doch auf Aktien setzen? Auf diese Fragen gibt es keine eindeutige Antwort.

Generell sind ETFs als weniger volatil zu bezeichnen und dadurch eher für langfristige Sparpläne geeignet. Sieht man sich jedoch eher im Day Trading aktiv, dann werden Aktien wohl die bessere Wahl darstellen, da die Kurse hier deutlich höher schwanken können.

Aktien ETFs mit ETF Sparplan kaufen für langfristige Rendite

![]()

Aktien-ETF bieten gerade Einsteigern und auf Sicherheit bedachten Anlegern ein tolle Möglichkeit, über Jahre eine starke Rendite zu erwirtschaften. Sie müssen nicht über fundierte Marktkenntnisse verfügen, um in einen ETF zu investieren. Zumindest nicht, wenn sie einen der weltweit gestreuten ETF wie etwa den MSCI World Index investieren.

Wer nicht auf einmal eine große Summe investieren will oder kann, hat über einen ETF-Sparplan die Möglichkeit, mit regelmäßigen monatlichen Einzahlungen, die zum eigenen Budget passen, langfristig eine Kapitaldecke aufzubauen. Diverse Anbieter haben solche ETF-Sparpläne im Programm.

ETF sind zudem passiv verwaltete Indexfonds. Durch den zugrundeliegenden Index ist die Zusammensetzung des ETF bereits vorgegeben. Computerprogramme setzen dabei den ETF zusammen und kontrollieren und aktualisieren den Index fortlaufend. Das heißt, dass die teilweise hohen Gebühren für ein aktives Fondsmanagement durch einen Fondsmanager entfallen.

ETF Kaufen oder Sparplan?

Ein ETF Sparplan besitzt viele Vorteile gegenüber einer Einmalanlage. So bietet ein ETF Sparplan eine attraktive Möglichkeit, auch mit nur wenig Geld ein langfristiges Vermögen aufzubauen. Bereits kleine monatliche Beträge reichen hier aus, um rentabel in einen ETF zu investieren. Außerdem bietet ein Sparplan eine hohe Flexibilität bei eventuellen Änderungen. So können Sie die Höhe der Sparrate und auch die Häufigkeit des Sparplans jederzeit anpassen. Auch können Sie den Sparplan vorübergehend aussetzen oder sogar komplett löschen.

Der aber wohl größte Vorteil von einem Sparplan ist der Durchschnittskosteneffekt. Da Sie bei einem ETF Sparplan mit einem fest vereinbarten Betrag Anteile an einem ETF erwerben und sich der Kurs permanent ändert, erhalten Sie unterschiedlich viele ETF Anteile pro Kauf. Bei niedrigeren Kursen bekommen Sie für Ihren Sparplan mehr Anteile des ETF und bei höheren Kursen automatisch weniger Anteile. Im Laufe der Zeit ergibt sich dadurch ein günstiger Durchschnittspreis.

Dieser Durchschnittskosteneffekt wirkt sich langfristig positiv auf Ihre Geldanlage aus. Bei einer Einmalanlage dagegen kaufen Sie Anteile zu dem aktuellen Tagespreis. Dadurch besteht eine gewisse Abhängigkeit von der zukünftigen Kursentwicklung des ETF. Wir empfehlen daher einen ETF Sparplan.

ETF handeln? Wieso man nicht einen ETF handeln sollte:

Einer der größten Vorteile von ETFs ist die Flexbilität. Leider animiert diese Flexibilität von ETFs oft dazu, zu viel zu handeln, oder auch zu „übertraden“. Investoren können ihre ETFs genauso schnell und einfach handeln, wie sie es bei Aktien könnten. Leider verführen sie deshalb zum Handel, was tatsächlich für den Vermögensaufbau nicht guttut.

Der übermäßige Kauf und Verkauf von ETFs führt in der Regel zu Verlusten oder geringen Renditen. Oft neigen Anlegern zum „übertraden“, nachdem sie einen signifikanten Verlust erlitten haben. Um ihr Kapital zurückzugewinnen, bemühen sie sich möglicherweise, Gewinne zu erzielen, wo immer sie können, in der Regel indem sie die Größe und Häufigkeit ihrer Trades erhöhen.

Grundsätzlich gibt es zwei Möglichkeiten, an der Börse Geld zu verdienen: Schnell und riskant oder sicher und stabil. Letztendlich eignen sich ETFs für eine „Buy and Hold“ (Kaufen und Halten) Strategie. Sie dienen dazu, sicher und stabile Renditen zu erzielen und sollen daher nicht übermäßig gehandelt werden.

Wann sollte man seine ETF Position wieder verkaufen?

Natürlich gibt es auch berechtigte Gründe, seine ETF Position wieder zu verkaufen. Einige dieser Gründe wollen wir uns kurz anschauen.

Eine neue Strategie: Obwohl dies ungewöhnlich ist, kann ein ETF seine zugrunde liegende Strategie ändern und im Laufe der Zeit sogar den verfolgten Benchmark verändern. In diesem Fall sollten Anleger überlegen, inwieweit sich diese Änderung auf die Diversifizierung ihres Portfolios auswirken könnte. .

Höhere Gebühren ohne bessere Rendite: Obwohl ETFs darauf ausgelegt sind, die Kosten zu minimieren, sollten Sie dennoch darauf achten, was Sie für die erzielten Renditen bezahlen. Viele ETF Gebühren variieren ebenso wie ihre Wertentwicklung. Kosten spielen aber eine große Rolle für die Attraktivität eines ETF. Daher ist es wichtig zu prüfen, ob ein ETF im Laufe der Zeit teurer zu werden scheint. Steigende Gebühren sind oft ein Warnsignal, da im Allgemeinen die Gebühren für ETFs imm mehr sinken.

Bei einer Gebührenerhöhung sollten Anleger daher die Gebühren zwischen ähnlichen ETFs vergleichen. Wenn der ETF im Vergleich zu anderen, ähnlichen ETFs überteuert wirkt, ist dies möglicherweise ein guter Grund zu verkaufen.

Leistung, die nicht dem Benchmark Index entspricht: Das Ziel eines ETF besteht darin, einen bestimmten Marktindex abzubilden. Dies bedeutet jedoch nicht, dass der Fonds die Renditen des Index konsistent exakt widerspiegelt. Hier kommt der „Tracking Error“ ins Spiel. Tracking Error bezeichnet den Unterschied zwischen der Performance eines ETFs und dem Benchmark, den er zu replizieren versucht.

Niedrige Gebühren bei Aktien-ETF

Auch insgesamt könnten Aktien-ETF mit niedrigen Gebühren überzeugen. So wird bei Aktien-ETF in der Regel kein Ausgabeaufschlag fällig. Die Depot-, Handels- und Verwaltungsgebühren sind gering. Die Kostenquote pro Jahr liegt für den Anleger in der Regel deutlich unter 1 Prozent und häufig sogar unter 0,5 Prozent. Angegeben werden die Kosten mit einer Quote, der so genannten Total Expense Ratio (TER). So lassen sich die Kosten verschiedener ETF ganz konkret miteinander vergleichen. Wer hingegen auf klassische Aktien setzt muss häufig mit höheren Gesamtkosten rechnen, die auch mehr als doppelt so hoch oder höher ausfallen können. Außerdem ist es für Anleger wesentlich schwieriger die Gebühren miteinander zu vergleichen.

Depot-Mischung mit Aktien-ETF

Die Rendite von ETF ist von der Gesamtentwicklung an den Aktienmärkten abhängig. Während ETF in guten Zeiten an den Finanzmärkten oft eine sichere Bank sind, kann in einem Bärenmarkt der Einzelkauf von Aktien gewinnbringender sein. Doch hier benötigt es wieder das Know-how um einschätzen zu können, welche Wertpapiere weniger von einer Krise betroffen sind oder von einer Krise sogar profitieren können. Erfahren Anleger können hier punkten.

Aktien ETF Steuer

Wenn Sie Gewinne aus Kapitalanlagen realisieren, dann möchte der Staat davon natürlich auch einen Teil haben. Dabei ist es egal, ob diese Gewinne aus Aktien oder aus ETFs stammen. Seit dem Jahr 2009 passiert dies über die „Abgeltungsteuer”.

Wenn Sie Gewinne aus Kapitalanlagen realisieren, dann möchte der Staat davon natürlich auch einen Teil haben. Dabei ist es egal, ob diese Gewinne aus Aktien oder aus ETFs stammen. Seit dem Jahr 2009 passiert dies über die „Abgeltungsteuer”.

Diese wird auf alle Kapitalerträge fällig. Das betrifft aber nicht nur Kursgewinne, sondern auch Dividendenzahlungen und Fondsausschüttungen, sowie Zinsen auf Anleihen und Konten. Derzeit beträgt die Abgeltungssteuer in Deutschland 25 Prozent des Brutto-Ertrags. Dazu kommen weitere 5,5 Prozent als Solidaritätszuschlag und gegebenenfalls eine Kirchensteuer in Höhe von weiteren acht oder neun Prozent. Ohne eine Kirchensteuer ergibt sich ein Steuersatz von 26,37 Prozent.

Die Abgeltungsteuer wird in der Regel sofort nach dem Realisieren des Gewinns vom Online Broker einbehalten und am Ende des Jahres automatisch an den deutschen Fiskus abgeführt. Dabei wird die Abgeltungsteuer nach dem „Fifo-Prinzip” berechnet.

Fifo bedeutet „First in, first out“. Die Regel bestimmt, dass bei zwei gleichwertigen Wertpapieren das zuerst verkauft wird, welches auch als Erstes eingekauft wurde. Kaufen Sie also beispielsweise 10 ETF-Anteile in zwei Transaktionen zu je 5 ETF-Anteilen und unterschiedlichen Preisen, dann wird bei dem späteren Verkauf von fünf Anteilen zunächst die erste Transaktion verkauft. Die Abgeltungsteuer berechnet sich aus dem Gewinn oder Verlust, welchen Sie mit dieser ersten Transaktion realisiert haben.

Alle in Deutschland ansässigen Online Broker und Banken führen die Abgeltungsteuer direkt und automatisch an den Fiskus ab. Für ausländische Depots gilt dies allerdings nicht. Hier müssen Sie die Erträge tatsächlich selbstständig in Ihrer Steuererklärung angeben. Da auch auf Dividenden von ETFs eine Steuer anfällt, sind thesaurierende ETFs oft die bessere Wahl, da diese die Dividende ohne die Abgeltungssteuer direkt wieder reinvestieren.

Aktien ETF Derivate

Häufig hört man den Begriff „Derivate“, wenn man sich mit der Börse oder Wertpapieren beschäftigt. Definieren lässt sich „Derivate“ ungefähr mit dem Wort „ersetzen“. Derivate „ersetzen“ nämlich den Kauf beziehungsweise den Leerverkauf von Wertpapieren wie Aktien, Anleihen, Währungen, Indizes oder Rohstoffen. Sie kaufen ein Derivat um so an der Kursentwicklung eines Wertpapiueres teilhaben zu können.

Unter den Begriff Derivate fallen:

- Optionsscheine und Zertifikate (Knock Out-Zertifikate, Turbozertifikate, Faktorzertifikate.)

- Optionen

- CFDs und Futures

Die meisten ETFs werden allerdings nicht als Derivate betrachtet. Nach der Finanzkrise von 2008 machten viele Experten Derivate und Financial Engineering für den Markteinbruch verantwortlich. Infolgedessen haben sich viele Anleger von derivativen Wertpapieren und anderen neuen Finanzprodukten ferngehalten, um die damit verbundenen Risiken zu vermeiden. Leider hat diese Risikoaversion zu zahlreichen Missverständnissen geführt, insbesondere in Bezug auf ETFs, die in letzter Zeit an Popularität gewonnen hatten.

Im Allgemeinen sind ETFs keine Derivate. Aktienbasierte ETFs sind Investmentfonds insofern ähnlich, als das sie Aktien wirklich besitzen. Ein Anleger, der Anteile an einem ETF kauft, kauft ein Wertpapier, das durch das in der Satzung des Fonds festgelegte tatsächliche Vermögen und nicht durch auf diesen Vermögenswerten basierende Verträge gedeckt ist. Diese Unterscheidung stellt sicher, dass ETFs weder wie Derivate agieren noch als Derivate klassifiziert werden.

Ausnahmen: Derivatbasierte ETFs. Während ETFs im Allgemeinen nicht als Derivate betrachtet werden, gibt es Ausnahmen. In der jüngeren Geschichte sind zahlreiche gehebelte ETFs aufgetaucht, die Renditen erzielen möchten, die ein Vielfaches des zugrunde liegenden Index betragen. Beispielsweise möchte der ProShares Ultra S&P 500 ETF Anlegern Renditen bieten, die doppelt so hoch sind wie die Performance des S&P 500 Index. Wenn der S&P 500-Index an einem Handelstag um 1 % steigen würde, würden die Aktien des ProShares Ultra S&P 500 ETF voraussichtlich um 2 % steigen. Diese Art von ETF kann als derivativer ETF betrachtet werden, da die Vermögenswerte in seinem Portfolio selbst derivative Wertpapiere sind.

Inverse ETFs sind auch eine andere Kategorie von derivativen ETFs, die das Gegenteil des Ankervermögens oder Fonds widerspiegeln.

Welche Aktien ETFs gibt es?

Für Einsteiger im ETF-Handel empfiehlt es sich, eine stabilisierende ETF-Säule im Depot zu haben mit einer sehr breiten Streuung.

Dafür werden meist die Aktien ETFs mit der größten Streuung und keinem Marktspezifischen Fokus gewählt, in diesen ETFs die verschiedene Indizes nachbilden, sind meistens sehr starke, sehr wachstumsstarke oder sehr dominante Unternehmen vertreten.

Man kauft sich mit einer Investition in so einen ETF als einen sehr geringen Aktienanteil an einem Unternehmen wie beispielsweise Apple.

MSCI World Index

In Erwägung gezogen werden können hier die zahlreichen MSCI World ETF.

In Erwägung gezogen werden können hier die zahlreichen MSCI World ETF.

Dabei handelt es sich um einen internationalen Aktienindex, in dem die Kursentwicklung von Unternehmen in 23 Industrieländern abgebildet wird. Da dieser Index nach aktuellem Stand rund 1.650 Unternehmen weltweit enthält, wird durch den Index etwa 85 Prozent der gesamten Marktkapitalisierung in den Industrieländern dargestellt.

Der MSCI World Index gehört zur so genannten Fondsgruppe Aktienfonds Welt – dies spiegelt sich auch im Aufbau des ETFs wieder, der sich eng am vorgegeben Index orientiert und damit zu einer gewissen über- oder Untergewichtung bestimmter Regionen führen kann.

Die USA sind derzeit die dominierende Macht im MSCI World Index und damit auch in den MSCI World ETFs. Der Konzentrationseffekt auf Länderebene lässt sich am Gewicht der USA im Weltindex ablesen.

Der US-Markt macht über 60% des Index aus. Dieser Grad der Dominanz ist ein weiterer Grund, warum viele Anleger ihre Portfolios mit regionalen und länderspezifischen ETFs weiter optimieren und stärker diversifizieren möchten.

So ist es auch nicht weiter verwunderlich, dass die 10 stärksten Firmen, die im MSCI World gelistet sind, allesamt aus den Vereinigten Staaten kommen, die Gewichtung des einzelnen Unternehmens im Index ist abhängig vom jeweiligen Börsenwert, je höher der Börsenwert umso größer ist der Anteil im Index:

| Ticker | Unternehmen | Sektor | Gewichtung | Marktwert |

| AAPL | Apple Inc | Technologie | 4.19 % | 47.091.638.90 US-Dollar |

| MSFT | Microsoft Corp | Technologie | 3.07 % | 34.512.611.76 US-Dollar |

| AMZN | Amazon Com Inc | Konsum | 2.71 % | 30.388.685.58 US-Dollar |

| FB | Facebook Class A Inc | Kommunikationstechnologie | 1.37 % | 15.405.896.64 US-Dollar |

| GOOG | Alphabet Inc Class C | Kommunikationstechnologie | 1.11 % | 12.492.210.30 US-Dollar |

| GOOGL | Alphabet Inc Class A | Kommunikationstechnologie | 1.08 % | 12.105.026.01 US-Dollar |

| TSLA | Tesla Inc | Konsum | 0.85 % | 9.580.635.26 US-Dollar |

| JNJ | Johnson & Johnson | Gesundheitswesen | 0.77 % | 8.674.337.70 US-Dollar |

| JPM | JPMorgan Chase & Co | Finanzdienstleistungen | 0.72 % | 8.134.820.28 US-Dollar |

| V | Visa Inc Class A | Kommunikationstechnologie (FinTech) | 0.69 % | 7.774.348.02 US-Dollar |

MSCI World ETF werden zum Beispiel von iShares und Xtrackers angeboten, die zu den größten und wohl bekanntesten Anbietern zählen. Die Ratingagentur Morningstar bewertet zum Beispiel den iShares Core MSCI World UCITS ETF (ISIN IE00B4L5Y983, WKN A0RPWH) mit 5 von 5 Sternen. Die jährliche Gesamtkostenquote für einen MSCI World ETF liegt je nach Anbieter zwischen 0,12 und 0,50 Prozent und damit vergleichsweise niedrig. Der genannte iShares Core MSCI World UCITS ETF hat zum Beispiel im letzten Jahr einen Anstieg von mehr als 30 Prozent verzeichnet. Aufgrund der Rückgänge in 2020 kommt der ETF über einen Zeitraum von drei Jahren jedoch nur auf eine kleine Rendite von knapp 1 Prozent.

Die Top 10 MSCI World ETFs nach Rendite

| ETF Name | Rendite über 1 Monat | Rendite über 6 Monate | Rendite über 1 Jahr | Rendite über 3 Jahre |

| HSBC MSCI World UCITS ETF USD | 10.17 % | 12.81 % | 5.32 % | 31.12 % |

| Lyxor MSCI World UCITS ETF – DIST | 9.84 % | 12.67 % | 5.65 % | 31.06 % |

| Lyxor MSCI World (LUX) UCITS ETF | 10.14 % | 12.65 % | 5.16 % | 30.62 % |

| Amundi MSCI World UCITS ETF EUR | 9.83 % | 12.60 % | 5.49 % | 30.53 % |

| Invesco MSCI World UCITS ETF | 10.15 % | 12.66 % | 5.15 % | 30.46 % |

| Xtrackers MSCI World Swap UCITS ETF 1C | 10.12 % | 12.59 % | 5.01 % | 30.29% |

| Xtrackers MSCI World UCITS ETF 1D | 10.16 % | 12.60 % | 5.10 % | 30.20 % |

| iShares Core MSCI World UCITS ETF USD | 10.14 % | 12.59 % | 5.01 % | 30.16 % |

| Xtrackers MSCI World UCITS ETF 1Cy | 10.14 % | 12.59 % | 5.06 % | 30.15 % |

| UBS ETF (IE) MSCI World UCITS ETF (USD) | 10.15 % | 12.55 % | 4.89 % | 29.82 % |

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

MSCI All Countries World Index

Eine gute Alternative zum MSCI World kann der MSCI All Countries World Index (kurz MSCI ACWI) sein.

Die Ausrichtung eines ETF dieses Index ist etwas offensiver als beim MSCI World, da im Index nicht nur Werte aus 23 Industrieländern abgebildet werden, sondern auch aus 26 Schwellenländern weltweit. Er setzt sich somit aus dem MSCI World und dem MSCI Emerging Markets (Welt-Index für Schwellenländer) zusammen.

Mit gut 3.000 Werten ist der Index noch breiter gestreut als der MSCI World. Die Streuung findet jedoch nicht gleichmäßig zwischen Industrie- und Schwellenländern statt. Knapp 88 Prozent entfallen derzeit auf den MSCI World und nur 12 Prozent auf den Index für Schwellenländer.

Diese extreme Verteilung lässt aber auch das Wachstum teilweise stagnieren falls sich Potenziale von den USA zum Beispiel nach Asien verschieben gleicht sich der Index quasi aus, während ein Emerging Markets ETF steigen würde.

Wer also eine gesunde Mischung aus einem MSCI World und einem Emerging Markets ETF haben möchte ist mit einem MSCI All Countries World ETF gut aufgehoben und verteilt seine Investitionen quasi über die ganze Welt und in die gesamte Weltwirtschaft.

Aktuell ist das Übergewicht von amerikanischen Unternehmen dennoch deutlich spürbar:

| Ticker | Unternehmen | Sektor | Gewichtung | Marktwert |

| AAPL | Apple Inc | Technologie | 3.05 % | 47.091.638.90 US-Dollar |

| MSFT | Microsoft Corp | Technologie | 2.90 % | 34.512.611.76 US-Dollar |

| AMZN | Amazon Com Inc | Konsum | 1.95 % | 30.388.685.58 US-Dollar |

| FB | Facebook Class A Inc | Kommunikationstechnologie | 1.14 % | 15.405.896.64 US-Dollar |

| GOOG | Alphabet Inc Class C | Kommunikationstechnologie | 1.03 % | 12.492.210.30 US-Dollar |

| GOOGL | Alphabet Inc Class A | Kommunikationstechnologie | 0.99 % | 12.105.026.01 US-Dollar |

| JPM | JPMorgan Chase & Co | Finanzdienstleistungen | 0.92 % | 8.134.820.28 US-Dollar |

| JNJ | Johnson & Johnson | Gesundheitswesen | 0.88 % | 8.674.337.70 US-Dollar |

| V | Visa Inc Class A | Kommunikationstechnologie (FinTech) | 0.77 % | 7.774.348.02 US-Dollar |

| NES | Nestlé | Lebensmittel | 0.75 % | 3.215.348.02 US-Dollar |

Zwischen 2015 und 2019 erwirtschaftete der MSCI ACWI eine durchschnittliche jährliche Rendite von gut 10,05 Prozent, etwas weniger als der MSCI Welt (10,53 Prozent). Allerdings waren auch die Abwärts- und Aufwärtsbewegungen der Preise im Jahresdurchschnitt etwas geringer. Daher waren die Aktien der Schwellenländer in diesem Zeitraum keinen größeren Schwankungen unterworfen.

Dies ist jedoch nicht immer der Fall. Grundsätzlich ist es denkbar, dass die Entwicklung des Internets und der Technologieunternehmen in Ländern wie Taiwan, Südkorea oder China sowie Schwankungen auf den Rohstoffmärkten größere Kursgewinne, aber auch teilweise Kursverluste verursachen können.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Emerging Markets ETFS – Schwellenländer als Chance?

Die Entwicklung in den Schwellenländern ist mit einigen Chancen aber auch Risiken behaftet. So könnte der MSCI All Countries World Index bei einer positiven Entwicklung in den Schwellenländern eine dynamischeren Anstieg verzeichnen als beim MSCI World. Allerdings ist auch das Risiko für eine negative Dynamik entsprechend höher als bei dem rein auf die Industrieländer ausgerichteten MSCI World. Die jährliche Kostenquote liegt zwischen 0,4 und 0,5 Prozent und damit je nach Anbieter etwas höher als beim MSCI World. Allerdings gibt es auch weniger ETF-Angebote für den MSCI ACWI auf dem Markt, zum Beispiel von iShares und Xtrackers.

Beispielhaft zu nennen ist hier der SPDR MSCI ACWI UCITS ETF (ISIN IE00B44Z5B48, WKN A1JJTC). In 2019 legte der Wert des ETF um knapp 29 Prozent zu und damit vergleichbar zu einem MSCI World ETF. Aufgrund der Einbrüche in 2020 kommen Anleger im Zeitraum von drei Jahren jedoch auf ein minimales Minus von knapp einem Prozent.

Ein weiteres Beispiel währe der iShares MSCI Emerging Markets IMI UCITS ETF (ISIN IE00BKM4GZ66, WKN A111X9). Dieser ETF ist ein börsengehandelter Indexfonds, der möglichst genau die Wertentwicklung vom MSCI Emerging Markets IMI Index abbildet. Der ETF investiert direkt in die im Index enthaltenen Wertpapiere. Der Index bietet Zugang zu Aktien mit mittlerer und geringer Marktkapitalisierung aus Schwellenländern weltweit, die den Kriterien von MSCI für Größe, Liquidität und Freefloat–Marktkapitalisierung entsprechen.

Zudem handelt es sich bei Emerging Markets um einen sparplanfähigen ETF. Die Gewichtung konzentriert sich zum größten Teil auf chinesische Unternehmen. Unter den Top 10 der stärksten und größten Positionen befinden sich 6 chinesische Unternehmen, und jeweils ein Unternehmen aus Taiwan, Südkorea, Südafrika und Indien. Die größte Position des iShares MSCI Emerging Markets IMI UCITS ETF ist Alibaba mit einer Gewichtung von 6,07%.

| Ticker | Unternehmen | Sektor | Gewichtung | Marktwert |

| BABA | Alibaba | Konsumgüter | 5.93 % | USD 1.030.369.814 |

| 2330 | TAIWAN SEMICONDUCTOR MANUFACTURING | IT | 5.14 % | USD 892.388.340 |

| 700 | TENCENT HOLDINGS LTD | Kommunikation | 5.12 % | USD 888.886.291 |

| 005930 | SAMSUNG ELECTRONICS LTD | IT | 3.70 % | USD 641.755.393 |

| 3690 | MEITUAN | Konsumgüter | 1.57 % | USD 273.174.959 |

| ICSUAGD | BLK ICS USD LIQ AGENCY DIS | Banking | 1.27 % | USD 221.387.430 |

| NPN | NASPERS LIMITED N LTD | Konsumgüter | 1.07 % | USD 185.700.852 |

| 939 | CHINA CONSTRUCTION BANK CORP H | Finanzen | 0.88 % | USD 152.944.800 |

| 2318 | PING AN INSURANCE (GROUP) CO OF CH | Finanzen | 0.88 % | USD 152.127.116 |

| RELIANCE | RELIANCE INDUSTRIES LTD | Energie | 0.87 % | USD 150.348.375 |

Zudem befinden sich zum größten Teil folgende Branchen in diesem ETF: Technologie, Finanzen, Konsumgüter und Kommunikation. Die Indexabbildung ist physisch und die Fondgröße entspricht rund 13.974 Mio EUR. Des Weiteren handelt es sich um einen thesaurierenden ETF. Der Anlageschwerpunkt liegt somit im Engagement in einer großen Bandbreite an Unternehmen aus Schwellenländern in Schwellenmärkten.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

ETF auf den DAX Index

Wer sein Depot neben einem weltweiten ETF zum Beispiel mit ETF des deutschen Aktienindex DAX anreichern will, hat dazu natürlich ebenfalls die Möglichkeit. In diesem Index werden entsprechend nur die Werte der 30 DAX-Konzerne abgebildet.

Neben iShares, Xtrackers und Anbietern wie Amundi, Lyxor oder ComStage hat zum Beispiel auch die Deka, das Wertpapierhaus der Sparkassen Finanzgruppe, einen solchen DAX-ETF im Angebot. Die jährliche Kostenquote ist mit 0,08 – 0,16 Prozent sehr niedrig für Anleger. In der Dreijahresbetrachtung hat sich der DAX-Index und damit auch der Wert dieser ETF jedoch negativ entwickelt, was vor allem auf den Kursrutsch im März 2020 zurückzuführen ist. Der Verlust beim Deka DAX UCITS ETF (ISIN DE000ETFL011, WKN ETFL01) liegt über drei Jahre betrachtet etwa bei Minus 23 Prozent.

Bei der Wahl des richtigen ETFs auf den deutschen Leitindex sollte also neben dem Herausgeber des ETF auch auf die Gebühren beim Broker geachtet werden, da Handelsgebühren die sowieso schon negative Rendite noch weiter senken können.

|

Symbol

|

–

|

Namen

|

Sektor

|

Marketwert

|

Gewichtung (%)

|

|---|---|---|---|---|---|

| LIN | IE00BZ12WP82 | LINDE PLC | Materialien | EUR 600.619.727 | 9,78 |

| SIE | DE0007236101 | SIEMENS N AG | Industrie | EUR 555.627.176 | 9,04 |

| ALV | DE0008404005 | ALLIANZ | Financials | EUR 494.518.482 | 8,05 |

| SAP | DE0007164600 | SAP | IT | EUR 452.744.253 | 7,37 |

| BAS | DE000BASF111 | BASF N | Materialien | EUR 337.104.423 | 5,49 |

| ADS | DE000A1EWWW0 | ADIDAS N AG | Zyklische Konsumgüter | EUR 300.179.535 | 4,89 |

| DTE | DE0005557508 | DEUTSCHE TELEKOM N AG | Kommunikation | EUR 293.383.686 | 4,77 |

| DAI | DE0007100000 | DAIMLER AG | Zyklische Konsumgüter | EUR 288.395.290 | 4,69 |

| BAYN | DE000BAY0017 | BAYER AG | Gesundheitsversorgung | EUR 283.804.540 | 4,62 |

| DPW | DE0005552004 | DEUTSCHE POST AG | Industrie | EUR 240.678.009 | 3,92 |

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Welche ETFs sollte man jetzt kaufen? Wie bereits festgestellt, hängt das nicht zuletzt von der eigenen Präferenz und der zurechtgelegten Strategie im ETF Handel ab.

Wir haben einmal die beliebtesten ETFs aller Branchen zusammengefasst. Wer mehr erfahren möchte, der kann die jeweiligen Kryptoszene Reviews zu den einzelnen ETF Formen besuchen

MSCI World ETF

Wer gerade mit dem ETF Handel anfängt, für den könnte ein ETF infrage kommen, der den MSCI World abbildet. In diesem sind die wichtigsten Unternehmen aller Industrie Nationen enthalten.

Der Verlauf dieses ETFs ist also eng an die Weltwirtschaft gekoppelt und aufgrund seiner Größe einer der wichtigsten ETFs überhaupt.

ETF dividendenstarke Aktien – Welcher ETF hat die höchste Dividende?

Wer einen ETF Sparplan aufsetzen möchte, der könnte dazu neigen, sich einen Dividenden ETF auszusuchen. Diese ETFs sind so zusammengestellt, dass sie hohe Dividenden ausschütten.

Die Dividenden werden einem, vorausgesetzt der ETF ist ausschüttend und nicht thesaurierend, auf das eigene Depot anteilig ausgezahlt. Mehr über Dividenden ETFs gibt es hier zu lesen.

Gold ETFs

Auch für Gold gibt es eigene ETFs. Wer auf die Krisenwährung setzen möchte, sich dabei aber nicht direkt Gold kaufen möchte, der kann mittels eines Gold ETFs auf die langfristige Entwicklung des Goldpreises spekulieren. Mehr über Gold ETFs gibt es hier zu lesen.

Neue Energien ETFs

Wenn man davon ausgeht, dass Wasserstoff die Antriebsform der Zukunft sein sollte, dann kann man auch einen Neue Energien ETF kaufen. Hier werden überdurchschnittliche viele Wasserstoff Aktien in ETF Form angeboten. Mehr über Wasserstoff ETFs gibt es hier zu lesen.

DAX ETFs

Man könnte darauf setzen, dass die deutsche Wirtschaft in Zukunft immer stärker wird. Möchte man einen Sparplan verfolgen, der sich vor allem an der deutschen Wirtschaft orientiert, dann kann man einen ETF kaufen, der den DAX abbildet.

Hierfür werden verschiedene Produkte angeboten. Mehr über DAX ETFs gibt es hier zu lesen.

Top DAX ETF: iShares DAX UCITS ETF

Welche ETF soll ich kaufen? Die besten ETFs 2024 im Vergleich

| ETF | Performance in 2020 | TER (p.a.) |

| S&P Global Clean Energy | 87,79% | 0,65% |

| BVP Nasdaq Emerging Cloud | 82,38% | 0,40% |

| MVIS Global Video Gaming and eSports | 65,15% | 0,55% |

| EMQQ Emerging Markets Internet & Ecommerce | 63,24% | 0,86% |

| Elwood Blockchain Global Equity | 61,34% | 0,65% |

| Solactive Battery Value-Chain | 59,17% | 0,49% |

| Nasdaq CTA Artificial Intelligence | 57,78% | 0,40% |

| ROBO Global Artificial Intelligence | 49,73% | 0,49% |

| ROBO Global Healthcare Technology and Innovation | 48,33% | 0,49% |

| Nasdaq 100® (EUR Hedged) | 43,60% | 0,35% |

Neben den bekannten MSCI World, MSCI ACWI & MSCI EM gibt es natürlich tausende weitere ETF, die für Anleger zum Erfolg werden könnten.

Welche sich in den letzten drei Jahren trotz der immensen Kurskorrekturen in 2020 besonders positiv entwickelt haben, zeigt der Überblick (Auswahl der Redaktion): Die besten ETFs 2024

ETF aus dem Technologie-Sektor

Entsprechend stark haben sich auch ETF für den amerikanischen Technologiesektor entwickelt.

S&P 500 Information Technology Sector

Zu nennen ist hier zum Beispiel der Index S&P 500 Information Technology Sector. Im Zeitraum von 3 Jahren kann ein ETF für diesen Index einen Wertzuwachs von etwa 53 Prozent verbuchen.

Ein solcher ETF wird von iShares seit November 2015 angeboten (ISIN IE00B3WJKG14, WKN A142N1). iShares ist die Marke für börsengehandelte Indexfonds des Vermögensverwalters Blackrock. Die Fondsgröße beträgt 937 Millionen Euro. Die Gesamtkostenquote pro Jahr liegt bei 0,15 Prozent.

| Anbieter | Strategie | 1 Jahres Rendite | Ausschüttung | Kosten | Währung |

| iShares | long-only | 33,32% | Thesaurierend | 0,15% p.a. | USD |

NASDAQ 100

In die Reihe der Tech-Indexe aus den USA mit toller Wertentwicklung reiht sich auch der NASDAQ 100 ein. Die Rendite-Entwicklung im Zeitraum von drei Jahren liegt bei knapp 40 Prozent. ETF, die diesen Index abbilden, gibt es mehrere am Markt.

Zu nennen ist beispielhaft der Lyxor Nasdaq-100 UCITS ETF Acc (ISIN LU1829221024, WKN LYX00F). Die Fondsgröße beträgt 459 Millionen Euro. Die Gesamtkosten pro Jahr liegen mit 0,2 Prozent etwas höher als bei den zuvor genannten ETF für Tech-Indexe der USA.

| Anbieter | Strategie | 1 Jahres Rendite | Ausschüttung | Kosten | Währung |

| Lynx | long-only | 38,78% | Thesaurierend | 0,22% p.a. | EUR |

MSCI World Information Technology Index

Breiter gestreut als die ETF für den US-Techmarkt ist der weltweite MSCI World Information Technology Index. Ein ETF, der diesen Index abbildet ist der Xtrackers MSCI World Information Technology Index UCITS ETF 1C (ISIN IE00BM67HT60, WKN A113FM). Er kommt im Dreijahreszeitraum auf eine Rendite von rund 45 Prozent. Im vergangenen Jahr betrug die Rendite allein mehr als 50 Prozent, wurde jedoch durch die Negativentwicklung im März 2020 wieder etwas nach unten gedrückt. Die Fondsgröße beträgt 816 Millionen Euro. Die Gesamtkosten pro Jahr beziffern sich auf 0,3 Prozent.

| Anbieter | Strategie | 1 Jahres Rendite | Ausschüttung | Kosten | Währung |

| Xtrackers | long-only | 33,06% | Thesaurierend | 0,25% p.a. | USD |

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Aktien ETFs kaufen für den Healthcare Sektor

Auch Investments in der Pharmabranche brachten Anlegern in den letzten Jahren in der Mehrheit starke Renditen ein.

Auch Investments in der Pharmabranche brachten Anlegern in den letzten Jahren in der Mehrheit starke Renditen ein.

Aufgrund der aktuellen Situation profitieren beinahe alle Pharma oder Healthcare nahen Unternehmen von einer erhöhten Nachfrage nach vielfältigen Dienstleistungen und damit einhergehend steigenden Kursen, auch in den zahlreichen Sektoren ETFs zeigt sich dieses Wachstum.

Vor allem die hohen Anteile von US-Amerikanischen Unternehmen wie Pfizer oder Johnson & Johnson, die sich im Zentrum der Aufmerksamkeit um eine Impfstoffentwicklung und Vermarktung befinden treiben die ETFs weiter.

MSCI World Health Care

Zu erwähnen ist hier der weltweite Index der MSCI World Health Care. Der ETF Xtrackers MSCI World Health Care Index UCITS ETF 1C (ISIN IE00BM67HK77, WKN A113FD) bildet diesen Index ab. In den letzten drei Jahren brachte der ETF eine Rendite von mehr als 18 Prozent ein.

Die Dividendenerträge im Fonds werden reinvestiert (thesauriert). Der MSCI World Health Care ermöglicht ein breit gestreutes und kostengünstiges Investment in ungefähr 155 Aktien.

Die Fondsgröße liegt bei 483 Millionen Euro. Die Gesamtkostenquote beträgt 0,3 Prozent per annum.

| Anbieter | Strategie | 1 Jahres Rendite | Ausschüttung | Kosten | Währung |

| Xtrackers | long-only | 5,25% | Thesaurierend | 0,25% | USD |

MSCI Europe Health Care

Ein beliebte Alternative für Aktien aus Europa ist der Index MSCI Europe Health Care.

Investiert wird in Gesundheitsbetriebe und Gesundheitsnahe Dienstleistungen in gesamt Europa.

Abgebildet wird der Index zum Beispiel vom ETF Amundi ETF MSCI Europe Healthcare UCITS ETF EUR (C) (ISIN FR0010688192, WKN A0REJ2).

Über drei Jahre hat der ETF seinen Anlegern eine Rendite von knapp 16 Prozent beschert. Die Gesamtkostenquote beläuft sich auf 0,25 Prozent pro Jahr. Die Fondsgröße ist mit 34 Millionen Euro vergleichsweise klein.

| Anbieter | Strategie | 1 Jahres Rendite | Ausschüttung | Kosten | Währung |

| Amundi | long-only | 0,76% | Thesaurierend | 0,25% | EUR |

STOXX Europe 600 Optimised Health Care

Eine ähnliche Rendite verspricht der europäische Index STOXX Europe 600 Optimised Health Care. Ein passender ETF ist der Invesco European Health Care Sector UCITS ETF (ISIN IE00B5MJYY16, WKN A0RPR7).

Die Rendite in der Dreijahresbetrachtung beträgt rund 13,5 Prozent. Die Fondsgröße liegt bei 30 Millionen Euro. Bei den Gesamtkosten muss mit 0,3 Prozent pro Jahr gerechnet werden.

| Anbieter | Strategie | 1 Jahres Rendite | Ausschüttung | Kosten | Währung |

| Invesco | long-only | 1,65% | Thesaurierend | 0,30% | EUR |

Aktien ETFs auf Konsumgüter, Infrastruktur oder Grundstoffe

ETF aus der Tech- und Pharmabranche sind besonders beliebt bei Anlegern, weil sie sich in den zurückliegenden Jahren sehr dynamisch entwickelt haben. Doch es gibt auch ETF mit einem anderen Anlagefokus, die einen Blick wert sind.

ETF aus der Tech- und Pharmabranche sind besonders beliebt bei Anlegern, weil sie sich in den zurückliegenden Jahren sehr dynamisch entwickelt haben. Doch es gibt auch ETF mit einem anderen Anlagefokus, die einen Blick wert sind.

Mittlerweile ist es dank vieler verschiedener Anbieter möglich seinen Fokus auf einen speziellen Bereich wie Konsumgüter, stark spezialisierte Firmen im Sektor Infrastruktur oder auf entsprechende Roh- bzw. Grundstoffe auszurichten.

Auch auf den Rohstoff Wasser kann man mittlerweile mit einem ETF investieren, dieser ETF bildet den World Water Index nach und besteht aus verschiedensten global verteilten Firmen, die sich mit Wassernahen Themen wie Aufbereitung, Bereitstellung, Entsalzung oder Entsorgung befassen.

Morningstar Global Multi-Asset Infrastructure

Für börsennotierte Unternehmen aus dem Infrastruktur-Sekor gibt es den Index Morningstar Global Multi-Asset Infrastructure und den zugehörigen ETF SPDR Morningstar Multi-Asset Global Infrastructure UCITS ETF (ISIN IE00BQWJFQ70, WKN A12EAR). Die Rendite-Entwicklung über 3 Jahre liegt bei rund 3,9 Prozent. Allerdings ist die Gesamtkostenquote mit 0,4 Prozent relativ hoch. Die Fondsgröße beläuft sich auf 704 Millionen Euro.

| Anbieter | Strategie | 1 Jahres Rendite | Ausschüttung | Kosten | Währung |

| SPDR | long-only | 0,98% | Ausschüttend | 0,40% | USD |

NYSE Arca Gold BUGS

Ein Index für Grundstoffe ist der NYSE Arca Gold BUGS. Unter den ETF ist hier zum Beispiel der Market Access NYSE Arca Gold Bugs UCITS ETF (ISIN LU0259322260, WKN A0MMBG) zu nennen.

In der Jahresbetrachtung liegt die Rendite-Entwicklung bei starken 25 Prozent. Die Gesamtkostenquote ist mit 0,65 Prozent pro Jahr jedoch hoch. Der Fonds hat ein Größe von 73 Millionen Euro.

| Anbieter | Strategie | 1 Jahres Rendite | Ausschüttung | Kosten | Währung |

| Lyxor | long-only | 20,37% | Ausschüttend | 0,65% | USD |

World-Water ETF

Der Lyxor-World-Water ETF (ISIN: FR0010527275) hat heute ein Fondsvolumen ca 485.000.000 Euro. Der zugrunde liegende Index, der World Water Total Return Index, bildet dabei die global 20 größten Wasser-Unternehmen ab.

Die Maximale Beteiligung pro Unternehmen beträgt 10%, um eine gute Risikostreuung zu erreichen. Die Rendite positionieren sich bei dem Lyxor-World-Water im oberen Bereich. Interessant ist, dass Lyxor-World-Water ETF als die niedrige Kostenquote gilt. Diese liegt zurzeit bei nur etwa 0,6%.

| Anbieter | Strategie | 1 Jahres Rendite | Ausschüttung | Kosten | Währung |

| Lyxor | long-only | 9,97% | Ausschüttend | 0,60% | USD |

Aktien ETF kaufen – Fokus auf einzelne Staaten

Interessant für Anleger sind ETF, die die Indexe eines bestimmten Landes abbilden, wie etwa der DAX für Deutschland. So kann an starken Entwicklungen in einzelnen Staaten einfach partizipiert werden. Investoren, die gerne von einer regionalen Stärke der Aktienmärkte profitieren wollen, nutzen die ETFs, die sich auf Staaten oder Regionen fokussieren. Bestehen Marktkenntnisse zu den weltweiten regionalen Stärken und Schwächen, lassen sich deutlich höhere Aktiengewinne erzielen.

iShares Core U.S. Aggregate Bond ETF

Das Anlageziels des Fonds ist es, den Anlegern unter Berücksichtigung von Kapitalrenditen als auch Ertragsrenditen eine Gesamtrendite zu bieten. Die Gesamtrendite spiegelt den Barclays Capital US Aggregate Bond Index wieder. Der Fonds wird in Wertpapieren und Geldmarktinstrumenten angelegt, die von Regierungen, internationalen öffentlich-rechtlichen Einrichtungen oder Körperschaften ausgegeben oder garantiert werden.

Die Wertentwicklung stieg seit der Auflage um +49,48% (das sind 4,45% pro Jahr). Die Performance steigerte sich 2019 auf +10,38%, fiel jedoch aufgrund der Corona Pandemie im Jahr 2020 leicht um -1,48%.

MSCI FTSE China A50

FTSE China A-H 50

Dow Jones Switzerland Titans 30

SPI

Die Gesamtkostenquote beläuft sich auf 0,4 Prozent.

Die Schweiz und China sind dabei nur zwei interessante Märkte von vielen für ETF-Anleger. Für Investoren ist es wie bereits eingangs erwähnt, empfehlenswert, ihr Depot nicht nur mit einem einzigen ETF zu bestücken. Eine Kombination aus sehr stabilen ETF mit geringer Volatilität und etwas riskanten Papieren mit toller Rendite-Entwicklung in den letzten Jahren als Beimischung von maximal 30 Prozent kann zum Erfolg führen.

Noch mehr Stabilität können Anleger ins Portfolio bringen, wenn sie neben Aktien-ETF zum Beispiel auf Anleihen-ETF einbauen. Hier sind die Renditeerwartungen zwar vergleichsweise gering, aber auch weniger unsicher als bei Aktien-ETF oder klassischen Aktienfonds.

Welcher ETF für Anfänger

ETFs sind eines der besten Finanzprodukte um mit dem Investieren zu beginnen. Sie erlauben neuen Anlegern eine einfache diversifiziertes Anlage. Welches aber ist der beste ETF für Anfänger? Der beste ETF für Anfänger sollte folgende Eigenschaften aufweisen:

Niedrige Gebühren: Oft sind die Verwaltungsgebühren (TER) von einem ETF etwas, was Anfänger übersehen. Dabei können diese einen großen Unterschied ausmachen. Als Beispiel: Nehmen wir eine Investition von 10.000 Euro in einen ETF, der 0,1 % an Gebühren erhebt und eine durchschnittliche jährliche Rendite von 7 % abwirft. Über einen Anlagezeitraum von 30 Jahren würde dieser ETF 17.500 Euro mehr Rendite erwirtschaften als ein ETF mit der gleichen Rendite, aber 1 % an Gebühren.

Diversifikation: Der vielleicht wichtigste Punkt für Anfänger ETFs. Besonders als unerfahrener Investor ist es am wichtig, Ihr Portfolio zu diversifizieren. Wir empfehlen daher mit einem breiten internationalen ETF zu beginnen, der in verschiedene Länder und Sektoren investiert.

Stabiles Wachstum: Besonders Anfänger neigen dazu, auf Bewegungen des Marktes zu reagieren. Besonders wenn dieser plötzlich fällt. Zwar gibt es keinen ETF, welcher garantiert niemals einen signifikanten Verlust verzeichnen wird. Jedoch sollten Anfänger ETFs suchen, welche Volatilität insgesamt vermeiden ohne dabei auf ein stabiles Wachstum zu verzichten.

Ein solcher ETF ist zum Beispiel der MSCI World ETF:

Der MSCI World ist ein breit diversifizierter, internationaler ETF, welcher Aktien aus 23 verschiedenen Industrieländern abbildet. Der ETF besitzt 1.603 Bestandteile und deckt damit ungefähr 85 % der an den Streubesitz angepassten Marktkapitalisierung in jedem investierten Land ab.

iShares Core MSCI World UCITS ETF USD

| ETF Name | iShares Core MSCI World UCITS ETF USD |

| Performance 2018 | – 4,30 % |

| Performance 2019 | + 30,22 % |

| Performance 2020 | + 6,13 % |

| Basiswährung | US-Dollar |

| ETF Gründungsdatum | 25. September 2009 |

| ISIN | IE00B4L5Y983 |

| WKN | A0RPWH |

| Anzahl an Vermögenswerten | 1.591 |

| Die 3 größten Vermögenswerte des ETF |

|

| Verfolgter Index | MSCI World Index |

| Verwaltungsgebühr (TER) | 0.20 % p.a. |

ETF Value Aktien

Value Investing ist die Investmentstrategie, unterbewertete Aktien zu identifizieren, um von der Unterschätzung des Werts der Aktie zu profitieren. In der Regel betrachten Anleger die Fundamentaldaten eines Unternehmens und vergleichen sie mit ähnlichen Unternehmen, um potenziell unterbewertete Aktien zu identifizieren. Mit ETFs können Anleger mit einer einzigen Anlage große Körbe mit Value-Aktien kaufen. Ein ETF bietet eine vielfältigere Möglichkeit, in eine Wertstrategie zu investieren, da Ihr Geld auf viele Aktien verteilt ist.

- Wertaktien blieben im vergangenen Jahr hinter dem breiteren Markt zurück.

- Die Value ETFs mit der besten 1-Jahres-Gesamtrendite sind RZV, RFV und IVOV.

Es gibt verschiedene Value ETFs, welche gehandelt werden können. Value Aktien werden zum Beispiel vom Russell 1000 Value Index gemessen und blieben in den letzten 12 Monaten mit einer Gesamtrendite von 25,0 % hinter dem breiteren Markt zurück.

Ein solcher ETF mit Value Aktie ist der Invesco S&P SmallCap 600 Pure Value ETF (RZV).

Invesco S&P SmallCap 600 Pure Value ETF

| ETF Name | Invesco S&P SmallCap 600 Pure Value ETF |

| Performance 2018 | – 19,52 % |

| Performance 2019 | + 22,65 % |

| Performance 2020 | – 4,26 % |

| Basiswährung | US-Dollar |

| ETF Gründungsdatum | 01. März 2006 |

| Fund Ticker | RZV |

| Ausschüttungsquote (Dividende) | 0,70 % |

| Anzahl an Vermögenswerten | 165 |

| Die 3 größten Vermögenswerte des ETF |

|

| Verfolgter Index | S&P SmallCap 600 Pure Value Index |

| Verwaltungsgebühr (TER) | 0.35 % p.a. |

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Kakao ETF

Rohstoff ETFs sind Fonds, die in bestimmte Rohstoffe oder mehrere verschiedene Rohstoffe investieren. Rohstoffe in diesen ETFs können Edelmetalle, Vieh, Öl, Kaffee, Zucker und Kako sein. Kakao gehört derzeit zu den Rohstoffen mit dem derzeit größten Potenzial. Die Preise für Kakao bewegen sich seit einigen Jahren auf einem relativ gleichen Niveau, jedoch gehen viele Anlysten davon aus, dass Kakao Preise bald neue Höhen erreichen könnten.

Nicht zuletzt die steigende Nachfrage nach Schokolade kann dafür sorgen, die Kakaopreise wieder in die Höhe zu treiben. Da Kakao die Basis für Schokolade ist, trägt der schnell wachsende Schokoladenkonsum zur Nachfrage nach Kakao und Kakao ETFs bei. Insbesondere aufgrund der steigenden Schokoladennachfrage in Asien. Tatsächlich hat Asien in den letzten Jahren eine Verdoppelung des Umsatzes verzeichnet. Dies wird auch angekurbelt durch die wachsende Kaufkraft der Bevölkerung mit mittlerem Einkommen in vielen aufstrebenden Schwellenländern wie China.

Wenn Sie als Anleger in einen Rohstoff ETF mit starkem Fokus auf Kakao investieren möchte, bietet sich dafür der iPath Dow Jones-UBS Cocoa ETN an.

iPath Dow Jones-UBS Cocoa ETN

Dieses ETN bietet ein Engagement in Kakao-Futures und ist damit ein sehr gezieltes Rohstoff ETN. Kakaopreise können aufgrund der Konzentration der Produktion und der geopolitischen Instabilität häufig eine erhebliche Volatilität aufweisen. Für Anleger, die ein Engagement in Kakao suchen, ist die NIB eine der besten Optionen auf dem Markt.

| ETN Name | iPath Dow Jones-UBS Cocoa ETN |

| Performance: 4 Wochen | – 19,52 % |

| Performance: 1 Jahr | + 22,65 % |

| Performance: 5 Jahre | – 4,26 % |

| Basiswährung | US-Dollar |

| ETF Gründungsdatum | 24. Juni 2008 |

| Fund Ticker | NIB |

| Anzahl an Vermögenswerten | 1 |

| Was verfolgt der ETN | Kakao Futures |

| Verwaltungsgebühr (TER) | 0.75 % p.a. |

Welche Kosten kommen beim ETF Kauf auf mich zu?

ETFs gehören zu den eher günstigen Geldanlagen. Dadurch, dass man hier, im Gegensatz zu Investmentfonds, keinen Fondsmanager anteilig bezahlen muss, halten sich die Gebühren in Grenzen. Trotzdem werden natürlich die üblichen Gebühren für den Börsenhandel fällig.

Darunter fällt zum Beispiel die Orderprovision. Handelt man ETFs über einen Onlinebroker, so geschieht diese Kostenabwicklung in der Regel vollautomatisch.

Es ist notwendig, dass man einen günstigen Onlinebroker wählt, damit man die laufenden Kosten so gering wie möglich hält.

Die jährlichen Managementkosten liegen bei ETFs typischerweise unter einem Prozent. Im Gegensatz hierzu können aktiv verwaltete Fonds oft viel höhere Management Kosten aufweisen. Auch deshalb sollte sich der Griff zum ETF eher lohnen.

ETFs werden außerdem nicht direkt über die Investmentgesellschaft gekauft, sondern an der Börse gehandelt. Damit entfällt auch der Ausgabeaufschlag, den viele Investmentgesellschaften erheben, wenn sie Investmentfonds veräußern.

Um die Gebühren beim Kauf von ETFs zu vergleichen, nehmen wir folgendes Beispiel an:

- Wir kaufen ETFs im Wert von 1.000€

- Wir halten die ETFs für einen Monat und verkaufen sie wieder

- Wir gehen davon aus, dass sich der Kurs in den 30 Tagen nicht ändert

Mit diesen Annahmen setzen sich folgenden Gebühren bei Comdirect und eToro zusammen:

| Anbieter | Comdirect | etoro |

| Einzahlung | kostenlos | Es fallen Umrechnungsgebühren an. |

| Kaufgebühren | 3,90€ | 0% |

| Haltegebühren | kostenlos | kostenlos |

| Verkaufsgebühren | 3,90€ | 0% |

| Auszahlung | kostenlos | 5 USD |

| Gebühren Total | 7,80€ | 4,22€ |

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

ETFs bei Comdirect, Consorsbank oder Trade Republic kaufen? Wieso wir stattdessen unseren Testsieger eToro empfehlen

| eToro | Comdirect | Libertex | Trade Republic | Consorsbank | |

| Kosten pro Trade | 0 € | 3,95 € | 0 € | 1 € | 3,95 € |

| Kontogebühren pro Monat | 0 € | 0 € | 0 € | 0 € | 0 € |

| Mobile App | Ja | Ja | Ja | Ja (Keine Desktopversion vorhanden) | Ja |

| Einzahlungsmöglichkeiten | Paypal, Sofortüberweisung, Sepa, Kreditkarte | Sepa | Paypal, Sofortüberweisung, Sepa, Kreditkarte, Skrill, Neteller | Sepa | Sepa |

| Einzahlungsgebühren | Es fallen Umrechnungsgebühren an. | 0 € | 0 € | 0 € | 0 € |

| Auszahlungsgebühren | 5,00 € | 0 € | 0,1 % | 0 € | 0 € |

| Aktien | + 2000 | + 10.000 | + 200 | + 7500 | + 420 |

| ETFs | + 150 | + 600 | + 10 | + 500 | + 280 |

| ETF Sparpläne | Ja, kostenlos möglich | Ja, für 3.95 € pro Ausführungmöglich | Nicht möglich | Ja, kostenlos möglich | Ja, kostenlos möglich |

Wie Sie auf dieser Tabelle ablesen können, ist eToro nicht ohne Grund unser Online Broker Testsieger. Der Anbieter eToro schlägt alle anderen Anbieter wie Comdirect, die Consorsbank oder sogar Libertex in so gut wie allen Kategorien. Wenn Sie sich also einen ETF kaufen möchten, empfiehlt es sich hierfür eToro zu nutzen.

Dabei zeichnet sich eToro übrigens nicht nur durch seine günstigen Gebühren aus, sondern kann vor Allem auch mit einer wirklich beeindruckenden Auswal an Aktien und ETFs überzeugen. Natürlich handelt es sich bei dem eToro Online Broker um einen voll lizensierten und regulierten Anbieter.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

ETF Aktien App

Immer mehr Anleger wünschen sich ihr Investment auch unterwegs mit Hilfe einer App verfolgen zu können. Eine ETF App erlaubt das Investment in sogenannte Exchange Traded Funds jederzeit und überall. Sie sollte kostenlos aus den gängigen Appstores herunterzuladen sein. Außerdem sollten Nutzer auf eine europäische Lizenz acht geben.

Die unserer Meinung nach beste ETF Aktien App kommt von dem Broker eToro und kann eine ganze Bandbreite an Vorteilen aufweisen. Über die mobile Anwendung kann man auf ein großes Portfolio an verschiedenen Anlagegütern zurückgreifen. Tatsächlich weist die eToro App so ziemlich alle Funktionalitäten der Browservariante des ETF Broker auf.

So viel können Sie mit ETFs verdienen: Der ETF Investment Rechner

Unser ETF-Sparplanrechner basiert daher auf historischen Daten, mit dessen Hilfe wir Ihre erwartete Rendite individuell berechnen. Bei den Angaben, die der ETF-Sparplanrechner ermittelt, wird sowohl die Erstanlage als auch die monatliche Sparrate und Ihr Risikoprofil mit einbezogen.

Startkapital

Startkapital (in €) ist der Geldbetrag, den Sie am Beginn in ein ETF Sparplan einzahlen. Bei einem ETF-Sparplan und unserem ETF Sparplan Rechner ist das Startkapital eine optionale Angabe. Sie können ein ETF Sparplan auch mit einem Startkapital von 0 Euro beginnen.

Wichtig: Ihr Startkapital sollte nur so viel Geld sein, wie Sie für die Laufzeit des Sparplans nicht mehr benötigen.

Versuchen Sie die nächsten Jahre also so zu planen, das Sie ihr Startkapital nicht für tägliche Ausgaben benötigen. Zur Erinnerung: Das Startkapital ist eine optionale Eingabe! Ein ETF Sparplan kann sich auch mit einem Startkapital von 0 Euro lohnen!

Sparrate

Die Sparrate (in €) ist die wohl wichtigste Entscheidung beim Start eines ETF Sparplan. Sie besagt, wie viel Euro sie monatlich in Ihren ETF Sparplan einzahlen. Je höher die Sparrate, desto höher ist das Investitionswachstum, was sich im Laufe der Zeit durch den ETF Sparplan ergibt. Aber auch eine niedrige Sparrate kann sich bei einer langen Sparlänge lohnen! Legen Sie einen ETF Sparplan also zum Beispiel für Ihre Kinder an und planen die Sparlänge auf 20 Jahre festzulegen (Sie können einen ETF Sparplan jederzeit früher stoppen), kann sich auch eine niedrige Sparrate von bereits 25 Euro pro Monat lohnen.

Versuchen Sie sich zu überlegen, wie viel Geld Sie im Monat übrig haben, ohne das es sich negativ auf Ihren Alltag auswirkt. Natürlich sollte eine ETF Sparplan Sparrate nur so hoch sein, dass Sie sich trotzdem Miete, Essen, Urlaub und sonstige Ausgaben leisten können. Wenn Sie einen ETF Sparplan für das eigene Eigenheim oder die eigene Altersvorsorge anlegen, raten viele Experten dazu, die ETF Sparrate auf ca. 10 % des Nettoeinkommen zu setzen.

Sparlänge

Die Sparlänge (in Jahren) ist neben der Sparrate die wichtigste Entscheidung beim Start eines ETF Sparplan. Dabei ist die Sparlänge bei einem ETF Sparplan nicht festgelegt oder vertraglich geregelt. Sie allein entscheiden, wann Sie aufhören, in einen ETF Sparplan zu investieren. Es ergeben sich auch keine Konsequenzen, wenn Sie entscheiden Ihr Geld bereits früher als ursprünglich geplant, aus einem ETF Sparplan abzuheben. Sie sind also auch im Falle von Notsituationen geschützt! Trotzdem sollten Sie versuchen, sich an die vorher geplante Sparlänge zu halten.

Die Sparlänge variiert dabei normalerweise je nach Ziel des ETF Sparplan. Legen Sie den Sparplan als Altersvorsorge an? Nutzen Sie den ETF Sparplan für die Kinder, ein Eigenheim oder einen individuellen Wunsch? Wenn Sie eine feste Summe im Kopf haben, kann unser EFF Sparplan Rechner Ihnen dabei helfen, herauszufinden, wie viel Geld sie wie lange anlegen müssen, um Ihren Wunschbetrag zu erreichen!

Rendite

Die Rendite ist bei einem ETF Sparplan die einzige Komponente, auf die Sie kein Einfluss haben. Ob sich ein ETF Sparplan aber letztendlich lohnt, hängt von der Rendite des jeweiligen ETF ab. Die Rendite von einem ETF steigt natürlich nicht jedes Jahr um denselben Prozentsatz.

Wir haben für Sie aber die historischen Werte des MSCI World ETF, des DAX und des S&P 500 über die letzten Jahrzehnte analysiert und einen durchschnittlichen Wert für Sie bereitgestellt. Sie können im Allgemeinen damit rechnen, bei einem erfolgreichen ETF Sparplan eine Rendite von durchschnittlich 8 – 10 % zu erzielen. Das ist definitiv besser als 0.5 % auf dem Tagesgeldkonto!

Ihr Kapital ist im Risiko.

ETF oder Fonds kaufen? Vor- und Nachteile

Exchange Traded Funds sind in letzter Zeit immer beliebter geworden, obwohl es sie seit etwa 25 Jahren gibt. Investmentfonds dagegen sind schon viel länger verfügbar. Der erste moderne Investmentfonds stammt aus dem Jahr 1924 mit dem Massachusetts Investors Trust. Viele Anleger haben sich in den 80er Jahren für Investmentfonds aufgrund ihre hohen Renditen entschieden, aber heutzutage werden ETFs als billigere und bessere Alternativen angepriesen.

Ist ein ETF wirklich besser als ein Investmentfonds? ETFs folgen Indizes. So gut das geht. Ob der Index dabei nach oben oder unten geht ist dem ETF vollkommen egal. Sie verhalten sich wie Beteiligungen am ETF. Ein Investmentfonds dagegen erlaubt einer Gruppe von Anlegern ihr Geld zusammenlegen und einen Portfoliomanager einstellen.

Unabhängig davon haben ETFs und Fonds erstmal einen gleichen, entscheidenden Vorteil: Sie können sowohl Investmentfonds als auch ETFs verwenden, um eine breite Gruppe von Aktien zu kaufen, die selbst sehr spezifischen Anlagekriterien entsprechen. Investmentfonds und ETFs haben im Allgemeinen beide niedrige Gebühren.

Normalerweise gelten ETFs als günstiger. Die Gebühr für ein ETF liegt oft bei unter 0,5 % p.a. wogegen viele Investmentfonds meist eine Gebühr von mehr als 1,0 % p.a. verlangen. Sowohl ETFs als auch Fons erlauben Ihnen also, sich mit nur einer Handvoll Investments sich vollständig zu diversifizieren.

Außerdem besitzen ETFs keine Mindestanlage und sind in der Regel einfacher zu handeln, da Sie direkt über die Börse gekauft werden können. So können Sie ETFs an einer Börse kaufen und verkaufen, genau Sie es mit einzelnen Aktien tun würden, obwohl Sie Gebühren und Provisionen für das Privileg zahlen. In der Regel fallen nämlich für Investmentfonds keine Transaktionskosten für Anteilseigner an. Kosten wie Steuern und Verwaltungsgebühren sind für ETFs jedoch niedriger.

Beide Arten von Investitionen gelten als konservative, langfristige Strategien.

ETFs

- Diversifikatiosvorteile

- Werden an der Börse gehandelt

- Transparent

- Besitzen oft eine günstigere TER

- Gebühren für den Kauf werden vom Anleger getragen

Fonds

- Diversifikatiosvorteile

- Werden nicht an der Börse gehandelt

- Können nicht während dem Tag gehandelt werden

- Sind nicht so Transparent

- Besitzen oft eine teurere TER

ETF kaufen Fazit – Unsere Empfehlungen:

Es konnte gezeigt werden, dass sich ein ETF durchaus lohnen kann. Dieses Finanzprodukt kommt vor allem für solche Anleger infrage, die auf langfristige Sparpläne setzen wollen. ETFs kann man nach Branchen, nach Ländern oder nach Dividendenausschüttungen aussuchen.

Durch die breite Aufstellung der börsengehandelten Fonds geht man investmenttechnisch ein geringeres Risiko ein, als wenn man auf Aktien von einzelnen Unternehmen setzt. Natürlich ist die zu erwartende Ausbeute ebenfalls niedriger, dafür aber stabiler.

Um mit ETFs handeln zu können, benötigt man den Zugang zu einem Onlinebroker. In unserem ETF Depotkonto Vergleich findet man sicher die passende Alternative. Egal für welchen Broker man sich entscheidet, man sollte immer darauf achten, dass dieser voll zugelassen und reguliert ist.

ETFs sind heutzutage die beliebteste Alternative für langfristiges Anlegen. Dadurch, dass Sparkonten längst nicht mehr so attraktiv sind, wie sie einmal waren, macht es durchaus Sinn den Erwerb eines ETFs in Betracht zu ziehen.

Für den Kauf von ETFs empfehlen wir unseren Testsieger eToro, da dieser die besten Konditionen aufweist.

Die Vorteile von ETFs in der Übersicht:

- Stabilere Profitmöglichkeiten

- Geringeres Risiko

- Kein engmaschiges verfolgen des Kurses notwendig

- Wirtschaftsabhängig

- Hohe Streuung

- Günstige Gebühren

ETF Kaufen Und ETF Verkaufen – Trading FAQs

Was ist ein ETF?