Wer in Immobilien investieren möchte, der muss dazu nicht unbedingt gleich ein Haus kaufen. Immer beliebter werden die sogenannten REIT ETFs. Mit diesen hat man die Möglichkeit, auch passiv auf den Immobilienmarkt zu spekulieren und so langfristige Gewinne zu erzielen.

Was ist eigentlich ein REIT? Der Begriff steht für Real Estate Investment Trust und bezeichnet meist Unternehmen, die Eigentum an in- und ausländischen Immobilien erwerben, verwalten und veräußern.

In Deutschland ist ein REIT immer eine Aktiengesellschaft. Im Gegensatz zu Immobilienfonds geben REIT ETFs oft hohe Dividenden aus. Das macht sie für Anleger besonders attraktiv.

Wer mit einem REIT Rendite erzielen möchte und hierzu beispielsweise einen Immobilien ETF Sparplan verfolgt, der hat heutzutage vielfältige Möglichkeiten, für welches Produkt er sich entscheidet.

Inhaltsverzeichnis

- Worauf sollte man beim Kauf von REIT ETFs achten?

- Vielversprechende REIT ETFs 2024: Immobilien ETFs Empfehlungen:

- Wo kann man REIT-ETFs kaufen? Immobilien ETF Broker und Börsen im Vergleich:

- Wie REIT ETFs kaufen? Unsere Anleitung für REIT ETF Investments in 3 Schritten

- Wie funktioniert ein Reit

- Was ist ein REIT ETF?

- REIT ETF Vor- & Nachteile: Ist es sinnvoll in Immobilien ETFs zu investieren?

- Gebühren beim Kauf von REIT ETFs

- REIT ETFs bei Comdirect, Consorsbank oder Trade Republic kaufen? Wieso wir alternativ unseren Testsieger Libertex empfehlen

- Welche Immobilien ETFs gibt es und was sind die besten REIT ETFs? Unser REIT ETF Vergleich:

- Gibt es Dividenden bei REIT ETFs?

- REIT in Deutschland

- REIT ETF Deutschland

- Immobilien Aktienfonds

- REIT ETFs Zukunft Prognose 2024:

- So viel können Sie mit ETFs verdienen: Der ETF Investment Rechner

- REIT ETFs Fazit – Unsere Empfehlung und Bewertung

- Immobilien ETFs: FAQs

Worauf sollte man beim Kauf von REIT ETFs achten?

Auf folgende Punkte sollte man beim Kauf von Reit ETFs achten:

- Wieso, sollte man in REIT ETFs investieren? Zum langfristigen Vermögensaufbau. REIT ETFs haben in der Vergangenheit sehr wettbewerbsfähige Gesamtrenditen erzielt, welche besonders auf hohen undstetigen Dividendenerträgen sowie langfristigem Kapitalzuwachs beruhen. Ihre vergleichsweise geringe Korrelation mit anderen Vermögenswerten macht REIT ETFs auch zu einem hervorragenden Portfoliodiversifikator, welcher dazu beitragen kann, das Gesamtportfoliorisiko zu verringern und gleichzeitig die Rendite zu steigern.

- Wo kann man REIT ETFs kaufen? REIT ETFs können Sie bei den meisten Online Brokern kaufen. Wir empfehlen zum Kauf von REIT ETFs allerdings unseren Testsieger

- Welche REIT ETFs sind interessant? Jeder REIT-Typ hat seine eigenen Risiken und Vorteile. Die Investition in REITs über einen REIT-ETF ist eine großartige Möglichkeit für die Aktionäre, sich mit diesem Sektor zu befassen, ohne sich persönlich mit seiner Komplexität auseinandersetzen zu müssen. Derzeit sehr beliebte REIT ETFs sind der iShares Global REIT ETF und Pacer FDS TR.

- Wie könnte die Zukunft von Immobilien ETFs aussehen? REITs haben stark unter dem Coronavirus gelitten. Jedoch stellen REIT ETFs eine gute Möglichkeit dar, in die Erholung der Weltwirtschaft zu investieren, ohne sich zu sehr auf klassische Aktien zu konzentrieren. Sie dienen daher als Diversifikation und Absicherung für das eigene Portfolio und solange die Zinsen weiter auf einem niedrigen Niveau bleiben, sollten REIT ETFs davon profitieren.

74,91% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Vielversprechende REIT ETFs 2024: Immobilien ETFs Empfehlungen:

| Symbol | ETF Name | Kategorie | TER (Verwaltungsgebühr) | Dividende | Rendite % |

| VNQ | Vanguard Real Estate Index Fund | Immobilien | 0.12% | $0.76 pro Aktie | 3.78% |

| VNQI | Vanguard Global ex-U.S. Real Estate Index Fund ETF | Globale Immobilien | 0.12% | $3.65 pro Aktie | 8.26% |

| SCHH | Schwab US REIT ETF | Immobilien | 0.07% | $0.23 pro Aktie | 3.29% |

| IYR | iShares U.S. Real Estate ETF | Immobilien | 0.42% | $0.53 pro Aktie | 3.24% |

| XLRE | Real Estate Select Sector SPDR Fund | Immobilien | 0.13% | $0.27 pro Aktie | 3.15% |

| REET | iShares Global REIT ETF | Globale Immobilien | 0.14% | $0.18 pro Aktie | 6.19% |

Wo kann man REIT-ETFs kaufen? Immobilien ETF Broker und Börsen im Vergleich:

6

Zahlungsmöglichkeiten

Funktionen

Kundendienst

Bewertung

Mobile App

Feste Provisionen pro Vorgang

Kontogebühr

- Niedrige Spreads

- Viele Tutorials

- Nutzerfreundliche Plattform

78.31% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Kontoinformation

Gebühren pro Operation

- Keine Provisionen und Niedrige Spreads

- Reguliert durch CBI und MiFID in Europa

- Intuitive Handelsplattform

72% der Privatanleger-Konten verlieren Geld beim Trading von CFDs mit diesem Anbieter. Sie sollten erwägen, ob Sie verstehen, wie CFDs funktionieren und ob Sie sich das hohe Risiko leisten können, ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Einfache Online-Plattform

- Turbo24 traden

- Knock-Out-Zertifikate

CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Optionen und Wertpapiere, die IG anbietet, sind komplexe Finanzinstrumente und gehen mit dem hohen Risiko einher, schnell Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Vertrauen von über 300.000 Kunden weltweit

- 1200+ handelbare Instrumente

- Hedging

75.2% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

Kontoinformation

Gebühren pro Operation

- Geringe Gebühren

- Algo Trading verfügbar

- Sehr freundliche Benutzeroberfläche

76% der Privatanleger verlieren Geld beim CFD-Handel. Besuchen Sie skilling.com für den vollständigen Haftungsausschluss.

Kontoinformation

Gebühren pro Operation

- Gute Auswahl an Assets

- Persönliche Account Manager

- Mehrsprachiger Support rund um die Uhr

72,50 % der Privatanlegerkonten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln.

Kontoinformation

Gebühren pro Operation

Wie REIT ETFs kaufen? Unsere Anleitung für REIT ETF Investments in 3 Schritten

Wenn Sie sich für den Kauf von REIT ETFs entschieden haben, brauchen Sie nur noch Zugang zum Aktienmarkt.

Dank des Internets ist es nicht mehr so kompliziert. Denn es gibt so viele Börsen online, dass jeder in der Lage sein sollte, den richtigen Broker zu finden.

Allerdings muss man bei der Suche nach verschiedenen Anbietern sehr streng sein. Der Online-Broker sollte nicht nur eine breite Palette digitaler handelbarer Güter anbieten, sondern auch für seine Benutzerfreundlichkeit, Kostenzuordnung, Zuverlässigkeit und Transparenz bekannt sein.

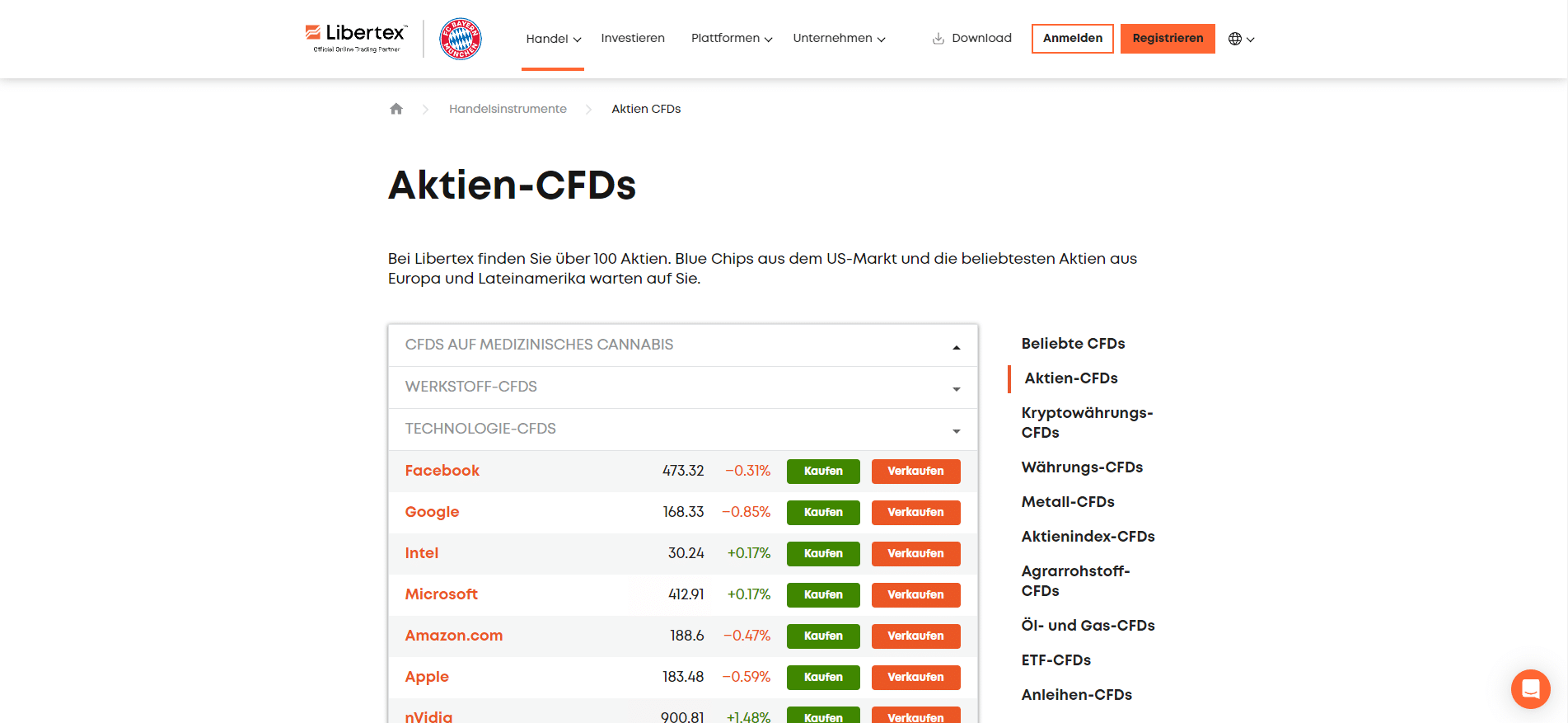

Wir entscheiden uns für unseren Testsieger Libertex, da dieser die besten Konditionen anbietet. Zudem ist Libertex vollkommen reguliert und lizensiert.

1. Anmeldung bei Libertex

Der erste Schritt ist der Besuch der Libertex-Website. Dort finden Sie das Anmeldeformular, das in der Regel recht präsent ist. Geben Sie in diesem Formular Ihre persönlichen Daten ein. Dazu gehören in der Regel Ihr Vor- und Nachname, Ihre E-Mail-Adresse und Ihre Telefonnummer.

74,91% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

In der Zwischenzeit sollten Sie auch die Bestätigungs-E-Mail von Libertex erhalten. Die E-Mail enthält einen Bestätigungslink, der uns sofort zum ersten Link mit dem Anbieter führt.

Aufgrund der strengsten Anti-Geldwäsche-Gesetze, die von einer öffentlichen Behörde autorisiert und reguliert werden, müssen sich Kunden einem Verifizierungsprozess unterziehen.

Neue Kunden müssen eine Kopie ihres Personalausweises und einen Adressnachweis vorweisen. Erst nach erfolgreicher Überprüfung können Kunden das gesamte Konto nutzen.

Wenn ein Anbieter keinen Verifizierungsprozess anbietet, muss die Seriosität der Plattform hinterfragt werden. Wenn es um die Systemsicherheit geht, sollte man einem unsicheren Partner nicht trauen.

2. Erste Einzahlung

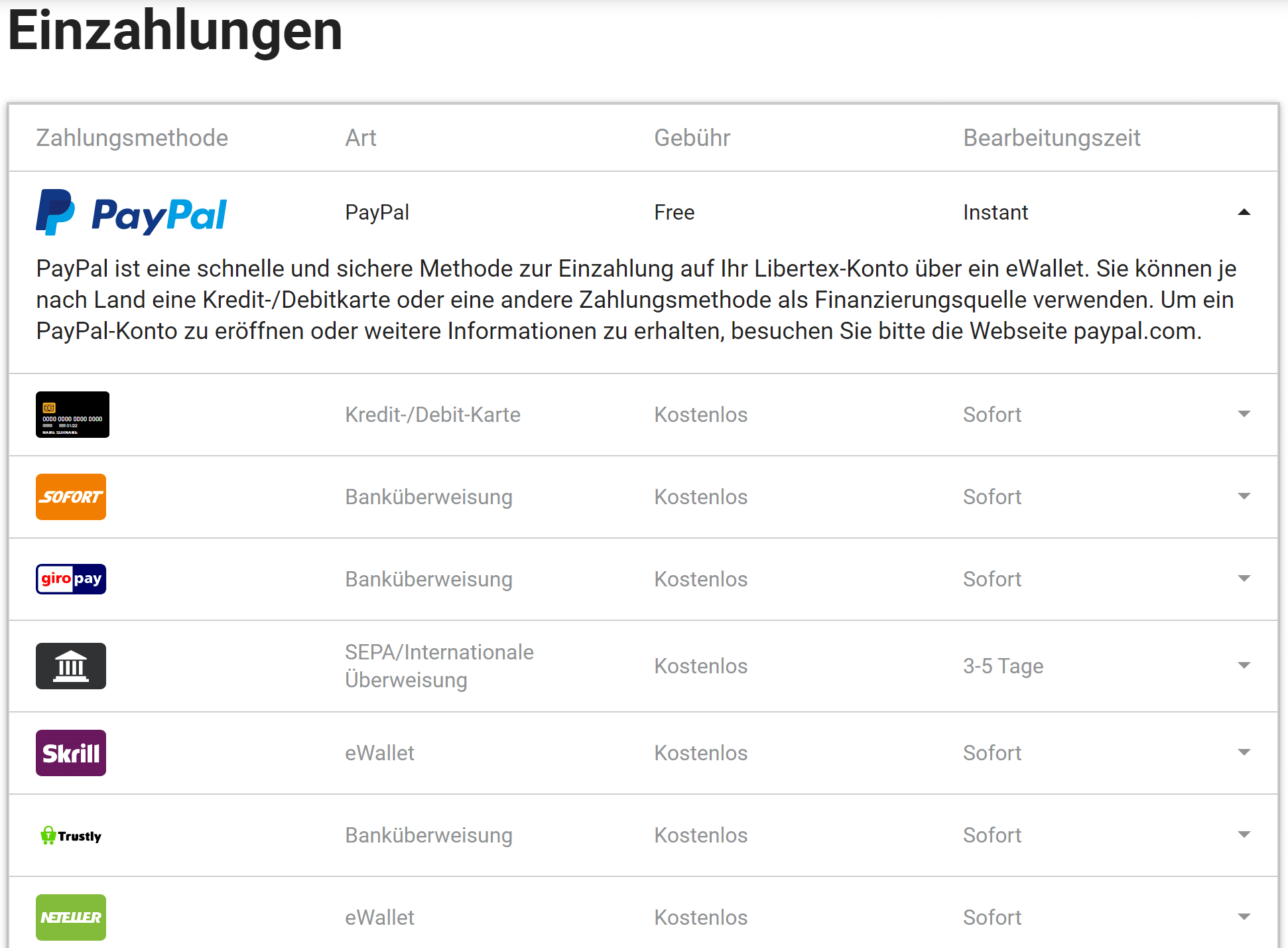

Sobald das Konto genehmigt ist, können Sie mit Ihrer ersten Einzahlung beginnen.

Die meisten großen Plattformen bieten den Kunden eine Vielzahl von Einzahlungsmöglichkeiten. Schließlich muss der Handel für den Kunden so bequem und effizient wie möglich sein. Daher muss die Einzahlung innerhalb von Minuten abgeschlossen sein.

Zu den Standard-Einzahlungsoptionen gehören Kreditkartenzahlungen, Sofortüberweisung, PayPal und mehrere digitale Zahlungsanbieter.

Je nach Zahlungsmethode kann die Gutschrift einige Minuten oder einige Werktage dauern. Sie können sich die Plattform jedoch im Demo-Modus ansehen.

Hier können Sie die verschiedenen Handelsfunktionen ohne jedes finanzielle Risiko ausprobieren. Sie können auch verschiedene Handelsstrategien ausprobieren und sich mit den verschiedenen Funktionen der Plattform vertraut machen.

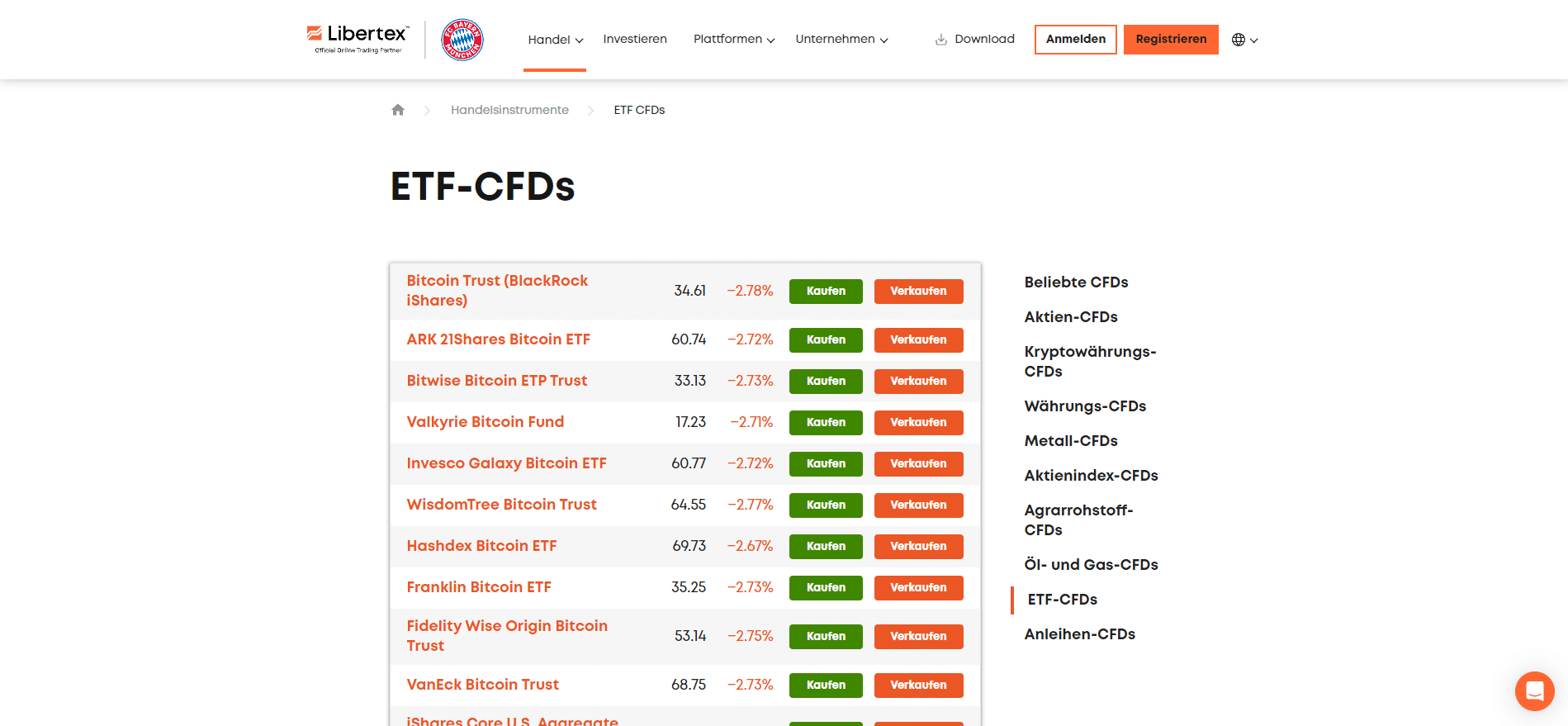

3. REIT ETFs online kaufen

Sobald Ihr Kontostand bei Libertex eingegangen ist, können Sie Ihre Immobilien ETFs kaufen. Suchen Sie im Suchfenster nach „REIT„.

Sobald Sie Ihre REIT ETFs gefunden haben, klicken Sie auf „Kaufen“. Handelsplattformen bieten ausreichende Funktionen, um vor Risiken zu schützen und die Sicherheit so gering wie möglich zu halten.

Um nicht die finanzielle Kontrolle zu übernehmen, sollten Sie sich vor dem Kauf der ETFs überlegen, wie viel Sie für diese Investition ausgeben können. Im Allgemeinen sollten Sie nicht mehr als 5% Ihres Gesamtvermögens in ein einzelnes Wertpapier investieren.

Aber seien Sie vorsichtig! Nicht nur der Kurs wird die Aktionäre beeinflussen, sondern möglicherweise auch die vom Online-Broker genannten Gebühren. Daher sollten Sie vor dem Kauf sehr vorsichtig mit den Gebühren des Brokers sein.

74,91% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Wie funktioniert ein Reit

REIT ist eine Abkürzung und bedeutet Real Estate Investment Trust. Ein Real Estate Investment Trust stellt eine besondere Art von Anlageinstrument dar, bei dem mehrere Investoren ihr Geld zusammen in einem gemeinsamen Pool anlegen, um so von dem gesamten Vermögen aller Anleger in verschiedene Arten von Immobilien zu investieren.

REIT ist eine Abkürzung und bedeutet Real Estate Investment Trust. Ein Real Estate Investment Trust stellt eine besondere Art von Anlageinstrument dar, bei dem mehrere Investoren ihr Geld zusammen in einem gemeinsamen Pool anlegen, um so von dem gesamten Vermögen aller Anleger in verschiedene Arten von Immobilien zu investieren.

REITs wurden in den Vereinigten Staaten im Rahmen der Cigar Excise Tax Extension von 1960 unter Präsident Eisenhower erfunden. Sie sollten gewöhnlichen Anlegern eine erschwingliche Möglichkeit bieten, in diversifizierte Portfolios einkommensschaffender Immobilien zu investieren.

Dabei sind REITs in vielerlei Hinsicht einzigartig und gesetzlich dazu verpflichtet, bestimmte betriebliche Anforderungen zu erfüllen, um sich als REIT zu qualifizieren

Sobald sich ein Fonds erfolgreich als REIT qualifiziert hat, können Anleger Aktien auf verschiedene Arten kaufen. Der REIT bündelt diese Kapitalisierung, um in verschiedene Arten von Immobilieninvestitionen zu investieren. Zu den Investitionen können neben dem direkten Eigentum an Immobilien auch Immobilienkrediten gehören.

REITs können auf drei grundlegende Arten klassifiziert werden:

- Nach den Arten von Investitionen, die sie verfolgen (z.B. ein Hypotheken-REIT).

- Durch die Art und Weise, wie ihre Aktien gehandelt werden (Börsengehandelte REITs oder nicht börsennotierte REITs).

- Nach den Immobiliensektoren, auf die sie sich konzentrieren (z.B. REITs im Gesundheitswesen oder industrielle REITs).

Wie bei einem Investmentfonds repräsentiert jede Aktie eines REIT das teilweise Eigentum an allen einzelnen vom Fonds gehaltenen Vermögenswerten. Daher spiegelt jede Änderung des Werts und des Preises der Aktien eines REIT die Änderung des Werts der gesamten Sammlung einzelner Immobilien wider, die der REIT hält.

Ebenso wie ein Investmentfonds werden REITs professionell von einem oder mehreren Fondsmanagern verwaltet, die die Anlagestrategie des REIT festlegen und umsetzen. Der dabei wohl größte Vorteil von REITs besteht darin, dass sie es Investoren ermöglichen, eine Immobilieninvestition mit sehr geringen Geldbeträgen zu tätigen.

74,91% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Was müssen REITs mit ihrem Einkommen machen

Alle REITs haben etwas gemeinsam: Sie müssen Dividenden zahlen, welche aus Mieteinnahmen und Kapitalgewinnen bestehen.

Alle REITs haben etwas gemeinsam: Sie müssen Dividenden zahlen, welche aus Mieteinnahmen und Kapitalgewinnen bestehen.

Um sich als REIT zu qualifizieren, müssen die Funds mindestens 90 % ihres Nettogewinns als Dividende an die Aktionäre ausschütten. Dafür erhalten REITs eine besondere steuerliche Behandlung. Im Gegensatz zu einem typischen Unternehmen zahlen sie keine Unternehmenssteuern auf die von ihnen ausgezahlten Einnahmen.

REITs müssen diese 90% ige Auszahlung fortsetzen, unabhängig davon, ob der Aktienkurs steigt oder fällt.

Wie sicher sind REITs?

REITs werden an der Börse gehandelt, was bedeutet, dass sie natürlich auch ein Risiko besitzen. Sie werden insbesondere durch Schwache Immobilienpreise beeinträchtigt. Obwohl die langfristigen Renditen von REITs beeindruckend sind, gab es auch Perioden, in denen sie eine Underperformance aufwiesen.

REITs werden an der Börse gehandelt, was bedeutet, dass sie natürlich auch ein Risiko besitzen. Sie werden insbesondere durch Schwache Immobilienpreise beeinträchtigt. Obwohl die langfristigen Renditen von REITs beeindruckend sind, gab es auch Perioden, in denen sie eine Underperformance aufwiesen.

Im Jahr 2007 beispielsweise erzielte der US Real Estate ETF von iShares eine Rendite von -20,35 %, gefolgt von einer wirklich miserablen Rendite von -40,03 % (einschließlich Dividendenerträgen) während des Platzens der Immobilienblase Ende 2007 und Anfang 2008.

REITs haben auch das Potenzial, in Zeiten steigender Zinssätze negative Gesamtrenditen zu erzielen. Wenn die Zinsen niedrig sind, wechseln Anleger in der Regel weg von sichereren Vermögenswerten, um in anderen Marktbereichen Einkommen zu erzielen. Umgekehrt tendieren Anleger bei hohen Zinssätzen oder in unsicheren Zeiten häufig zu US-Staatsanleihen oder anderen festverzinslichen Anlagen.

Während REITs manchmal fälschlicherweise als „Anleihenersatz“ eingestuft werden, sind sie keine Anleihen. Sie sind Aktien. Wie alle Aktien tragen sie ein deutlich höheres Risikomaß als Staatsanleihen.

Das größte Risiko für REITs besteht also darin, dass die Zinssätze steigen, was die Nachfrage nach REITs verringert. Es kann jedoch argumentiert werden, dass steigende Zinssätze auf eine starke Wirtschaft hinweisen, was dann höhere Mieten und Belegungsraten bedeuten wird. Historisch gesehen schneiden REITs jedoch nicht gut ab, wenn die Zinssätze steigen.

74,91% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Ist Vonovia ein REIT?

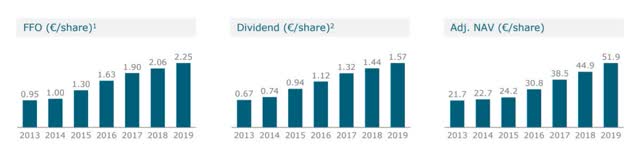

![]() Das wichtigste Vorweg: Vonovia ist kein REIT. Vonovia ist allerdings ein Name, den man bei deutschen Immobilieninvestoren immer wieder hört. Die Vonovia SE ist einer der größeren Akteure auf dem europäischen Wohnimmobilienmarkt.

Das wichtigste Vorweg: Vonovia ist kein REIT. Vonovia ist allerdings ein Name, den man bei deutschen Immobilieninvestoren immer wieder hört. Die Vonovia SE ist einer der größeren Akteure auf dem europäischen Wohnimmobilienmarkt.

Mit Sitz in Deutschland besitzt Vonovia rund 416.000 Wohneinheiten in Deutschland, Österreich und Schweden. Vonovia ist als erst seit 2013 als Aktiengesellschaft notiert, die Geschichte von Vonovia reicht jedoch bis ins Jahr 2000 zurück, als es unter dem Namen Deutsche Annington im Rahmen eines Privatisierungsabkommens von der Bundesregierung Eisenbahnarbeiterhäuser kaufte. Offensichtlich ist das Unternehmen seitdem schnell gewachsen und zählt heute zu den Hauptakteuren in europäischen Wohnimmobilien.

Vonovia bietet Anlegern eine solide Geschichte, Skaleneffekte, Diversifizierung über mehrere Länder hinweg und das Potenzial für ein erweitertes Wachstum in mehreren Ländern innerhalb der EU. Das Wachstum war bisher absolut fantastisch.

Vonovia hat die Anleger seit seinem Börsengang mit einem stabilen und signifikanten Wachstum belohnt. Bisher hat Vonovia es außerdem geschafft, die jährliche Dividende jedes Jahr um rund 10 % zu erhöhen, während eine bescheidene Ausschüttungsquote von rund 70 % des FFO beibehalten wurde.

74,91% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Was ist ein REIT ETF?

REIT ETFs kommen ursprünglich aus den USA, sind aber mittlerweile auch in Deutschland weit verbreitet. Die größten Firmen, die abgebildet werden, sind in Deutschland zum Beispiel die Deutsche Wohnen oder Vonovia. Typischerweise erzielen die Unternehmen des REITs ihre Gewinne aus Vermietung und Verpachtung von eigenen Immobilien und Grundstücken, sowie aus Zinsgewinnen und Gewinnen aus dem Verkauf von Immobilien.

REIT ETFs kommen ursprünglich aus den USA, sind aber mittlerweile auch in Deutschland weit verbreitet. Die größten Firmen, die abgebildet werden, sind in Deutschland zum Beispiel die Deutsche Wohnen oder Vonovia. Typischerweise erzielen die Unternehmen des REITs ihre Gewinne aus Vermietung und Verpachtung von eigenen Immobilien und Grundstücken, sowie aus Zinsgewinnen und Gewinnen aus dem Verkauf von Immobilien.

REIT ETFs bilden Unternehmen ab, die als Immobilien Gesellschaften tätig sind. Wer mit einem REIT ETF langfristig Geld verdienen möchten, der sollte sich die Zusammensetzung des gewählten ETF daher genau ansehen.

REIT Aktien oder REIT-ETF: Was Ist Der Unterschied?

Natürlich könnte man auch direkt in die Aktiengesellschaften investieren, die vor allem im Immobiliengeschäft tätig sind. Immobilien ETFs haben hier aber den Vorteil, dass sie nicht nur ein einzelnes Unternehmen abdecken, sondern den Großteil der Branche beinhalten.

Wer zum Beispiel in Deutschland auf einen REIT-ETF setzen möchte, für den kommen verschiedene Möglichkeiten hierfür infrage. Die meisten Immobilien ETFs bilden die größten Immobilienunternehmen, beispielsweise bei einem deutschen ETF Vonovia, Deutsche Wohnen, etc. ab. Machen diese zukünftig Gewinne, so kann man auch selbst davon profitieren.

REIT ETFs sind durch hohe Ausschüttungsquoten gekennzeichnet. Während man bei bestimmten Einzelunternehmen nicht unbedingt auf hohe Dividenden setzen kann, ist man mit einem REIT-ETF meist besser bedient.

Ein weiterer Vorteil von REIT ETFs ist, dass diese im Gegensatz zu Immobilienfonds sehr viel günstiger sind. Weil REIT ETFs meist passiv verwaltet sind, halten sich die Managementgebühren in der Regel unter einem Prozent. Dies ist bei vielen großen ETF, darunter die Comdirect REIT ETFs, die IShares REIT ETFs und die Vanguard REIT ETFs der Fall.

Das hat zur Folge, dass weniger Gebühren auf dem Anleger übertragen werden müssen und dieser somit Geld spart. Weiter sind Immobilienfonds oft nicht ertragreicher, als ETFs. Die höheren Gebühren lohnen sich in der Regel also nicht. Wer also breit in Immobilienunternehmen investieren möchte, der sollte mit einem REIT ETF wohl am besten beraten sein.

Langfristige Rendite Mit Immobilien-ETF

Das Investment in Immobilien ETFs ist vor allem für Anleger interessant, die ein langfristiges Investment verfolgen möchten. Man hat die Wahl zwischen den verschiedensten Formen von REIT ETFs. Die REIT unterteilen sich in Equity REITs und Mortgage REITs.

Meist werden die verschiedenen REITformen aber in einem REIT-ETF zusammengefasst. Wer davon profitieren möchte, falls die Immobilien Werte in den kommenden Jahren steigen werden, der sollte den Kauf eines Immobilien ETFs in Erwägung ziehen.

Für Daytrader sind ETFs hingegen meist uninteressant. Das liegt daran, dass ETFs generell eher wenig volatil sind, was wiederum für langfristige Anleger von Vorteil ist. Hier verfügen diese nämlich über ein stabiles Niveau ihres Investments und müssen sich auch bei größeren Krisen nicht allzu viele Sorgen machen.

Die REIT ETF Zusammensetzung folgt immer einem bestimmten Index. Es gibt diverse Indexe für REIT Aktien. Wer seinen REIT-ETF nach einem bestimmten Index abgebildet haben möchte, der sollte in der Regel fündig werden, wenn er die Suchleiste seines ETF Brokers bedient.

REIT-ETF Depotmischung und Niedrige Gebühren

Die großen Immobilien Firmen, vor allem in Deutschland, stehen oft unter öffentlichem Druck. Das hat mit bewährten Sparmaßnahmen zu tun, die diese Firmen anwenden, um ihren Anlegern möglichst hohe Renditen zu bescheren und außerdem große Dividenden ausschütten zu können.

Für den Anleger hat das den Vorteil, dass er neben der Rendite bei Wertsteigerung auch ein kleines Nebeneinkommen durch diese Dividenden generieren kann. ETFs sind sehr günstig, da hier viel weniger für Verwaltung oder Management aufgewendet werden muss, als beispielsweise bei aktiven Immobilienfonds. Dadurch lässt sich mit REIT ETFs hervorragend für die Zukunft vorsorgen und die Gebühren halten sich in Grenzen.

Wer sich noch nicht sicher ist, für welchen Immobilien ETF er sich entscheiden sollte, der wird in unserem REIT ETF Vergleich sicher fündig werden. Das einzige was man als Anleger hierfür benötigt, ist ein ETF Depot.

Die besten ETF Depots haben wir hier einmal zusammengefasst. Es ist empfehlenswert, sich nicht nur einen REIT-ETF zuzulegen, wenn man an ein weiteres Wachstum der Immobilienbranche glaubt. Unterschiedliche Indexe beinhalten unterschiedliche Unternehmen, die unterschiedliche Strategien verfolgen.

Man sollte auch nicht nur auf den Kauf von Immobilien ETFs aus Deutschland aus sein. International bieten sich viele Möglichkeiten an, gerade in Ländern, die momentan an Wirtschaftskraft gewinnen. Möchte man beispielsweise einen indischen ETF kaufen, der sich mit der Immobilienbranche beschäftigt, so setzt man darauf, dass sich in Zukunft das Wohnen dort verteuern wird. Das könnte sich für den Anleger also lohnen.

REIT ETF Vor- & Nachteile: Ist es sinnvoll in Immobilien ETFs zu investieren?

Gebühren beim Kauf von REIT ETFs

Wir vergleichen die Gebühren der größten ETF Broker mit folgendem Beispiel:

- Wir kaufen REIT ETFs im Wert von 1.000€

- Wir halten die REIT ETFs für einen Monat und verkaufen sie wieder

- Wir gehen davon aus, dass sich der Kurs in den 30 Tagen nicht ändert

Mit diesen Annahmen schauen wir uns nun die Gebühren von Libertex an:

| Anbieter | Libertex |

| Einzahlung | kostenlos |

| Kaufgebühren | 2,20€ |

| Haltegebühren | kostenlos |

| Verkaufsgebühren | 2,20€ |

| Auszahlung | kostenlos |

| Gebühren Total | 4,40€ |

74,91% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

REIT ETFs bei Comdirect, Consorsbank oder Trade Republic kaufen? Wieso wir alternativ unseren Testsieger Libertex empfehlen

| Comdirect | Libertex | Trade Republic | Consorsbank | |

| Kosten pro Trade | 3,95 € | 0 € | 1 € | 3,95 € |

| Kontogebühren pro Monat | 0 € | 0 € | 0 € | 0 € |

| Mobile App | Ja | Ja | Ja (Keine Desktopversion vorhanden) | Ja |

| Einzahlungsmöglichkeiten | Sepa | Paypal, Sofortüberweisung, Sepa, Kreditkarte, Skrill, Neteller | Sepa | Sepa |

| Einzahlungsgebühren | 0 € | 0 € | 0 € | 0 € |

| Auszahlungsgebühren | 0 € | 0,1 % | 0 € | 0 € |

| Aktien | + 10.000 | + 200 | + 7500 | + 420 |

| ETFs | + 600 | + 10 | + 500 | + 280 |

| ETF Sparpläne | Ja, für 3.95 € pro Ausführungmöglich | Nicht möglich | Ja, kostenlos möglich | Ja, kostenlos möglich |

Wie Sie in dieser Tabelle erkennen, schlägt Libertex alle anderen Anbieter wie Comdirect, die Consorsbank oder sogar Libertex in fast allen Kategorien. Wenn Sie sich also dafür entscheiden, einen REIT ETF zu kaufen, empfiehlt sich dafür unser Testsieger Libertex.

Der Online Broker Libertex zeichnet sich nicht nur durch seine wirklich günstigen Gebühren aus, sondern kann auch mit einer großen Auswal an Aktien und ETFs überzeugen. Außerdem ist Libertex natürlich ein voll lizensierter und regulierter Online Broker.

74,91% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Welche Immobilien ETFs gibt es und was sind die besten REIT ETFs? Unser REIT ETF Vergleich:

Was sind nun die besten REIT ETFs und wie kauft man sie? Es stehen verschiedene Möglichkeiten bereit, ETFs zu erwerben. In allen Fällen braucht man hierfür einen ETF Broker oder ein ETF Depot. Nachdem man hier Geld eingezahlt hat, kann man seine gewünschten ETFs erwerben. Man sollte sich vor dem Erwerb der REIT-ETF Empfehlung zuerst eine Handelsstrategie überlegen.

Welcher ETF ist aber nun der richtige für mich? Verschieden Gesellschaften bieten REITs an. Zu den besten REIT ETFs zählen die Comdirect REIT ETFs, die IShares REIT ETFs und die Vanguard REIT ETFs. Aber auch andere Gesellschaften können Erfolge vorweisen.

Man erkennt die Leistungsfähigkeit eines ETFs daran, wie er sich in den letzten Jahren entwickeln konnte und wie hoch die ausgeschütteten Dividenden sind. Besonders bei den besten Immobilien ETFs sind die Ausschüttungen oft sehr hoch.

Auf den Seiten der Onlinebroker kann man die einzelnen ETFs detailliert nachlesen und erfährt auch etwas über vergangene Ausschüttungen und die Ausschüttungs-Prozentrate. ETFs der Immobilienbranche können also eine hervorragende Sparmöglichkeit darstellen. Um den Einstieg etwas zu erleichtern, listen wir feolgend einige der besten REIT ETFs auf.

1. iShares Global REIT ETF

Der Ishares Global REIT ETF wird von Blackrock herausgegeben und gehört zu den größten seiner Art. Dieser ETF beinhaltet die stärksten Immobilienfirmen weltweit.

2. Pacer Benchmark Data & Infrastructure Real Estate SCTR ETF (SRVR)

Dieser REIT ETF wird von Pacer Financial herausgegeben und fokussiert sich vor allem auf Real Estate Infrastructure.

3. BNP Paribas Easy FTSE EPRA/NAREIT

Für den europäischen Sektor könnte sich dieser REIT ETF lohnen. Herausgeber ist die BNP Paribas.

4. iShares STOXX Europe 600 Real Estate UCITS ETF

Dieser ETF konzentriert sich auf REITs aus Europa. Er wird von Blackrock herausgegeben.

Gibt es Dividenden bei REIT ETFs?

Kann man Dividenden beim REIT ETF Kauf einstreichen? Ja, besonders REIT ETFs sind oftmals von hohen Dividenden gekennzeichnet. Das macht auch Sinn, da die Real Estate Investment Trusts besonders anlegerfreundlich ausgelegt sind. Um viele Investoren anzulocken, werden oft hohe Dividenden ausgeschüttet, was wiederum zu einer höheren Dividendenausschüttungsrate des Immobilien ETFs führt.

Kann man Dividenden beim REIT ETF Kauf einstreichen? Ja, besonders REIT ETFs sind oftmals von hohen Dividenden gekennzeichnet. Das macht auch Sinn, da die Real Estate Investment Trusts besonders anlegerfreundlich ausgelegt sind. Um viele Investoren anzulocken, werden oft hohe Dividenden ausgeschüttet, was wiederum zu einer höheren Dividendenausschüttungsrate des Immobilien ETFs führt.

Die Dividenden werden hierbei nicht direkt reinvestiert, sondern über die Onlinebroker an den Anleger ausgezahlt. Somit kann man mittels REIT ETFs nicht nur sein Geld stetig vermehren, sondern auch sicherstellen, dass man in bestimmten Zeitabständen einen kleinen Bonus erhält. Dividenden ETFs sind heutzutage ein beliebtes Anlegerprodukt.

REIT ETF Dividendenrendite

REIT ETFs schütten zwar nicht ganz so viel Dividenden aus, wie reine Dividenden ETFs, können aber zu einem guten Nebeneinkommen beitragen. Dies hängt natürlich in erster Linie davon ab, wie viel Geld man in den jeweiligen ETF investiert hat. Für kurzfristige Käufe vor der Hauptversammlung eignen sich ETF aus dem Immobilien-Sektor hingegen eher nicht.

Da der Kurs typischerweise nach den Hauptversammlungen oft fällt ist das meist aufgrund der zu entrichtenden Gebühren ein Minusgeschäft. Somit sollte die langfristige Anlage beim Investieren in REIT ETFs und ihre Dividende das Hauptargument für den Kauf bilden.

REIT ETF monatliche Dividende

Real Estate Investment Trusts sind eine der beliebtesten Optionen für Anleger, die ein regelmäßiges Einkommen anstreben. Wie bereits erwähnt muss ein REIT jedes Jahr mehr als 90 % seines Gewinns ausschütten, um seinen steuerfreien Status aufrechtzuerhalten.

Real Estate Investment Trusts sind eine der beliebtesten Optionen für Anleger, die ein regelmäßiges Einkommen anstreben. Wie bereits erwähnt muss ein REIT jedes Jahr mehr als 90 % seines Gewinns ausschütten, um seinen steuerfreien Status aufrechtzuerhalten.

Für Anleger bedeutet dies relativ hohe Dividendenzahlungen und eine konsistente Dividendenpolitik. Daher sollte man meinen, dass sich REITs und REIT ETFs perfekt für eine monatliche Dividende eignen.

Leider gibt es derzeit noch keinen REIT ETF der eine monatliche Dividende ausszahlt.

Allerdings gibt es eine Handvoll REITs, die monatliche Dividenden zahlen. Zu den bekanntesten monatlichen Dividendenzahlern zählen die American Capital Agency Corporation (AGNC) und die EPR Properties (EPR).

Die meisten REITs zahlen ihre Dividenden allerdings vierteljährlich aus. Eine monatliche Dividende kann jedoch für Anleger von Vorteil sein, unabhängig davon, ob das Geld zur Einkommenssteigerung oder zur Wiederanlage verwendet wird.

74,91% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

REIT in Deutschland

In Deutschland stellen Real Estate Investment Trusts ein noch relativ neues Investmentprodukt dar, welches auch hier strengen Regulierungen unterliegen. Viele deutsche Anleger machen den Fehler, und verwechseln einen REIT mit einem offenen Immobilienfonds.

In Deutschland stellen Real Estate Investment Trusts ein noch relativ neues Investmentprodukt dar, welches auch hier strengen Regulierungen unterliegen. Viele deutsche Anleger machen den Fehler, und verwechseln einen REIT mit einem offenen Immobilienfonds.

Dabei besitzen REITs große Unterschiede zu Immobilienfonds. Der vielleicht größte Unterschied zu einem Immobilienfonds ist, dass REITs jederzeit ohne jegliche Haltefristen oder Abschläge, genau wie Aktien, an der Börse gehandelt werden können.

Davon unabhängig müssen REITs in Deutschland noch einige weitere Voraussetzungen erfüllen, welche ein Immobilienfonds nicht erfüllen muss.

Voraussetzungen von einem REIT in Deutschland

- Sind börsennotierte Aktiengesellschaften

- Müssen mindestens 100 Aktionäre besitzen

- Müssen mindestens 90 % des Netto Einkommen an ihre Aktionäre ausgezahlen

- Müssen mindestens 75 % ihres Vermögens in Immobilien investieren

- Müssen 75 % ihrer Einnahmen aus Mieteinahmen oder anderen Immobilienquellen erhalten

- Besitzten besondere Transparenzpflichten

- Können sowohl im Inland, als auch im Ausland Immobilien kaufen, vermieten und verkaufen

Inzwischen gibt es bereits eine Handvoll von interessanten deutschen REITs in die Sie investieren können. Zwei dieser REITs wollen wir Ihnen kurz vorstellen:

Die Deutsche Konsum REIT AG

Dieser REIT wurde bereits 2008 als Stafford Grundbesitz GmbH gegründet. Allerdings wandelte sich die Stafford Grundbesitz GmbH erst im Jahr 2014 in die börsennotierte Aktiengesellschaft Deutsche Konsum Grundbesitz AG um. Seit dem Januar 2016 besitzt die Aktiengesellschaft den Status eines REITs und trägt den Namen Deutsche Konsum REIT AG.

Der Hauptsitz des REITs liegt in Potsdam und derzeit verwaltet und besitzt die Deutsche Konsum REIT Ag circa neunzig Immobilien in Deutschland mit einem Bilanzwert von mehr als 400 Millionen Euro.

Die Hamborner REIT AG

Die Harmborner REIT AG hat eine sehr spannende Geschichte hinter sich und wurde ursprünglich als Hamborner Bergbau Aktiengesellschaft 1953 in Duisburg gegründet. Tatsächlich war die AG auch bis 2007 noch weitläufig im Bergbau tätig. Erst im Jahr 2007 trennte sich die Aktiengesellschaft dann von allen Aktivitäten, welche einem REIT Status im Wege standen.

Im Jahr 2010 erhielt die AG dann den REIT Status. Zur Zeit verfügt die Aktiengesellschaft über beinahe 100 Immobilien an mehr als sechzig Standorten in ganz Deutschland. Die Immobilien sind laut Angaben der Hamborner REIT AG mehr als 1,5 Milliarden Euro wert.

74,91% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

REIT ETF Deutschland

Zwar ist uns derzeit noch kein REIT ETF bekannt, welcher ausschließlich in Deutsche REITs investiert, jedoch gibt es mit dem Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate UCITS ETF 1C einen REIT welcher sich auf den europäischen Markt und damit auch verstärkt auf Deutschland konzentriert.

Dieser REIT ETF Index bietet damit eine diversifizierte Abdeckung von Immobilienmärkten europäischer Industrieländer und einen einfachen Zugang zu europäischen börsennotierten REITs und Immobiliengesellschaften.

Bei dem Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate UCITS ETF 1C handelt es sich um einen thesaurierenden ETF. Das bedeutet, dass die Dividendenerträge wieder in den ETF reinvestiert werden.

Die TER (Gesamtkostenquote) des REIT ETF Europa liegt bei 0,33 % p.a. und der ETF besitzt ein Fondsvolumen von 543 Millionen Euro. Der ETF ist bereits älter als 10 Jahre und in Luxemburg aufgelegt.

REIT ETF Europa – FTSE Developed Europe Real Estate UCITS ETF

Die wichtigsten Merkmale des FTSE EPRA/NAREIT Developed Europe Net Total Return Index:

- Notierte Immobilienunternehmen sowie REITs, die in europäischen Industrieländern notiert sind

- Investment in die größten und liquidesten Unternehmen dieser Branche

- Die Gewichtung ist nach streubesitzbereinigter Marktkapitalisierung

- Es findet eine vierteljährliche Indexüberprüfung statt

Damit bietet der Xtrackers FTSE Developed Europe Real Estate UCITS ETF 1C ein direktes Investment in europäische Immobilienunternehmen und ein diversifiziertes Engagement in europäische REITs.

| Name | Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate UCITS ETF 1C |

| Eröffnungsdatum | 25. März 2010 |

| Ertragsverwendung | Thesaurierend |

| Fondswährung | Euro |

| ISIN | LU0489337690 |

| Die 3 größten Vermögenswerte des ETF |

|

| Gesellschaftssitz | Luxenburg |

| Verwaltungsgebühr (TER) | 0,33 % |

74,91% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Immobilien Aktienfonds

Ein REIT investiert direkt in einkommensschaffende Immobilien und wird wie eine Aktie gehandelt wird. Ein Immobilienfonds ist eine Art Investmentfonds, der sich hauptsächlich auf die Anlage in Wertpapieren konzentriert, die von öffentlichen Immobilienunternehmen angeboten werden.

Ein REIT investiert direkt in einkommensschaffende Immobilien und wird wie eine Aktie gehandelt wird. Ein Immobilienfonds ist eine Art Investmentfonds, der sich hauptsächlich auf die Anlage in Wertpapieren konzentriert, die von öffentlichen Immobilienunternehmen angeboten werden.

Es gibt hier also einige wichtige Unterschiede zu beachten. Zunächst einmal können Immobilienfonds genau wie reguläre Investmentfonds entweder aktiv oder passiv verwaltet werden.

- Immobilienbörsen gehandelte Fonds besitzen Anteile von Immobilienunternehmen und REITs. Wie andere ETFs handeln diese wie Aktien an wichtigen Börsen. Immobilien-Investmentfonds können offen oder geschlossen sein und entweder aktiv oder passiv verwaltet werden.

- Private Immobilieninvestmentfonds sind professionell verwaltete Fonds, die direkt in Immobilien investieren. Diese stehen nur akkreditierten, vermögenden Anlegern zur Verfügung und erfordern in der Regel eine große Mindestinvestition.

Immobilienfonds gewinnen hauptsächlich durch Wertsteigerung an Wert und bieten Anlegern im Allgemeinen keine kurzfristigen Erträge wie REITs. Immobilienfonds können jedoch eine viel breitere Auswahl (und Diversifizierung) von Vermögenswerten bieten als der Kauf einzelner REITs.

REIT ETFs Zukunft Prognose 2024:

Wie werden sich nun die Real Estate Investment Trusts in nächster Zeit entwickeln? Vor allem für REIT ETFs aus Deutschland ist die Lage nicht so einfach zu kalkulieren. Mittlerweile kaufen Großstädte, wie zum Beispiel Berlin, wieder vermehrt Wohnungen zurück.

Während Immobilien vor einigen Jahren noch an die großen Investmentgesellschaften verramscht wurden, liegt also heute der Fokus wieder mehr darauf, dass man den Leuten auch von städtischer Seite ein Zuhause ermöglichen kann.

Dies muss aber nicht für eine negative Prognose für REIT ETFs aus Deutschland sorgen. Im Gegenteil, oft werden diese Wohnungen und Häuser zu einem sehr viel höheren Preis von den Städten zurückgekauft, als sie damals von den Immobilienunternehmen gekauft worden waren.

Dadurch hat das jeweilige Unternehmen, das die Immobilien zu jener Zeit erwarb, natürlich Gewinn gemacht. Dies wiederum erlaubt der Kauf von neuen Wohnungen in anderen deutschen Städten und so setzt sich der Kreislauf fort.

Ein weiterer Faktor, den es zu berücksichtigen gilt, ist die Entwicklung der Gesetzeslage in Deutschland in den kommenden Jahren. Natürlich ist nicht unbedingt abzusehen, ob sich größere Einschnitte („Mietpreisbremse“) tatsächlich etablieren werden.

Immobilien-ETFs sollten sich trotzdem lohnen, da ich hier die größten Unternehmen aus der Immobilienbranche zusammengefasst werden, die mittlerweile als „Too Big Too Fail“ gelten dürften. Es lässt sich sagen, dass Immobilien ETFs vor allem für ihre hohe Ausschüttungsrate gekauft werden sollten.

Generell ist dazu zu raten, dass man nur etablierten ETF Herausgebern vertraut. Zu den besten REIT ETFs zählen meist die Comdirect REIT ETFs, die IShares REIT ETFs und die Vanguard REIT ETFs.

So viel können Sie mit ETFs verdienen: Der ETF Investment Rechner

REIT ETFs Fazit – Unsere Empfehlung und Bewertung

Mittlerweile gehören die Real Estate Investment Trust ETFs zu einem sehr beliebten Anlageprodukt und es gibt Indexe die diese länderübergreifend abdecken. Kauft man sich einen solchen Immobilien-ETF, dann sagt man, dass sich der gesamte Immobilienmarkt in Zukunft weiter positiv entwickeln wird.

Das macht allein dadurch Sinn, dass in Entwicklungsländern immer mehr Leute ein besseres Zuhause finden möchten und die Gesamtbevölkerung der Welt immer weiter wächst.

Wer von diesen Faktoren überzeugt ist und davon, dass sie sich in Zukunft rentieren könnten, der sollte eine globale REIT ETF Empfehlung zum Kaufen in Erwägung ziehen. Damit stellt er sicher, dass er auch in Zukunft von der Immobilienbranche profitieren kann. Ein weiteres Kaufargument sind die meist sehr hohen Dividenden und Ausschüttungsraten.

Damit hat man mit dem eigenen REIT ETF nicht nur eine Form des langfristigen Sparens gefunden, sondern profitiert auch von häufigen Bonuszahlungen. Noch dazu kommt, dass Immobilien ETFs im Gegensatz zu Immobilienaktien sehr günstig sind, was wiederum den eigenen Sparplan auch kostengünstig hält.

Die Vorteile von REIT ETFs in der Übersicht:

- Hohe Ausschüttungsquoten

- Günstiger als Immobilienfonds

- Langfristige Rendite

- Gute Risikostreuung durch ETF

- Wachsender Markt

- Niedrige Gebühren

74,91% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Immobilien ETFs: FAQs

Was ist ein REIT ETF

REIT steht für Real Estate Investment Trust. Ein REIT ETF ist also ein ETF, der sich aus Immobilienunternehmen zusammensetzt.

Lohnt sich ein REIT ETF Sparplan?

REIT ETF Sparpläne sollten sich tatsächlich lohnen. Diese stellen eine einfache Möglichkeit dar, von der Immobilien Entwicklung auch in Zukunft profitieren zu können.

Was ist der Beste REIT ETF Deutschlands?

In Deutschland werden REIT ETFs nur vereinzelt angeboten. Man sollte auf eine REIT ETF Empfehlung zurückgreifen, der zumindest ganz Europa abdeckt.

Wo kann ich REIT ETFs kaufen?

Man benötigt lediglich ein ETF Depot Konto, um einen REIT ETF kaufen zu können. In unserem ETF Depot Vergleich haben wir die besten Anbieter miteinander verglichen.

Wie erkenne ich, ob ein ETF sich vor allem auf REIT konzentriert?

Meist steckt das Akronym REIT bereits im Namen des ETFs. Aber auch große herausgebende Investmentgesellschaften, wie zum Beispiel BlackRock, listen besondere ETFs auf ihren Homepages nach Art auf. Man gibt man also einfach REIT in die Suchleiste ein und erhält zahllose Beispiele.