Jedes Finanzinstrument, mit dem man eine Position eingehen kann, die seine Anschaffungskosten am Markt übersteigt, ist ein Hebelprodukt.

Jedes Finanzinstrument, mit dem man eine Position eingehen kann, die seine Anschaffungskosten am Markt übersteigt, ist ein Hebelprodukt.

Verschiedene Hebelprodukte funktionieren auf unterschiedliche Weise, aber sie alle erhöhen die potenziellen Gewinne und Verluste des Anlegers.

Es gibt viele Vorteile für Anleger, die in Hebelzertifikate investieren. Einer davon ist die Auswahl zwischen einer Vielzahl vielfältiger Produkte. Im Folgenden werden die Hebelprodukte erklärt.

Man lernt nicht nur, wie Hebelzertifikate funktionieren, sondern auch erhält auch Antwort auf die Frage “Was sind Hebelprodukte?”.

Inhaltsverzeichnis

- Hebelprodukte erklärt: Was sind Hebelprodukte?

- Wie funktionieren Hebelprodukte?

- Hebelprodukte suchen: Welche Leveraged Products gibt es?

- Wo kann man mit Hebelprodukten handeln? Broker- und Börse Hebelprodukte Vergleich

- CFDs (Contracts for Difference)

- Optionsscheine

- Hebelzertifikate

- So kann man Hebelprodukte bei eToro handeln – Schritt-für-Schritt-Anleitung

- Vor- und Nachteile von Hebelprodukten

- Welche Kosten und Gebühren fallen bei Hebelprodukten an?

- Was sind die besten Hebelprodukte Broker/ Börsen?

- Hebelprodukte Tipps: Worauf sollten Investoren beim Traden mit Hebelprodukten achten?

- Hebelprodukte für Anfänger: Lohnt sich der Einstieg in Hebelprodukte

- Hebelprodukte Empfehlungen – Unser Fazit

- Hebelprodukte erklärt – FAQs

Hebelprodukte erklärt: Was sind Hebelprodukte?

Hebelprodukte (Leveraged Products) sind Finanzinstrumente, die es Investoren ermöglichen, ihre Marktposition auszubauen, ohne den Kapitaleinsatz zu erhöhen. Sie tun dies mit Hebelwirkung.

Hebelwirkung oder Leverage ist ein Konzept, bei dem Anleger zu relativ geringen Kosten viel größere Gewinne oder Verluste erzielen können. (Hinweis: Die mit der Verwendung von Hebelwirkung verbundenen Risiken müssen offengelegt werden.)

Das Hebelprodukt ist eine gehebelte Investition, bei der man eine größere Position kontrolliert, zahlt aber jetzt nur einen Bruchteil dieser Gesamtposition.

Dies bedeutet, dass jeder Gewinn oder Verlust einfach deshalb vergrößert wird, weil die Position, die man kontrolliert und der man sich aussetzt, viel größer ist als der Geldbetrag, der mit diesem Handel verbunden ist.

Unsere Empfehlung: Trading bei eToro

- 0% Gebühren beim Kauf von Aktien und ETFs

- Apps für Android & iOS erlauben mobilen Zugriff auf Depot

- Platzhirsch auf dem Broker Markt mit zahlreichen Features

Wie funktionieren Hebelprodukte?

Im Allgemeinen könnte die Hebelprodukte Erklärung so aussehen: Anleger können ihr Geld effizienter einsetzen, indem sie große Aktienmengen kontrollieren.

Sie können entweder Long oder Short handeln und Geld in jede Richtung verdienen, in die sich die Aktie bewegt. Vorausgesetzt natürlich, dass sie in die Richtung handeln, in die sie sich bewegt.

Bei Hebelprodukten muss man fast immer einen Teil der Position bezahlen, die man gerade eröffnen wird. Dies wird als Marge bezeichnet. Bei gehebelten Positionen wird die Marge oft als Prozentsatz des Marktrisikos der Position ausgedrückt. (Hinweis: Die mit der Verwendung von Hebelwirkung verbundenen Risiken müssen offengelegt werden.)

Hebelprodukte suchen: Welche Leveraged Products gibt es?

Aber Anleger investieren in diesem Fall ihr Geld nicht in den Basiswert. Sie investieren in ein Derivat oder, einfacher gesagt, in ein davon abgeleitetes Wertpapier.

Im Folgenden werden die wichtigsten Hebelprodukte genauer betrachtet, auf die es sich zu achten lohnt:

CFDs

Ein Contract-for-Difference ist ein Vertrag zwischen zwei Parteien, bei dem die erste Partei die Differenz zwischen dem aktuellen Preis eines Vermögenswerts und seinem Wert zum Zeitpunkt der Vertragsunterzeichnung an die zweite Partei zahlt. Hier erfahren Sie mehr zum Thema CFD Trading.

Optionsscheine

Optionen geben dem Inhaber das Recht, die zugrunde liegenden Aktien der emittierenden Gesellschaft vor ihrem Verfallsdatum zu einem fixen Preis zu erwerben.

Optionsscheine haben einige Eigenschaften mit Optionen gemeinsam: Diese Finanzinstrumente geben dem Anleger Sonderrechte zum Erwerb von Wertpapieren.

Mehr zu dem Thema finden Sie in unserem Artikel zu Optionen handeln.

Hebelzertifikate

Hebelzertifikate sind Zertifikate, deren Performance keinem eindeutigen Underlying entspricht, die aber über einen eingebauten Hebel verfügen.

Dies garantiert Anlegern, dass sich der Wert des Zertifikats im Vergleich zum Kurs des Basiswerts um ein Vielfaches ändert.

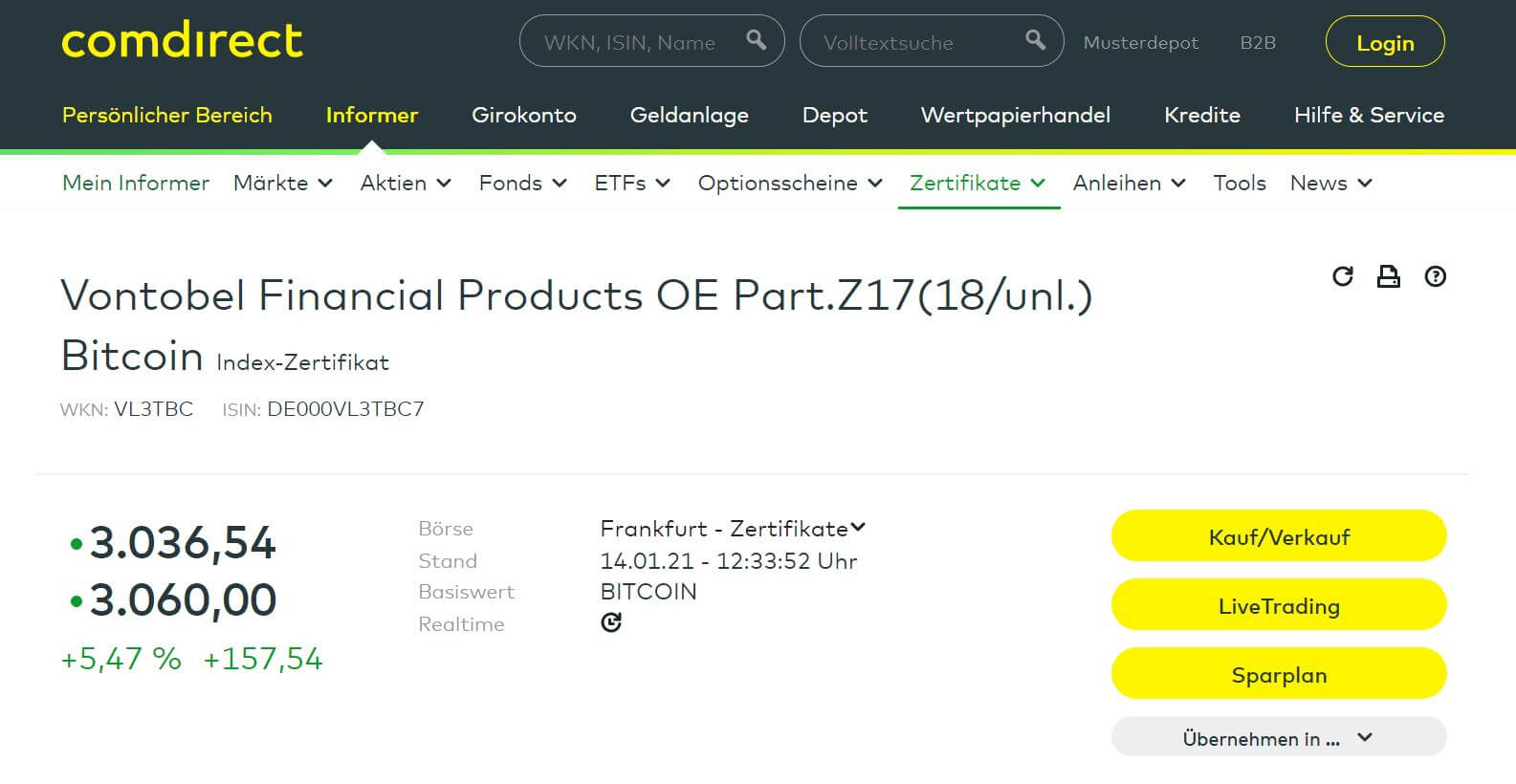

Bitcoin Hebelprodukte

Da ein Bitcoin Hebelprodukt in der Regel ein Derivat ist, muss der Anleger keine echten Bitcoin-Token kaufen und in einer Kryptowährungs-Wallet aufbewahren.

Er kauft einfach ein Finanzinstrument, das über ein Wertpapierdepot bei einem Anbieter verwaltet wird.

Aktien Hebelprodukte

Anleger partizipieren an der gehebelten Entwicklung des Aktienkurses. Die Gewinnchancen und das Verlustrisiko sind somit höher als bei Aktien allein. Die Hebelwirkung funktioniert immer in beide Richtungen, long oder auch short. (Hinweis: Die mit der Verwendung von Hebelwirkung verbundenen Risiken müssen offengelegt werden.)

Unsere Empfehlung: Trading bei eToro

- 0% Gebühren beim Kauf von Aktien und ETFs

- Apps für Android & iOS erlauben mobilen Zugriff auf Depot

- Platzhirsch auf dem Broker Markt mit zahlreichen Features

Wo kann man mit Hebelprodukten handeln? Broker- und Börse Hebelprodukte Vergleich

Für diejenigen, die die Antwort auf die Frage – was sind Hebelprodukte – erhalten haben, wird nun die Wahl des persönlichen Trading-Anbieters relevant. Attraktive Konditionen machen den Handel mit Finanzinstrumenten immer interessanter.

Aber welcher Online-Broker hat heute das beste Angebot für den Kauf von Hebelprodukten?

6

Zahlungsmöglichkeiten

Funktionen

Kundendienst

Bewertung

Mobile App

Feste Provisionen pro Vorgang

Kontogebühr

- Alle Aktien und ETFs kostenlos

- Tausende Aktien- und ETF-Sparpläne

- Handel mit echten Kryptos

Ihr Kapital ist im Risiko.

Kontoinformation

Gebühren pro Operation

- Niedrige Spreads

- Viele Tutorials

- Nutzerfreundliche Plattform

78.31% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Kontoinformation

Gebühren pro Operation

- Keine Provisionen und Niedrige Spreads

- Reguliert durch CBI und MiFID in Europa

- Intuitive Handelsplattform

72% der Privatanleger-Konten verlieren Geld beim Trading von CFDs mit diesem Anbieter. Sie sollten erwägen, ob Sie verstehen, wie CFDs funktionieren und ob Sie sich das hohe Risiko leisten können, ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Geringe Gebühren

- Algo Trading verfügbar

- Sehr freundliche Benutzeroberfläche

79% der Privatanleger verlieren Geld beim CFD-Handel. Besuchen Sie skilling.com für den vollständigen Haftungsausschluss.

Kontoinformation

Gebühren pro Operation

- Vertrauen von über 300.000 Kunden weltweit

- 1200+ handelbare Instrumente

- Hedging

65,3% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

Kontoinformation

Gebühren pro Operation

- Gute Auswahl an Assets

- Persönliche Account Manager

- Mehrsprachiger Support rund um die Uhr

72,50 % der Privatanlegerkonten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln.

Kontoinformation

Gebühren pro Operation

CFDs (Contracts for Difference)

Der CFD-Handel ist für viele Anleger eine bequeme Alternative zum direkten Kauf des Basiswerts. Bei dieser Handelsmethode wird ein Vertrag mit einem CFD-Broker abgeschlossen, der dem Anleger Wertpapiere zur Verfügung stellt.

Wie funktionieren CFDs

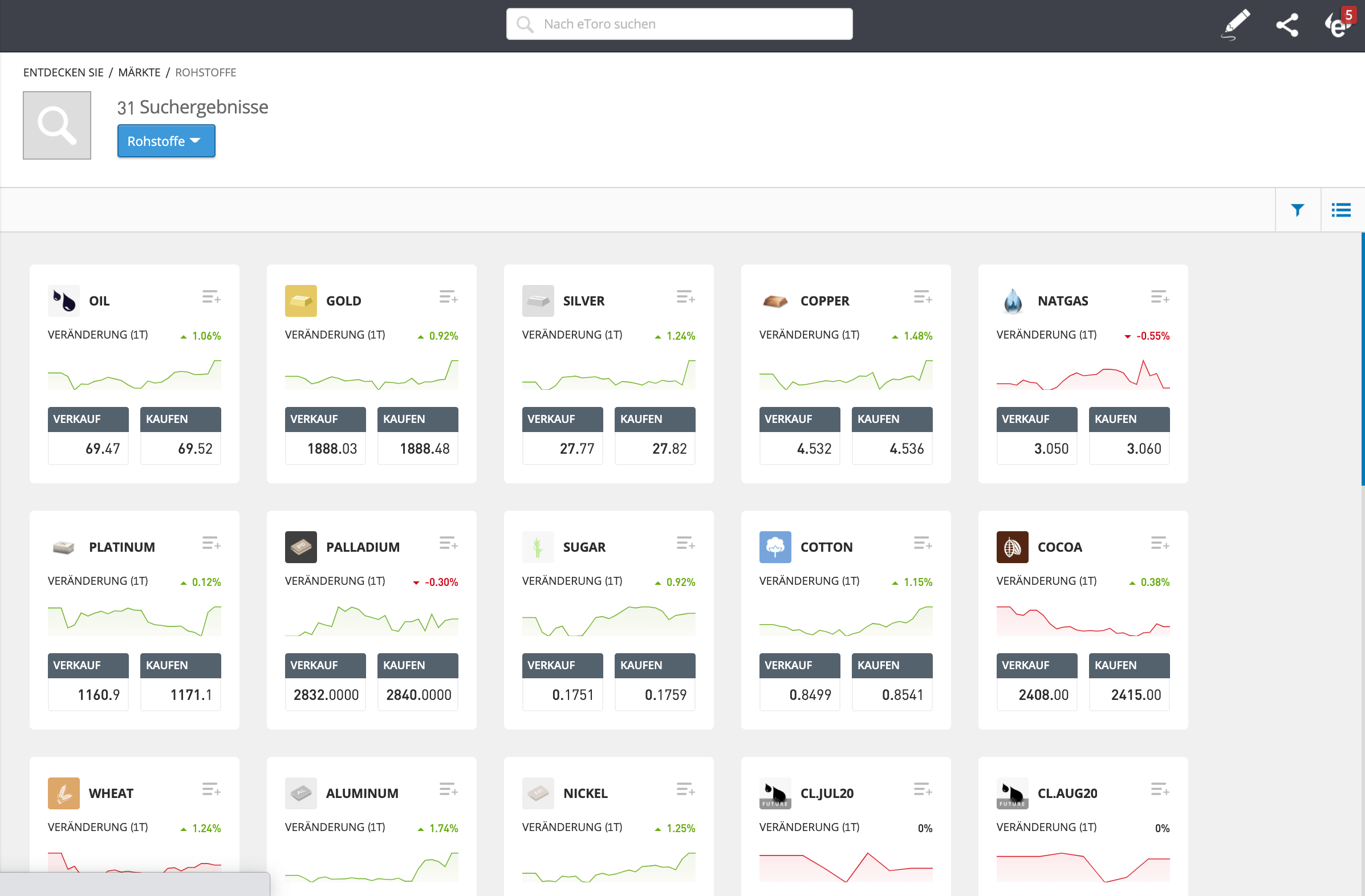

Beim CFD-Trading können Anleger mit Hebelwirkung an der Preisentwicklung von Währungen, Indizes, Aktien oder Rohstoffen partizipieren.

Wie der Name schon sagt, nutzen CFDs die Preisdifferenz zwischen Ein- und Ausstiegszeiten, den sogenannten Spread.

Der Hauptpunkt beim CFD-Handel ist, dass er keine Bindung an Sachwerte aufweist. Das heißt, diese Art des Handels funktioniert unabhängig vom Markt und bietet somit mehr Flexibilität als der traditionelle Handel.

Diese umfasst Hebel, Blankoverkäufe, Zugang zu ausländischen Märkten oder Anteile.

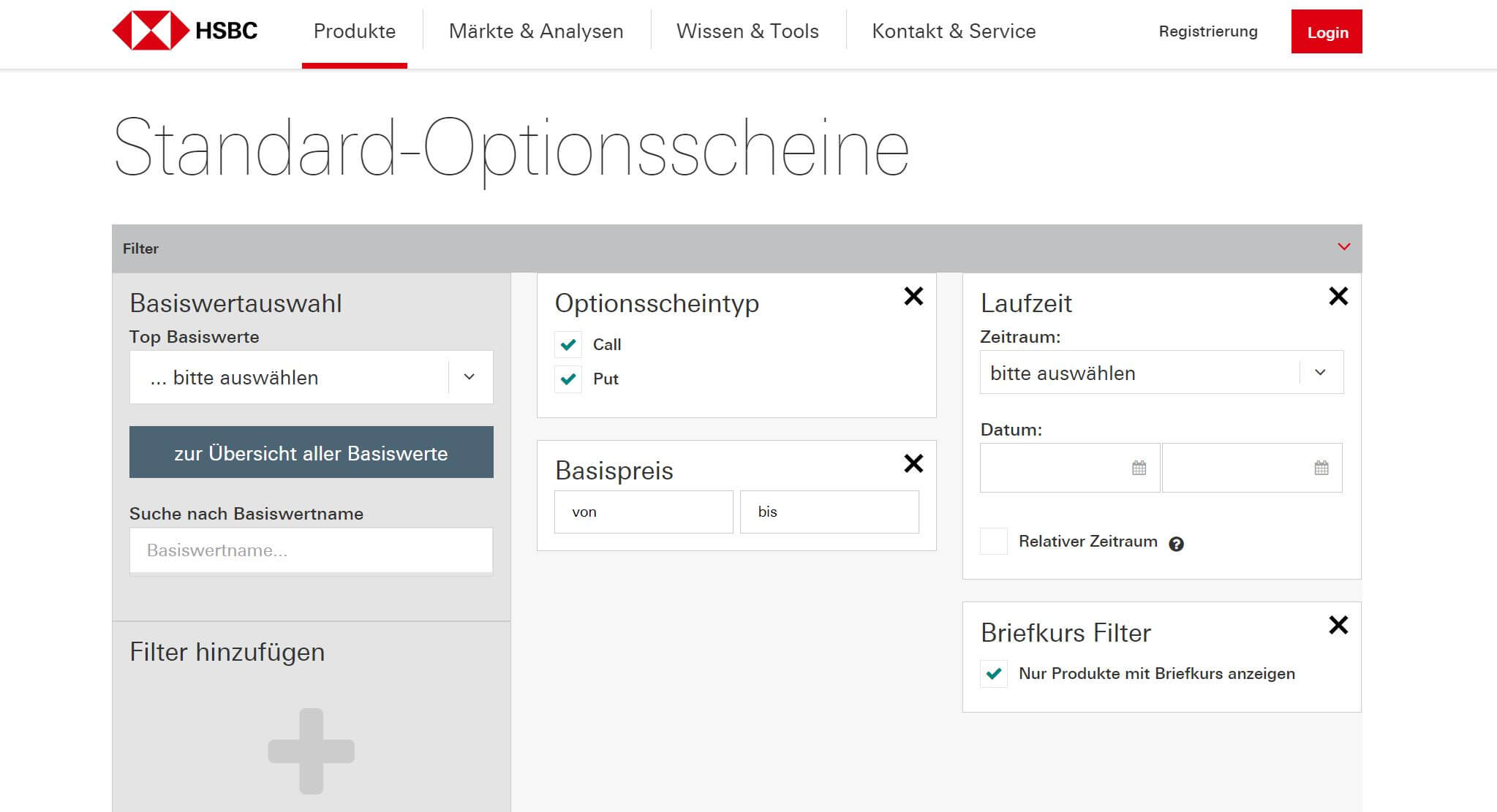

Optionsscheine

Optionsscheine sind von Banken emittierte Derivate, die jederzeit an der Börse gehandelt werden können. Sie räumen dem Anleger ein befristetes Recht ein, das mit keinerlei Verpflichtungen verbunden ist.

Wie funktionieren Optionsscheine?

In der Regel handelt es sich um Barausgleiche, d.h. der Optionsscheininhaber erhält automatisch den Wert des Optionsscheins, wenn er diesen nicht vor Ablauf der Laufzeit verkauft.

Basiswerte für Optionsscheine

Längst geht es bei Optionen mit Hebeln nicht nur um Aktien. Anleger können für fast alle Finanzprodukte Optionsscheine erhalten:

- Indizes

- Währungen

- Rohstoffe

- Futures

- Aktien

Beispiel Call-Optionsschein

Durch das Halten eines Call-Optionsscheins ist ein Anleger berechtigt, den entsprechenden Basiswert zukünftig zum vereinbarten Ausführungspreis zu erwerben. Er wettet auf eine Preiserhöhung, weil er gewinnt, wenn der zukünftige Preis höher als der Ausübungspreis wird.

Ein Call-Optionsschein berechtigt den Anleger etwa zum Kauf einer Aktie zum Preis von 100 Euro im Verhältnis 1:1 bis zu einem bestimmten Tag des Folgejahres.

Für dieses Recht zahlt der Käufer des Call-Optionsscheins beim Kauf eine Optionsprämie von beispielsweise 10 €.

Mit diesem Call-Optionsschein ist er berechtigt, bis zum Enddatum des Folgejahres – unabhängig vom aktuellen Aktienkurs – eine Aktie zum Preis von 100 Euro zu erwerben.

Die positive Differenz zwischen dem Basiswert-Kurs und Basispreis wird als innerer Wert bezeichnet. Dieser Betrag kann erreicht werden, wenn der Call-Optionsschein sofort ausgeführt wird.

Steigt die Aktie beispielsweise auf 114 Euro, beträgt der durch Ausübung erzielbare innere Wert 14 Euro.

Beispiel Put-Optionsschein

Ein Put-Optionsschein berechtigt den Inhaber zum Verkauf einer Aktie zu einem festgelegten Preis. Auch für dieses Recht zahlt der Käufer des Put-Optionsscheins eine Optionsprämie.

Mit diesem Put-Optionsschein hat der Anleger das Recht, bis zum Stichtag eine Aktie für den festgelegten Wert – in unserem Fall 100 Euro – zu verkaufen.

Der aktuelle Aktienkurs ist abermals unerheblich für dieses Geschäft. Selbstredend nimmt man dieses Recht nur wahr, wenn das Angebot unter 100 Euro liegt. Je niedriger der Aktienkurs, desto wertvoller das Recht.

Auch hier ist die positive Differenz zwischen dem Basispreis und dem Basiswertpreis der „innere Wert“. Dieser Betrag wird bei der sofortigen Ausübung erhalten.

Bleiben wir bei unserem 100-Euro-Beispiel:

Fällt die Aktie auf 75 €, wird der innere Wert mit 25 € (100 €- 75 €) berechnet, der bei Ausübung der Aktien erreicht wird. Steigt der Aktienkurs über 100 €, so dass der Basiswertpreis über dem Basispreis liegt, ist der Put-Optionsschein aus dem Geld.

Da der innere Wert der Option in diesem Fall null beträgt, ist eine Ausübung des Optionsrechts nicht sinnvoll.

Hebelzertifikate

Die Frage “Was sind Hebelprodukte” haben wir nun geklärt. Lassen Sie uns also den nächsten Schritt wagen und blicken auf Hebelzertifikate.

Mit Leverage-Zertifikaten können Investoren von der Hebelwirkung profitieren und ihr Geld mit hohen Renditen anlegen, denn der Leverage-Effekt sorgt für hohe Renditen.

Wie funktionieren Hebelzertifikate

Das Herzstück des Hebelzertifikats ist der Basiswert, der tatsächlich am Markt gehandelt wird. Dieser Vermögenswert kann durch Aktien, Indizes oder Währungen repräsentiert werden.

Hier sind natürlich die auch Risiken zu berücksichtigen: Ein Hebelzertifikat kann zu höheren Verlusten führen als eine Direktanlage.

Wir sprechen hier über das Verhältnis, in dem das Hebelzertifikat der Preisbewegung des Basiswerts entspricht. Das Risiko besteht darin, dass es bei Hebelzertifikaten in kürzester Zeit zu beeindruckenden Kursschwankungen kommen kann.

Investoren können je nach Zertifikatsart auf steigende Preise setzen (dies wird als Call bezeichnet) oder mit Derivaten auf fallende Kurse spekulieren (hier kommt ein Put ins Spiel). Hebelzertifikate werden auch unter den folgenden Titeln geboten:

- Turbo-Optionsscheine

- Turbo-Zertifikate

- Mini-Futures

- Bonuszertifikate

- Knockout-Zertifikate

- Faktorzertifikate

Dies sind alles Unterklassen von Hebelzertifikaten. Das Zertifikat kann beispielsweise bei Beschädigung seinen Wert verlieren. In diesem Fall erhalten Anleger nur einen vernachlässigbaren Restwert.

Manchmal müssen sie einen vollständigen Verlust ihres eingesetzten Kapitals hinnehmen.

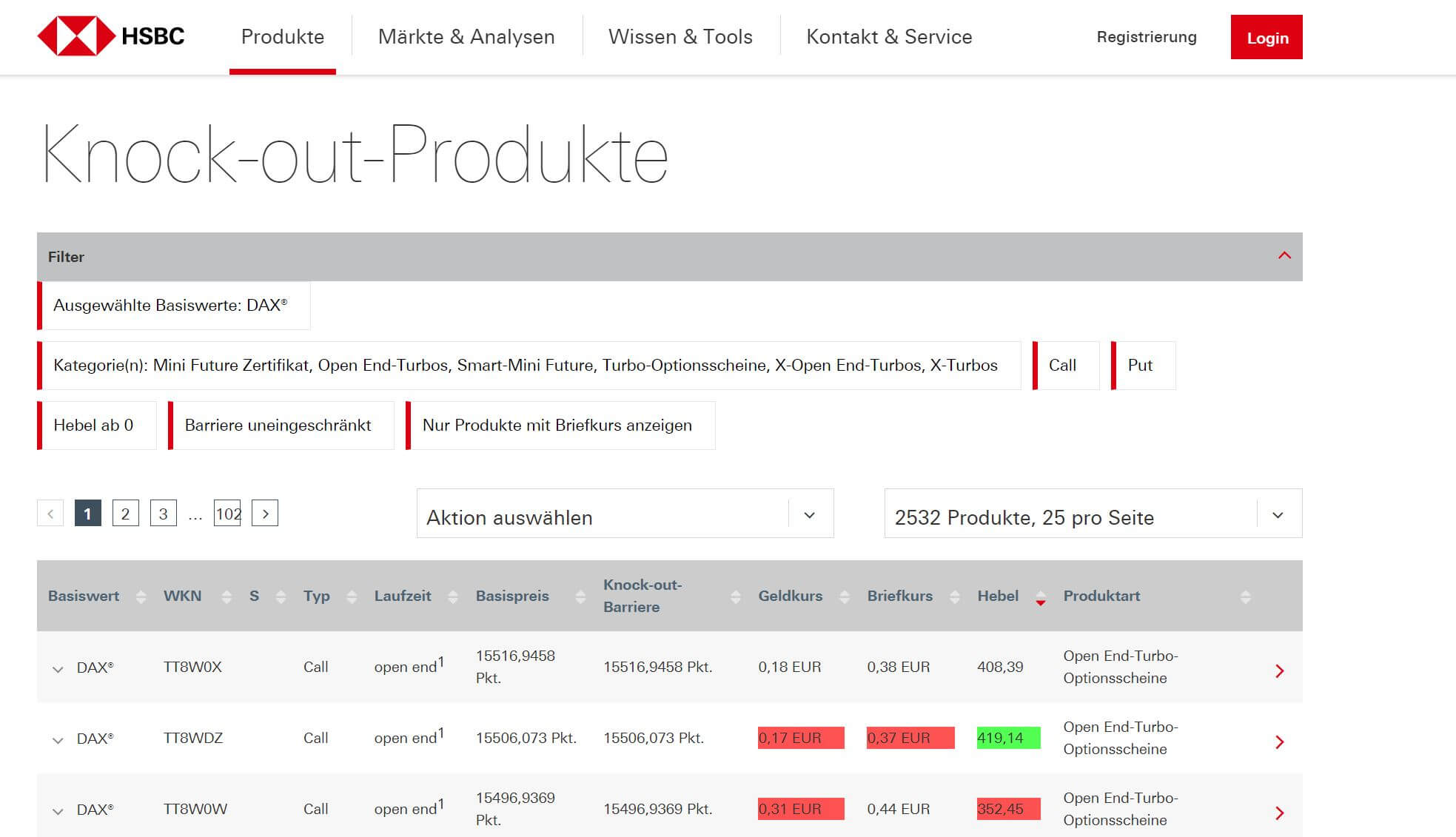

Knock-out/Turbo Zertifikate

Eine Knockout-Option ist eine Option mit einem eingebauten Ablaufmechanismus, wenn ein bestimmtes Preisniveau des Basiswerts erreicht wird.

Die Knockout-Option bzw. Turbo Zertifikate legt eine Grenze für das Niveau fest, das die Option zugunsten des Anlegers erreichen kann.

Sie stehen zeitlich begrenzt zur Verfügung, d.h. bis zu einem bestimmten Datum, und für einen unbegrenzten Zeitraum. Befristete Knockout-Zertifikate haben in der Regel eine Max. Laufzeit von 90 Tagen.

Ein Knockout kann jedoch bei vorübergehenden KOs während der Laufzeit auftreten. In diesem Fall verfällt der Optionsschein und die Auszahlung kann 0,001 EUR pro Zertifikat beträgen.

Knockouts werden oft in Daytrading-Strategien verwendet, daher gibt es keinen physischen Ausgleich, stattdessen erfolgt ein Barausgleich.

Je nach Emittent werden sie auch als Turbo-Zertifikate oder einfach Optionsscheine bezeichnet.

Faktor-Zertifikate

Alternativ zu KO-Zertifikaten nutzen Anleger Faktor-Zertifikate, um mit dem Hebeleffekt an der täglichen Entwicklung des Basiswertes zu partizipieren.

Mit dieser Art der gehebelten Wertpapiere können Anleger an der Preisentwicklung von Basiswerten wie Währungen, Aktien, Rohstoffen usw. partizipieren. In diesem Fall hat die Volatilität keine Wirkung auf die Preisbildung der Hebelzertifikate.

Faktor-Zertifikate haben immer einen Hebel, der sie von Knockouts unterscheidet. Sie haben jedoch keine KO-Schwelle. Daher verliert der Anleger unter ungünstigen Umständen das gesamte investierte Kapital.

Mini-Futures

Im Gegensatz zu Faktor-Zertifikaten ist diese Art der der Knockouts sehr ähnlich. Es gibt auch Unterschiede: Zuallererst ist eine höhere (Call) oder niedrigere (Put) Stop-Loss-Schwelle neben dem Ausübungspreis zu beachten. (Hinweis: Für Ausrutscher wird keine Garantie übernommen.)

Achtung, jetzt wird es kompliziert: Beim Erreichen des Stop-Loss erhält der Inhaber einen Restwert, der der Differenz zwischen Stop-Loss- und Basispreis multipliziert mit dem Bezugsverhältnis gleich ist. (Hinweis: Für Ausrutscher wird keine Garantie übernommen.)

Bei der Arbeit mit Mini-Futures ist es wichtig zu verstehen, dass die Verluste des Anlegers genauso hoch sein können wie bei einem Knockout.

Allerdings sind Mini Futures teurer als KOs, wenn der Basiswertpreis gleich ist, und um den Betrag, den der Inhaber beim Stop-Loss als Restwert bekommt. (Hinweis: Für Ausrutscher wird keine Garantie übernommen.)

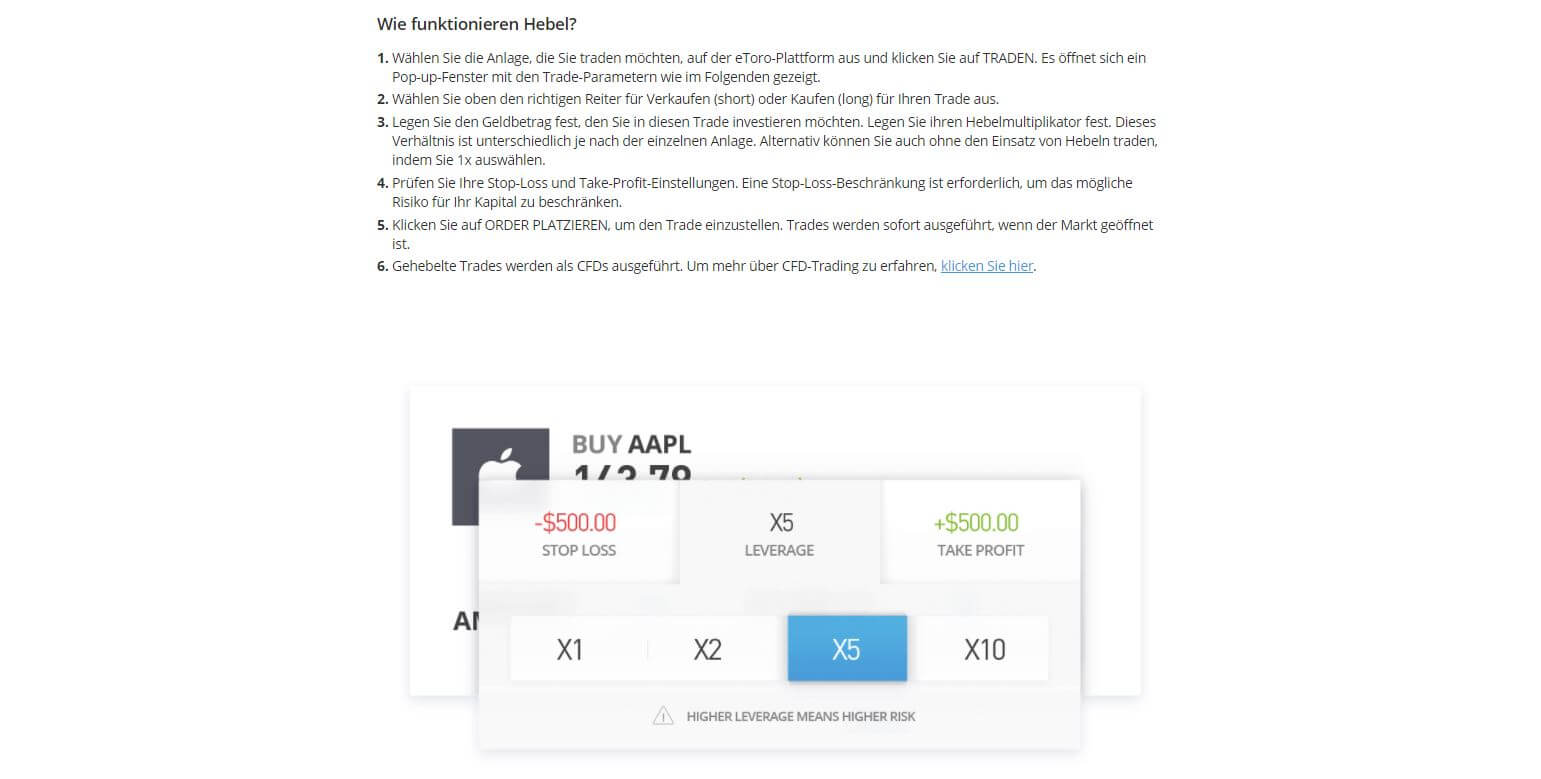

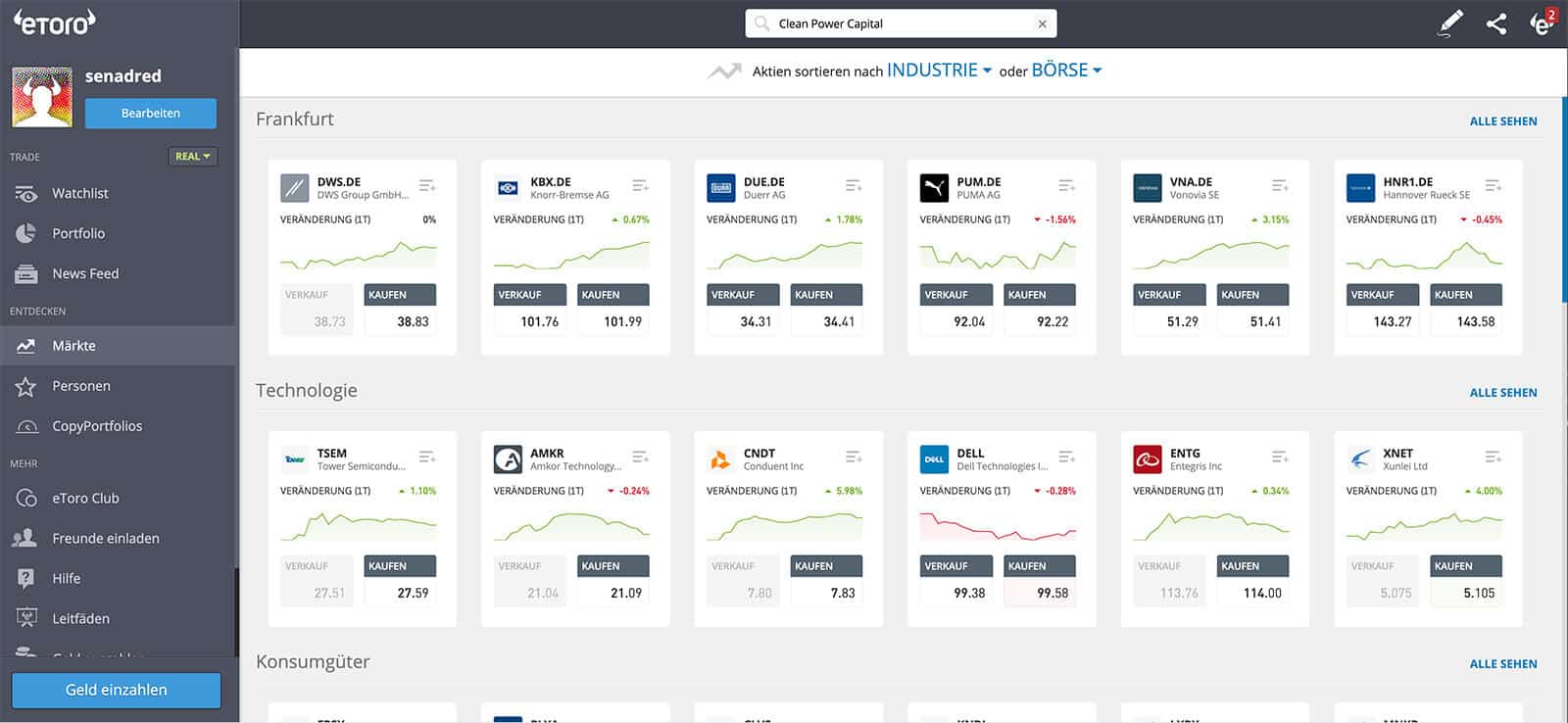

So kann man Hebelprodukte bei eToro handeln – Schritt-für-Schritt-Anleitung

Hebel können beim Handel mit Aktien, Devisen, Rohstoffen oder Krypto CFDs auf eToro verwendet werden. (Hinweis: Die mit der Verwendung von Hebelwirkung verbundenen Risiken müssen offengelegt werden.)

Jedes Instrument hat maximale Leverage-Limits, die auf Branchenrichtlinien sowie den Bemühungen von eToro basieren, einen verantwortungsvollen Handel zu fördern und das Risiko eines Handels mit hohem Hebel zu reduzieren.

1. Anmeldung bei eToro

Nutzen Sie folgenden Link, um zur Startseite von eToro zu gelangen.

76% der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten überlegen, ob Sie sich das hohe Risiko leisten können, Ihr Geld zu verlieren.

Hier geben wir zunächst einige Informationen ein, um die Anmeldung in die Wege zu leiten. Antworten Sie auf die erhaltene Mail für eine direkte Bestätigung der Daten.

Abschließen der Registrierung

Um regulär traden zu können, wird gemäß EU-Richtlinie eine Verifizierung des Nutzerkontos erforderlich. Hierfür bedient sich eToro dem bekannten PostIdent-Verfahren. Dieses kann mittlerweile vollständig digital abgeschlossen werden.

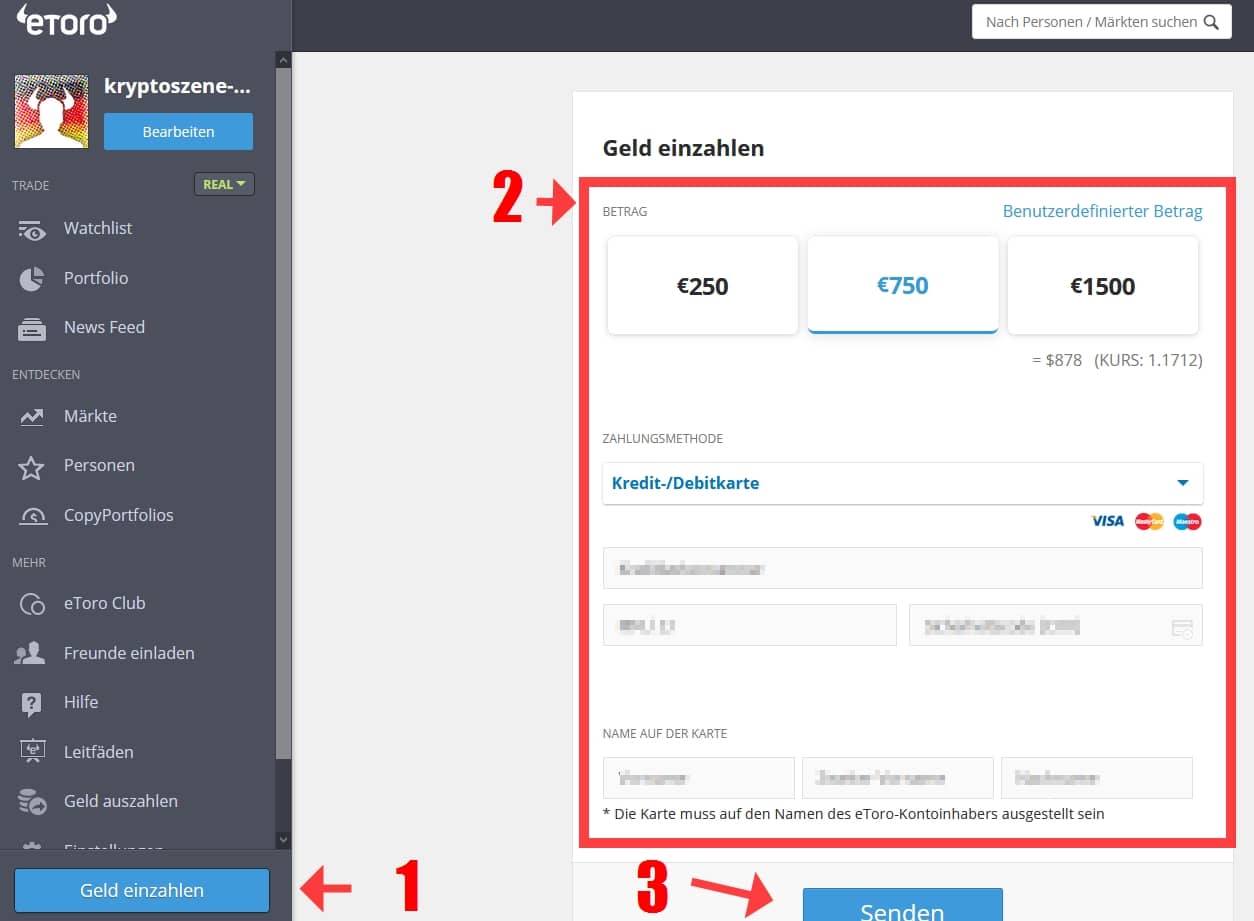

2. Erste Einzahlung

eToro verlangt zunächst nach einem Guthaben. Dieses lässt sich erst nach vollständiger Registrierung inklusive Bestätigung der Informationen auch nutzen.

Dann erhält man Zugang zu allerhand Zahlungsvarianten. Hier finden Sie eine Übersicht über alle verfügbaren Zahlungsmethoden:

| Zahlungsmöglichkeit | möglich? |

| Hebel handeln mit Kreditkarte | ✔️ |

| Hebel handeln mit PayPal | ✔️ |

| Hebel handeln mit SOFORT Überweisung | ✔️ |

| Hebel handeln mit Rapid Transfer | ✔️ |

| Hebel handeln mit Skrill | ❌ |

| Hebel handeln mit Banküberweisung | ✔️ |

| Hebel handeln mit Neteller | ❌ |

| Hebel handeln mit UnionPay | ✔️ |

In den meisten Fällen erfolgt die Aufladung des Kontos mit sofortiger Wirkung. Hierbei kommt es aber auf die Wahl der Einzahlungsmethode an. Die Mindesteinzahlung ist bei 100 $ festgelegt. Ein fairer Wert.

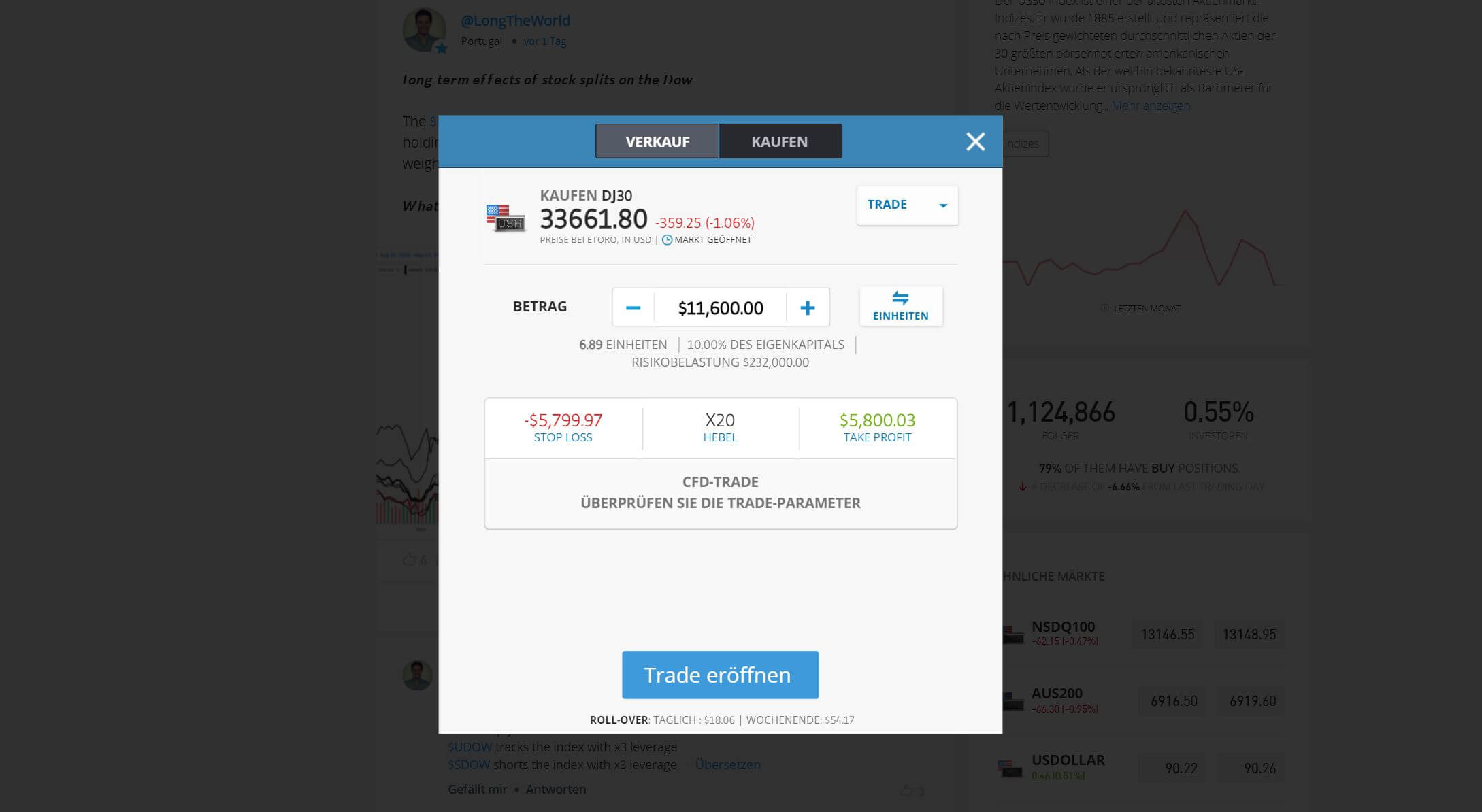

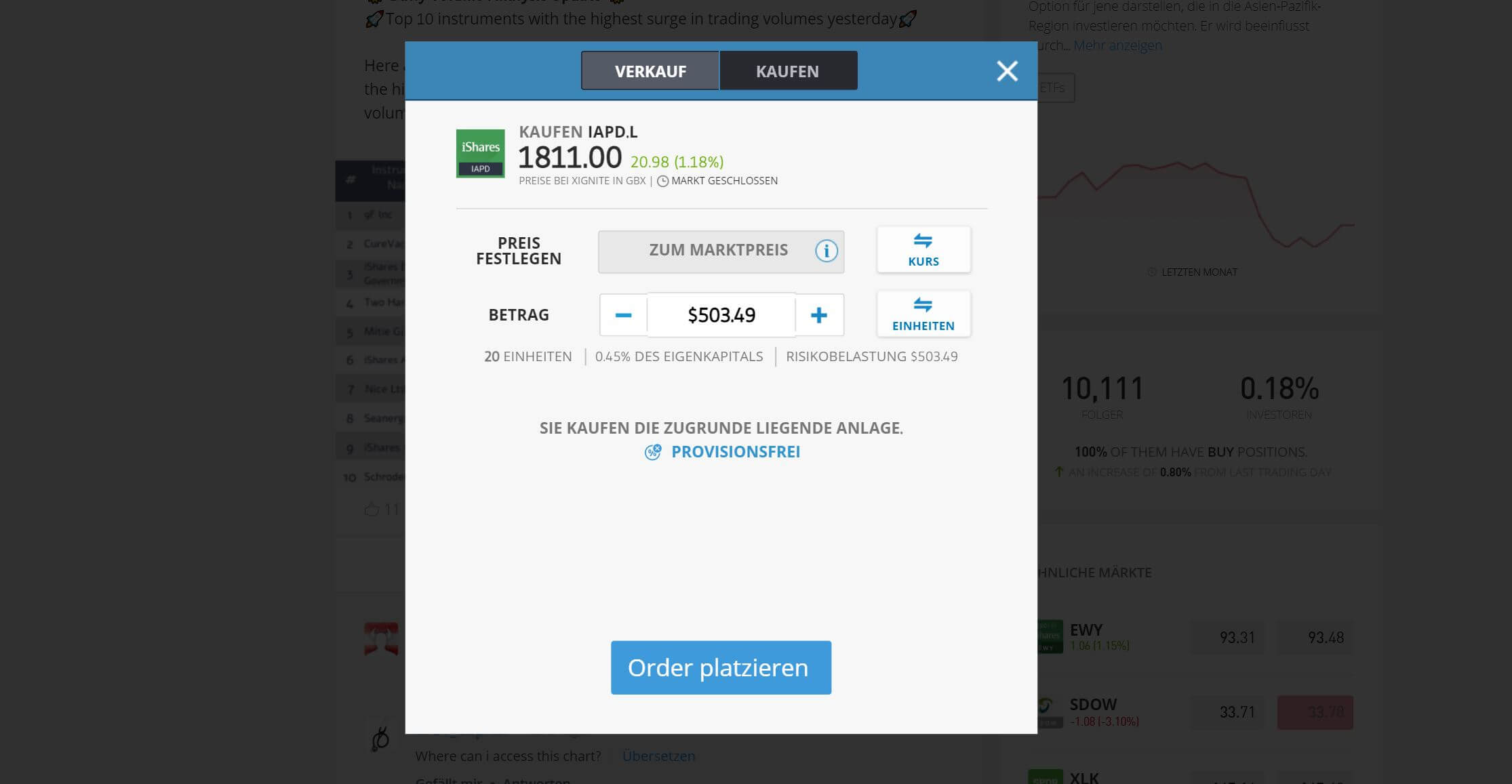

3. Hebel einsetzen

Endlich können wir mit dem Handel mit Hebel loslegen. Das alles ist nicht sonderlich kompliziert. Folgen Sie einfach der folgenden Schritt-für-Schritt-Anleitung zum gehebelten Handel:

- Den Vermögenswert wählen, den man auf der eToro-Plattform handeln möchte

- Auf HANDEL klicken

- Ein Popup-Fenster mit Handelsparametern wird geöffnet

- Registerkarte Verkaufen (Short) oder Kaufen (Long) für den Trade wählen

- Den Geldbetrag, den man in diesen Handel investieren möchte, bestimmen

- Einen Hebel-Multiplikator festlegen. Alternativ kann man ohne Hebel handeln, indem man 1x wählt

- Überprüfen von Stop-Loss- und Take-Profit-Einstellungen. Die Begrenzung des Stop-Loss ist notwendig, um das potenzielle Risiko für das Kapital zu begrenzen (Hinweis: Für Ausrutscher wird keine Garantie übernommen.)

- Klicken auf BESTELLUNG AUFGEBEN: Trades werden unmittelbar nach Eröffnung des Marktes ausgeführt

Wichtig: Leveraged Trades werden als CFDs ausgeführt.

Alternativ kann man ein Demokonto eröffnen. So kann man die Funktionsweise des Systems testen und sich mit den Funktionen des Handels mit Hebelprodukten vertraut machen, ohne das Risiko, echtes Geld zu verlieren.

Da in diesem Fall alle Prozesse in einem virtuellen Konto stattfinden, werden die Gewinne/Verluste entsprechend virtuell ausfallen.

76% der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten überlegen, ob Sie sich das hohe Risiko leisten können, Ihr Geld zu verlieren.

Vor- und Nachteile von Hebelprodukten

Wie jedes andere Handelsmittel haben Hebelprodukte ihre eigenen Vor- und Nachteile. Auch über die folgende Auflistung werden Hebel und Hebelprodukte erklärt.

Wer mit Hebelprodukten handeln möchte, sollte sich schließlich auch deren Nachteile bewusst sein:

Gute Broker bieten spezielle Handelsbedingungen an, unter denen sich Anleger vor Totalverlust schützen können. Dies ist mit einem Margen-Call möglich.

Erreicht also die negative Kursänderung des Basiswerts einen bestimmten Prozentsatz des investierten Kapitals, wird der Margin Call ausgelöst.

76% der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten überlegen, ob Sie sich das hohe Risiko leisten können, Ihr Geld zu verlieren.

Welche Kosten und Gebühren fallen bei Hebelprodukten an?

Beim Kauf von Zertifikaten oder anderen Finanzprodukten mit Hebeln gibt es 2 verschiedene Arten von Provisionen: einmalige und wiederkehrende Kosten.

Jeder Anleger muss für den Kauf eines Wertpapiers bezahlen. Dies wird als Bankgebühr bezeichnet. Die Höhe der Zahlung richtet sich nach den jeweiligen Bedingungen der Depotbank oder des Brokers.

Ein weiteres Beispiel für eine einmalige Zahlung ist die Gebühr des Zertifikatebroker. Diese Gebühr wird in Form eines Preloads oder durch einen Angebots- und Nachfrage-Spread erhoben.

Die regelmäßigen Kosten beinhalten im Wesentlichen vierteljährliche oder jährliche Strukturierungsgebühren. Diese entsprechen den anfallenden Verwaltungsgebühren z.B. für Investmentfonds und werden so wie sie sind im Zertifikat vergütet.

Der Investor muss kein zusätzliches Kapital aufbringen, sondern ihm wird ein Teil der resultierenden Wertsteigerung abgezogen. Dies gilt auch, wenn der Emittent die entsprechende Gebühr nicht ausdrücklich angibt.

Bei längerfristig ausgelegten Assets muss die Erklärung der Hebelprodukte auch die Übernachtungsgebühr berücksichtigen, die gerne auch als Rollover bezeichnet wird.

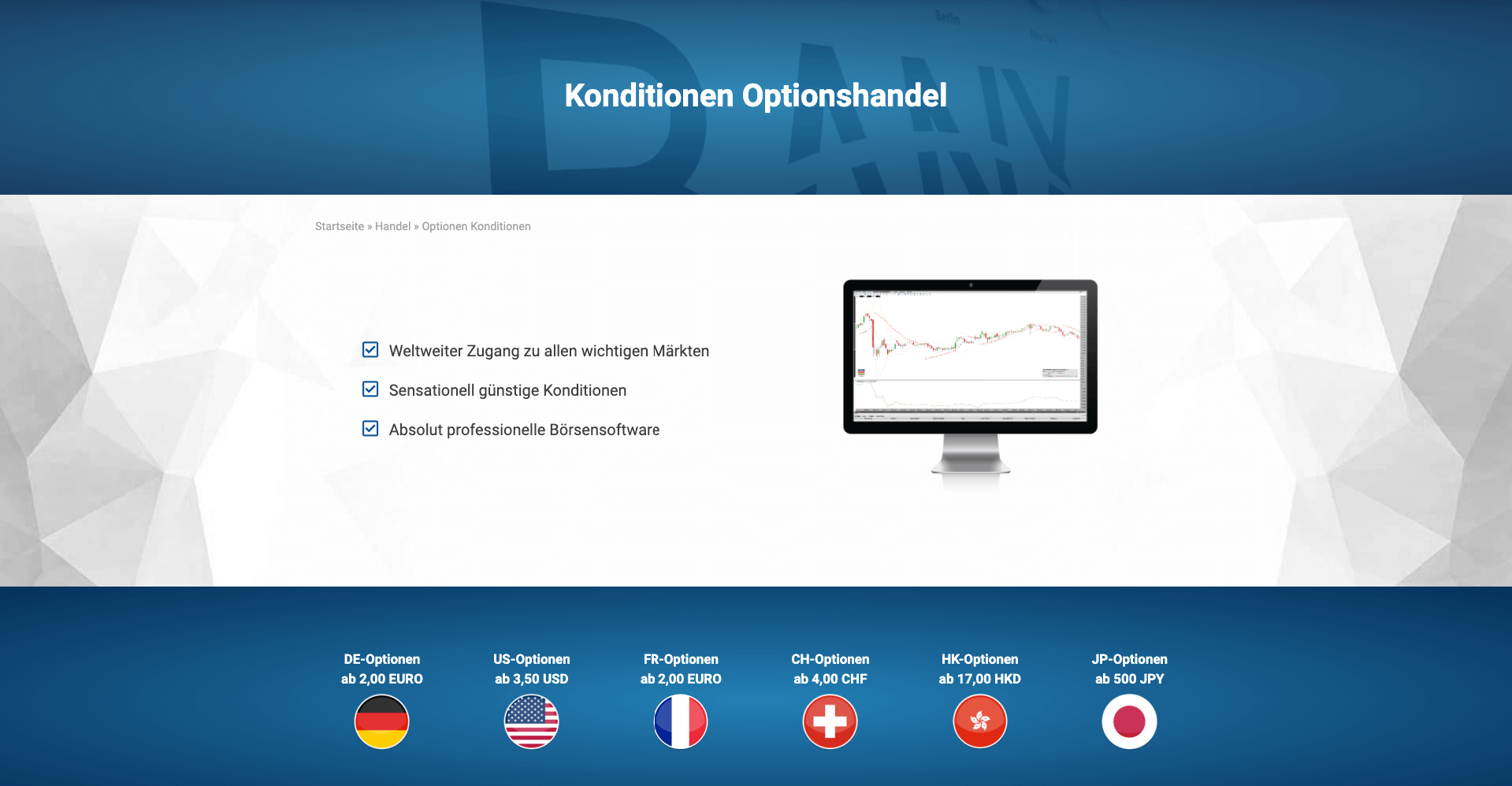

Was sind die besten Hebelprodukte Broker/ Börsen?

Wer Hebelprodukte handeln möchte, sollte beim Brokervergleich auf einige Besonderheiten achten.

Dazu gehören neben der Ausstattung für den Handel durch Emittenten die Gebühren der Handelsplattform, ein günstiges Sparplanangebot, Schulungsmaterialien und nützliche Zertifikatemarkt-Suchtools.

eToro Hebelprodukte

eToro ist einer der bekanntesten Broker. Die Handelsplattform ist in über 20 Sprachen verfügbar und hat über 2 Millionen Kunden – eine beeindruckende Zahl im Broker-Bereich. So ziemlich jedes Asset lässt sich hier mit einem Hebel ausstatten. Aktien lassen sich etwa mit dem Hebel x5 versehen. (Hinweis: Die mit der Verwendung von Hebelwirkung verbundenen Risiken müssen offengelegt werden.)

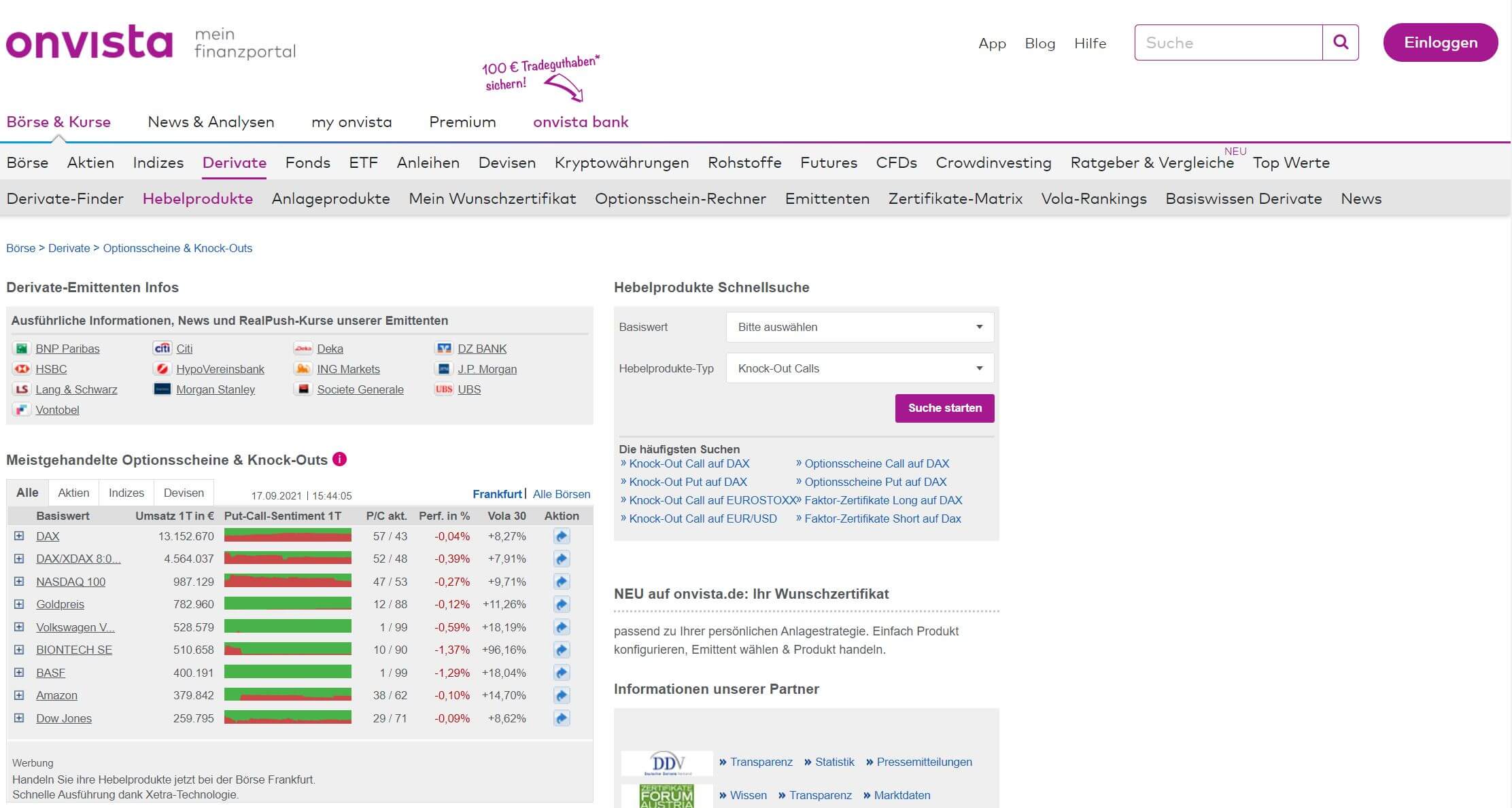

OnVista Hebelprodukte

Die onVista Plattform überzeugt nicht nur als Finanzportal, sondern auch als News-Site mit oft interessanten Nachrichten, Anlagetipps und Ideen für den eigenen Portfolioaufbau.

Die Hebel finden sich hier als eine Auflistung der Hebelprodukte selbst, die von unterschiedlichen Emittenten stammen können.

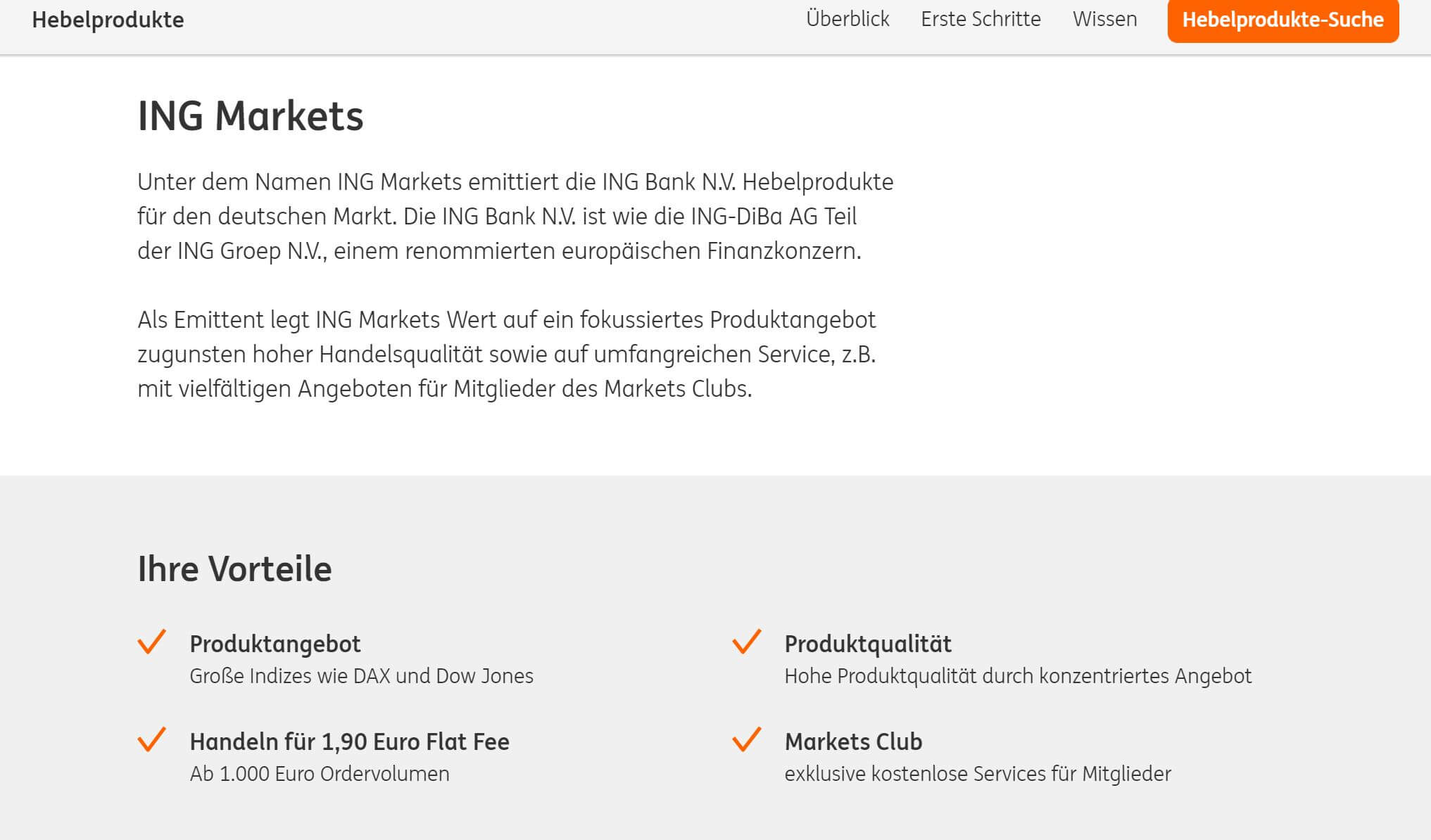

ING DIBA Hebelprodukte

Der bekannte Broker ING Diba wurde mehrfach ausgezeichnet. Exzellente Software und viele Möglichkeiten für Investoren heben diese Plattform von ihren Mitbewerbern ab.

Die ING Bank selbst hat eigene Hebelprodukte namens ING Markets im Angebot. Ab 1.000 Euro Ordervolumen und Kosten von rund 1,90 Euro Flat Fee im Direkthandel ist man beim Leverage Trading mit dabei.

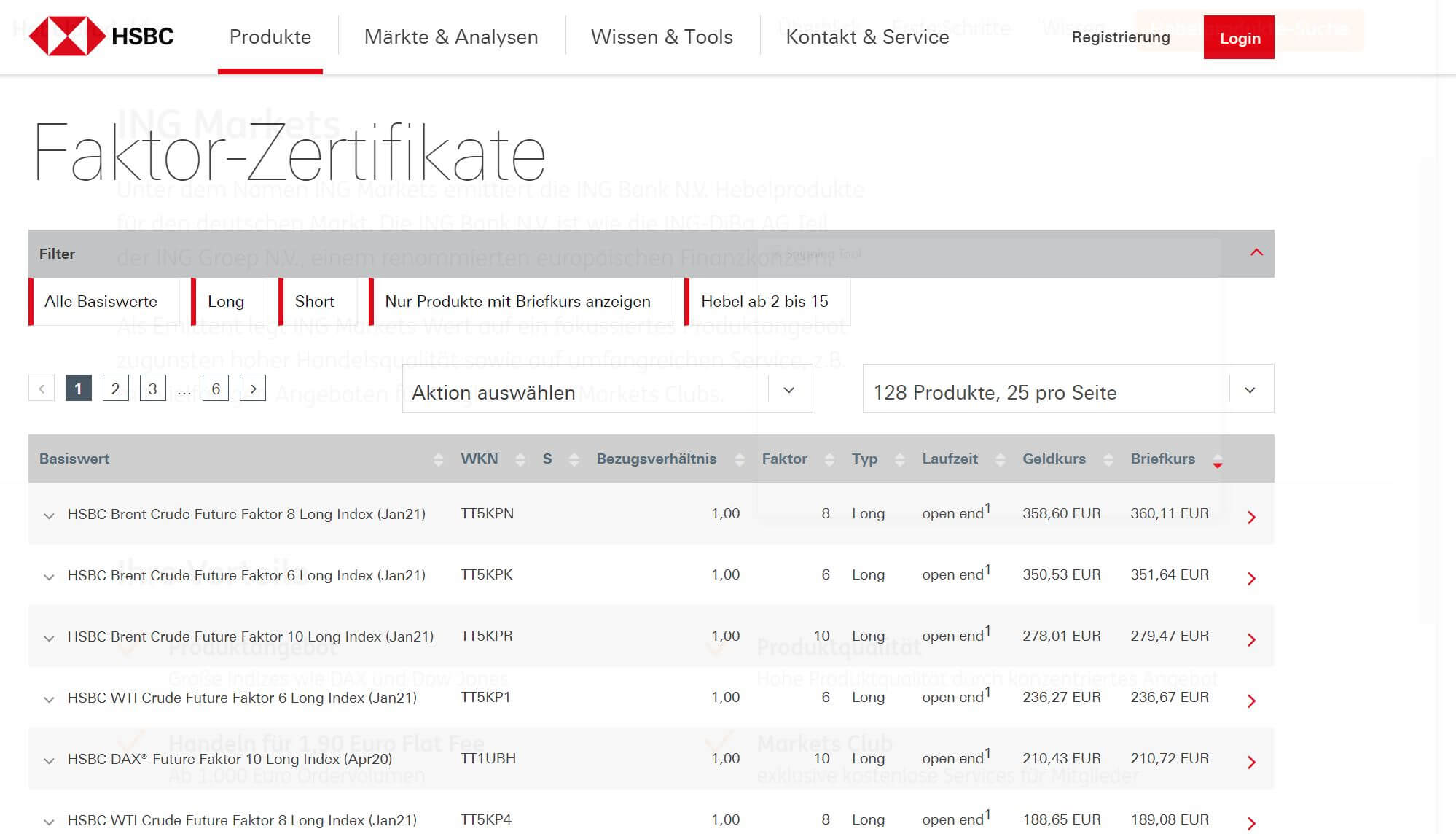

HSBC Hebelprodukte

Die HSBC Gesellschaft gliedert sich in vier Bereiche. Dazu gehören Retail Banking und Wealth Management, Commercial, Global & Investment sowie Global Private Banking. Das Unternehmen verfügt über 3.800+ Filialen in 65 Ländern der Welt.

Hebel gehören hier zum Tagesgeschäft. Unter anderem finden sich so Faktor-Zertifikate, aber auch Knock-Out-Produkte und Optionen.

Hebelprodukte Tipps: Worauf sollten Investoren beim Traden mit Hebelprodukten achten?

Da keine großen Kapitalansammlungen angelegt werden müssen, sind Hebelprodukte für Kleinanleger interessant. Hier sind einige Tipps für den erfolgreichen Handel mit Hebelwirkung:

Tipp 1: Wählen Sie den richtigen Broker

![]() Natürlich ist die Wahl des richtigen Brokers der #1-Tipp für den gehebelten Handel. Man sollte auch in der Lage sein, die Funktionsweise des Produkts genau zu verstehen, und den Kernwert gut kennen und analysieren.

Natürlich ist die Wahl des richtigen Brokers der #1-Tipp für den gehebelten Handel. Man sollte auch in der Lage sein, die Funktionsweise des Produkts genau zu verstehen, und den Kernwert gut kennen und analysieren.

Wichtig: Hebelprodukte sind nicht für Anleger geeignet, die einen langfristigen Vermögensaufbau anstreben. Sie wären eher für kurzfristige Anlagezwecke geeignet.

Tipp 2: Handeln Sie nur mit ausreichender Erfahrung

![]() Anleger müssen Erfahrung mitbringen: Erfahrung im Investieren in Aktien, Rohstoffe oder Indizes, Marktkenntnis und ständige Beobachtung des Marktes sind hier unabdingbar.

Anleger müssen Erfahrung mitbringen: Erfahrung im Investieren in Aktien, Rohstoffe oder Indizes, Marktkenntnis und ständige Beobachtung des Marktes sind hier unabdingbar.

Für unerfahrene Anleger ist Leveraged Trading keine gute Investition, da die Risiken die Chancen überwiegen.

Tipp 3: Anfänger sollten mit kleinen Hebeln starten

![]() Anfänger sind besser dran, Produkte mit relativ geringem Leverage zu wählen. In diesem Fall sind die Gewinnchancen begrenzt, das Verlustrisiko jedoch deutlich geringer.

Anfänger sind besser dran, Produkte mit relativ geringem Leverage zu wählen. In diesem Fall sind die Gewinnchancen begrenzt, das Verlustrisiko jedoch deutlich geringer.

Investitionen in Hebelprodukte sollten auf Kosten von Geld erfolgen, dessen Verlust der Anleger leicht verkraften kann

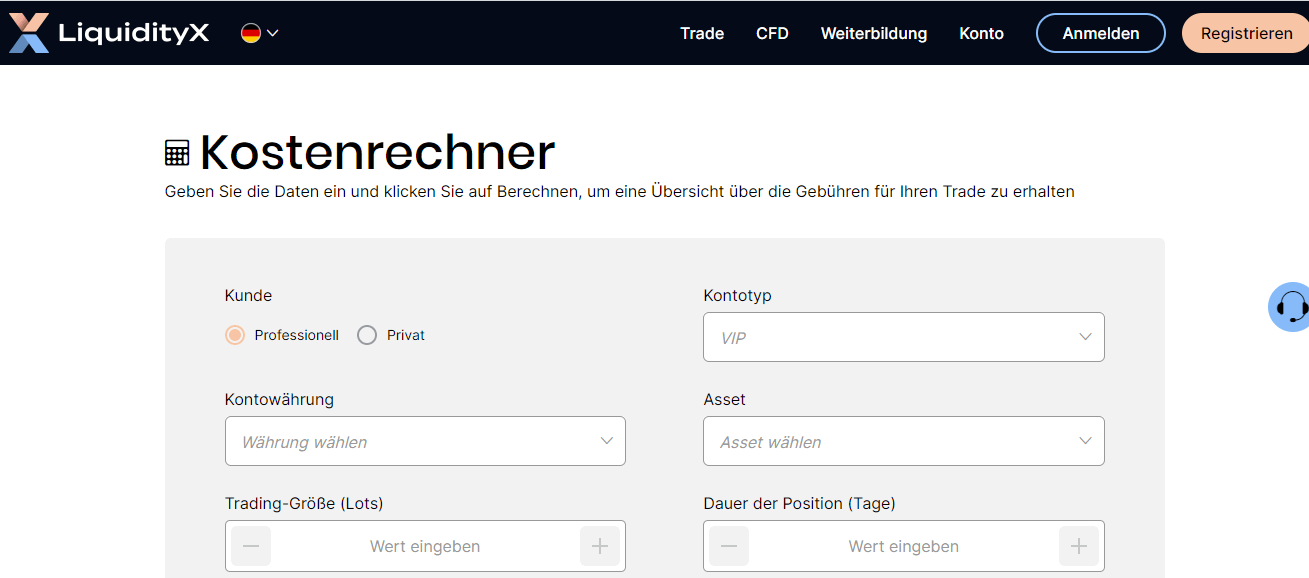

Tipp 4: Nutzen Sie einen Hebelprodukte Rechner

![]() Mit einem Hebelprodukte Rechner kann man wunderbar potentielle Renditen kalkulieren.

Mit einem Hebelprodukte Rechner kann man wunderbar potentielle Renditen kalkulieren.

Hierfür gibt man diverse Faktoren an und kann über mögliche Gewinne oder Verluste in Sekundenschnelle Bescheid erhalten.

Hebelprodukte für Anfänger: Lohnt sich der Einstieg in Hebelprodukte

Was sollten Anfänger tun, wenn Leveraged Trading nichts für sie ist? Wir haben ETFs als interessante Alternative auserkoren. Sie können den Handel mit ETFs oder Exchange Traded Funds ausprobieren.

Dieses Finanzinstrument besteht aus mehreren Vermögenswerten, die zu einem handelbaren Fonds zusammengefasst sind. Jeder ETF folgt einer bestimmten Strategie auf dem Markt oder einem bestimmten Index.

Daher ist der Handel mit ETFs eher für Anfänger geeignet:

- ETFs können auf die Sicherheitsbedürfnisse eines bestimmten Finanzinstituts zugeschnitten werden

- Sie können als risikoarme Option für Investoren konzipiert werden

ETFs werden von ausgewiesenen Finanzinstituten erstellt. Daran beteiligt sich eine Expertengruppe. Das Ziel dieser Gruppe ist es, jeden Fonds an seine Ziele anzupassen.

Das Vermögen des Fonds gehört seinen Gründern, daher können ähnlich wie bei Aktien zu einem bestimmten Zeitpunkt Dividenden an die Anleger ausgeschüttet werden.

ETFs sind für langfristige Anlagen konzipiert, da sie auf geringes Risiko ausgelegt sind und darauf abzielen, nach Ablauf des Zeitintervalls stabile Renditen zu bringen.

Wenn man in ETFs investiert, indem man eine ungehebelte Kauf-Position eröffnet, investiert man in den Basiswert und der ETF wird in seinem Namen gekauft und gehalten.

Hebelprodukte Empfehlungen – Unser Fazit

Das Hebelzertifikat ist für Anleger interessant, da sie schon mit einem kleinen Kapitaleinsatz sehr hohe Gewinne erzielen können.

Hier gibt es eine weitere Nuance: geringere Kosten sind ein Garant dafür, dass das Portfolio des Anlegers leichter diversifiziert werden kann.

Hebelzertifikate geben Investoren daher die Möglichkeit, in verschiedene Bereiche zu investieren, ohne die Anteile selbst zu kaufen.

Durch den Handel mit Leverage-Zertifikaten kann man zudem auch von fallenden Kursen an den Finanzmärkten profitieren. Es gibt Werte, die von Preiserhöhungen abhängig sind und solche, mit denen Anleger auf Preissenkungen spekulieren können.

Daher sind sie in der Lage das Produkt jederzeit zu aktuellen Preisen zu verkaufen. Übrigens: Erreicht das Hebelzertifikat die Knockout-Schwelle, womit der Handel ausgesetzt wird, verlieren Investoren nicht mehr als nur ihren Kapitaleinsatz.

Für das Trading empfehlen wir insbesondere das Angebot von eToro. Die Hebel sind leicht zugänglich und für eine ganze Bandbreite an Assets einsetzbar.

Unsere Empfehlung: Trading bei eToro

- 0% Gebühren beim Kauf von Aktien und ETFs

- Apps für Android & iOS erlauben mobilen Zugriff auf Depot

- Platzhirsch auf dem Broker Markt mit zahlreichen Features

Hebelprodukte erklärt – FAQs

Wie funktioniert der Hebel bei Aktien?

Der Hebel spiegelt das Verhältnis wider, in dem sich der Preis eines Optionsscheins im Verhältnis zum Basiswert ändert. Mithilfe von Hebeln können mit geringem Kapitaleinsatz hohe Renditen erzielt werden, da sich das investierte Geld vervielfacht.

Wie funktionieren Hebelprodukte (Beispiel)?

Hebelprodukte können als Kauf von Wertpapieren auf Kredit bezeichnet werden. Beispiel: Ein Anleger investiert 100 Euro und erhält 4% des Gewinns. Leiht er sich jetzt 100 Euro zu einem 2%-Zinssatz, kann er seinen Gewinn um 50 Prozent hebeln.

Was ist Hebelprodukte Logistik?

Hebelprodukte Logistik bezeichnet Finanzinstrumente, die Anlegern einen besseren Zugang zum Markt ermöglichen, ohne ihr Investitionskapital erhöhen zu müssen. Stattdessen verwenden sie einen Leverage-Effekt.

Wo kann man Hebelprodukte kaufen?

Mit der Wertpapier-Identifikationsnummer oder internationalen Wertpapier-Identifikationsnummer können Anleger ein Hebelprodukt über ihre Bank oder über einen Broker kaufen oder verkaufen. Darüber hinaus können sie Hebelprodukte im OTC-Handel direkt beim Emittenten oder über traditionelle Börsen kaufen. Wir empfehlen grundlegend den Anbieter eToro, der ein besonders zugängliches Angebot aufweisen kann.