Sie fragen sich, welche Kryptowährung kaufen sich aktuell lohnt? In diesem Artikel finden Sie einen kompakten Überblick über vielversprechende Coins, aktuelle Trends und Geheimtipps für 2025 – ideal, um fundierte Entscheidungen beim nächsten Investment zu treffen.

Inhaltsverzeichnis

- Blitzschnelle Transaktionen.

- ZK-Proofs für sichere & private Verifizierung.

- Bis zu 2.200 % Staking-APY für frühe Investoren.

- Ethereum

- USDT

Debit

Debit

- Proof of Workout. Proof of Winning

- Starke Community-Power

- 1000x-Trader-Vibes statt leeren Roadmaps

- Ethereum

- BNB

Debit

Debit

- Virtuelles Mining ganz ohne Hardware

- Early Access mit echtem Nutzen vor dem TGE

- Community-getriebener Meme-Kosmos

- Ethereum

- BNB

Debit

Debit

- Exklusive Alpha Calls für $WEPE-Holder jetzt auch auf Solana

- Gebührenfreier 1:1 Tausch von ETH $WEPE zu SOL $WEPE

- Early Access: SOL $WEPE zum garantierten $0.001 Preis sichern

- Ethereum

- USDT

Debit

Debit- +2 more

- Sub-Sekunden-Swaps, Copy-Trading & Rugpull-Scanner.

- Staking-Belohnungen für $SNORT-Holder.

- Nur 0,85 % Trading-Gebühren dauerhaft.

Debit

Debit- Ethereum

- Solana

- Niedrigere Transaktionsgebühren im Best Wallet-Ökosystem.

- Vorsprung mit frühem Zugang zu den besten Presales.

- Staking-Belohnungen indem Sie $BEST halten.

- BNB

Debit

Debit- USDT

- +1 more

- Alles-in-einem Creator-App nutzen.

- Mitbestimmen durch Token-Voting.

- AI-generierte Inhalte selbst erstellen.

- Ethereum

- USDT

Debit

Debit

Welche Krypto kaufen? Die Top Coins im Detail

| 🆕 Neuester Meme Coin | Maxi Doge |

| 📈 Kursgewinner | Wall Street Pepe |

| 👍 Bitcoin Alternative | Bitcoin Hyper |

| 🌖 Coin mit großem Potenzial | SUBBD |

| 💰Günstiger Einstieg | Maxi Doge |

| 🐱 Bestes Wallet für Sicherheit | Best Wallet |

Unsere Favoriten für den Krypto Frühling 2025 überzeugen in jeweils unterschiedlichen Kategorien, weshalb sich ein genauerer Blick auf die einzelnen Projekte lohnt. Das können Sie von unseren Top Krypto Coins für 2025 erwarten:

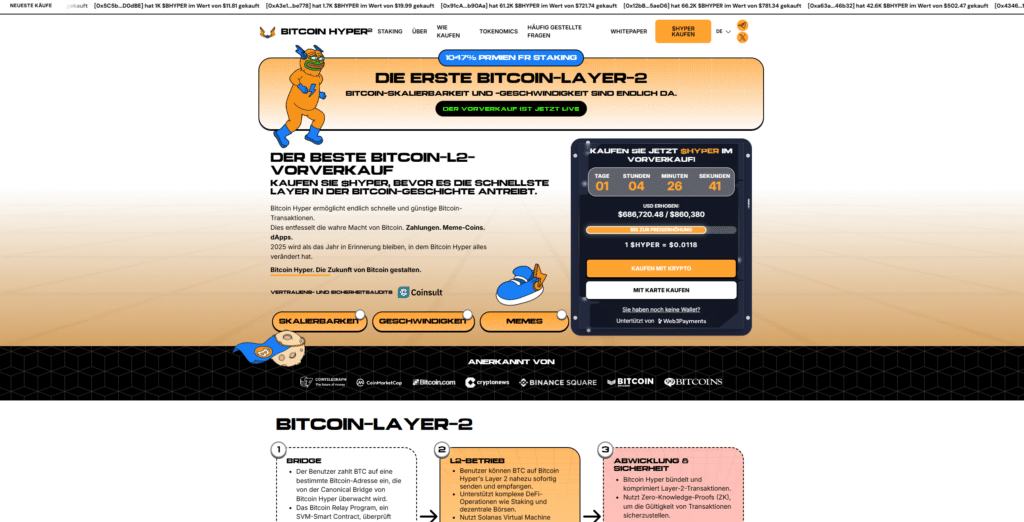

1. Bitcoin Hyper ($HYPER)

Das zeigen auch zahlreiche Bitcoin Hyper Prognosen, die von deutlich steigenden Preisen ausgehen.

BTC Hyper verfolgt eine klare Strategie: Layer-2-Struktur, sofortige Transaktionen und komplexe DeFi-Operationen. Gerade die Verknüpfung von Geschwindigkeit und Sicherheit hebt Bitcoin Hyper von vielen Altprojekten ab. Wer glaubt, dass der Kryptomarkt neue Standards braucht, kann die Presale Seite besuchen und dort Bitcoin Hyper kaufen.

Ihr Kapital ist im Risiko.

2. Maxi Doge ($MAXI)

Aber unter dem Meme liegt ein klarer Plan: Maxi Doge limitiert sein Angebot auf 6,9 Milliarden Token – eine augenzwinkernde Hommage an Krypto-Kultur. Ein Viertel davon geht direkt an Community-Aktionen, virale Kampagnen, Partnerschaften und Events. Proof of Workout, Proof of Winning – MAXI ist bereit, sich seine Community zu verdienen, nicht zu erkaufen, so zeigen es die Maxi Doge Prognosen.

Wer sich fragt, welche Krypto kaufen oder ob man Maxi Doge kaufen soll, bekommt hier die Antwort im Retro-Look mit modernem Impact. Noch im Presale, aber schon mit echtem Vibe.

Ihr Kapital ist im Risiko.

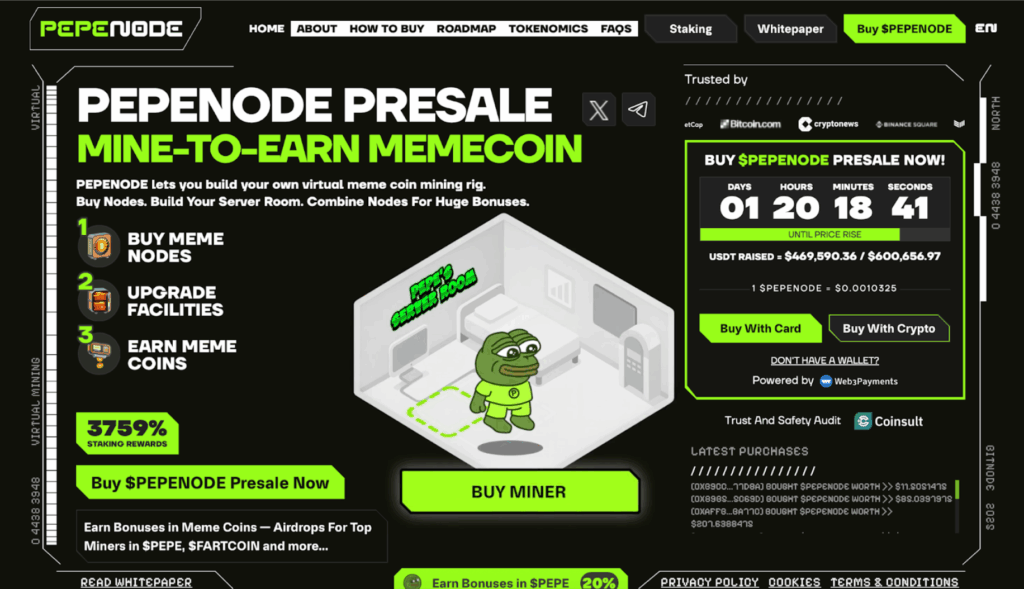

3. Pepenode ($PEPENODE)

Mehrere Pepenode Prognosen gehen davon aus, dass der deflationäre Ansatz und die spielerischen Elemente langfristig für Nachfrage sorgen könnten.

Pepenode kombiniert Unterhaltung und Investment: Neben Staking-Renditen mit extrem hohen APYs gibt es Leaderboards, Referral-Boni und ein Burn-System, bei dem 70 % der Token-Ausgaben dauerhaft entfernt werden. Wer glaubt, dass Meme-Coins durch Innovation neue Dimensionen erreichen können, findet hier eine spannende Option. Auf der Presale-Seite lässt sich aktuell Pepenode kaufen.

Ihr Kapital ist im Risiko.

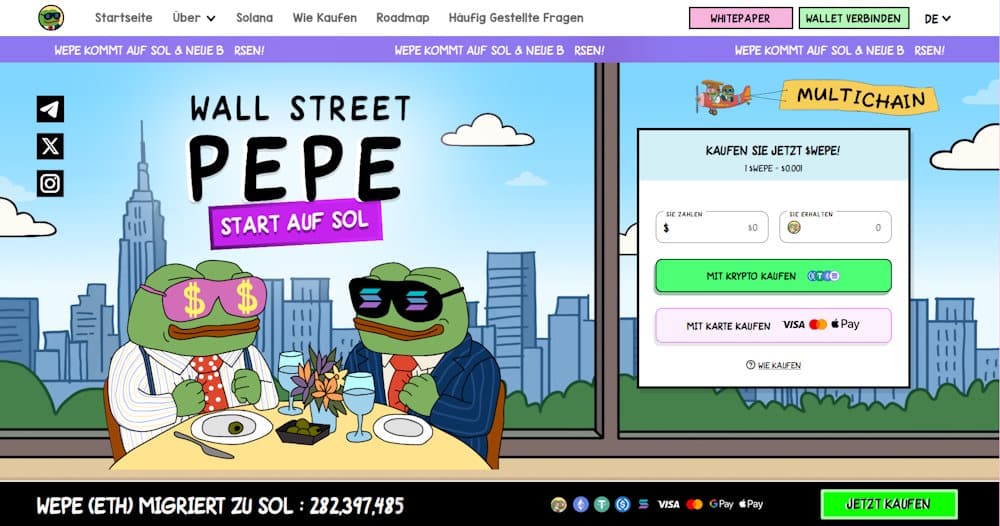

4. Wall Street Pepe ($WEPE)

Mit über 79.000 Wallets, 55.5k Followern auf X und einer exklusiven Wepe Army von 1.300 Tradern, die schon mehrfach +500 bis +1.000 % Gewinne einfuhren, bringt das Projekt echte Alpha Calls ins Solana-Game.

Das Besondere: Jeder Kauf von SOL-$WEPE verbrennt den entsprechenden Wert an ETH-$WEPE. Damit bleibt das Angebot knapp und beide Chains bewegen sich synchron. Keine Verwässerung, sondern ein deflationäres Multi-Chain-Modell.

Wall Street Pepe kaufen könnte sich damit doppelt lohnen: frühe Solana-Einsteiger profitieren vom günstigen $0.001 Einstiegspreis, während Ethereum-Halter automatisch von Supply Burns profitieren.

Ihr Kapital ist im Risiko.

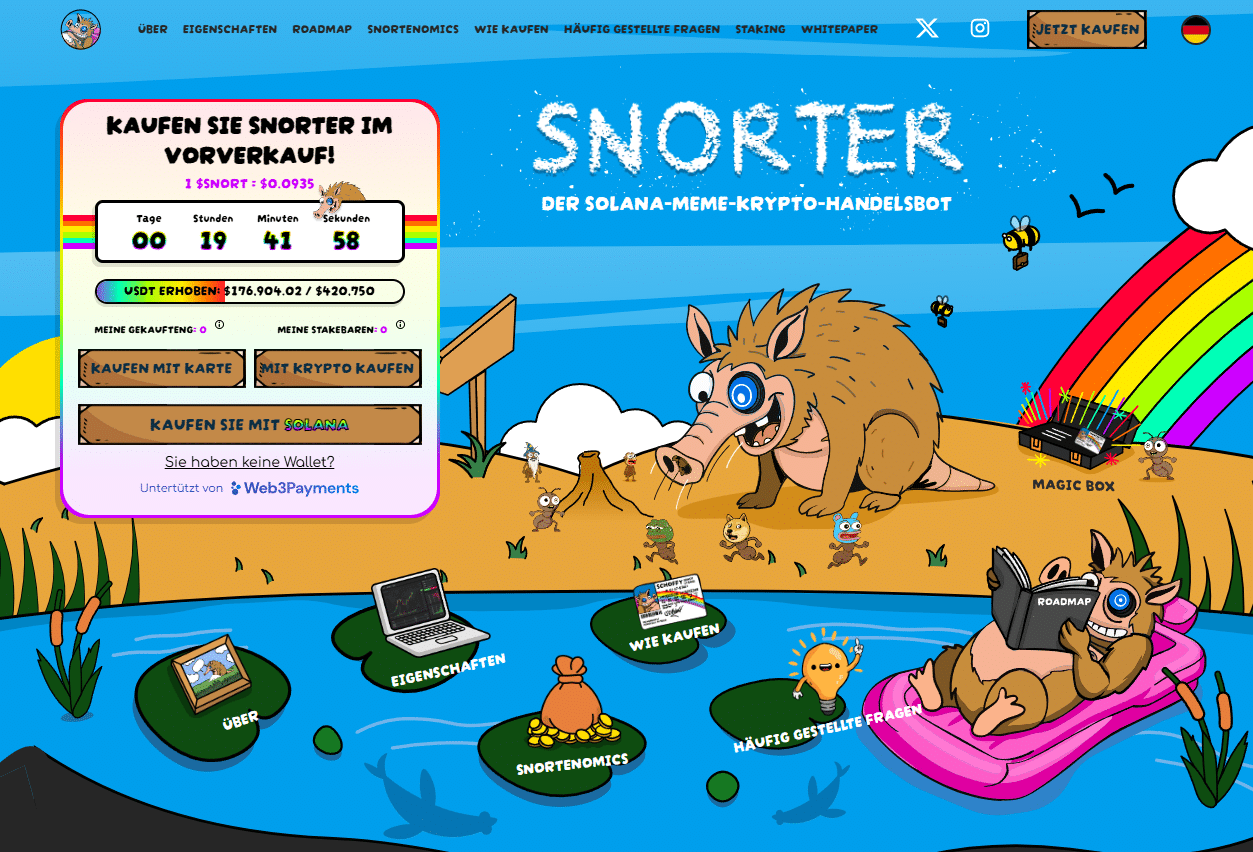

5. Snorter ($SNORT)

Diese soll komplexe Funktionen wie das Festlegen von Stop-Loss, Take-Profit und mehr direkt im Telegram-Bot zulassen. Besonders könnte zudem der Rugpull-Detektor Tradern dabei helfen, unseriöse Projekte zu vermeiden. In der Beta-Version erzielte dieser bei 85 % der analysierten Coins einen Treffer.

Der native Token des Projekts ist SNORT. Dieser launcht zunächst auf Solana also als Solana Meme Coin, wird aber laut unserer Snorter Token Prognose schon bald auch auf Ethereum, BNB Chain, Polygon und Base verfügbar sein. Wenn Sie frühzeitig in einen innovativen und technologiebasierten Token mit Zukunftspotenzial investieren möchten, dann könnten Sie aktuell vergünstigt im Presale Snorter kaufen.

Ihr Kapital ist im Risiko.

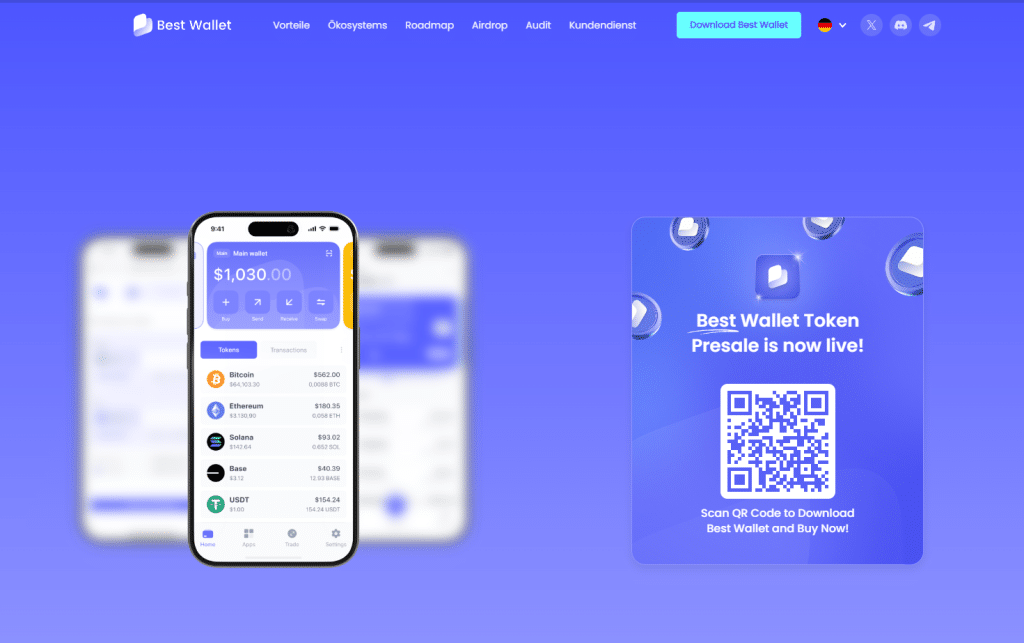

6. Best Wallet Token ($BEST)

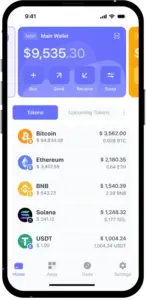

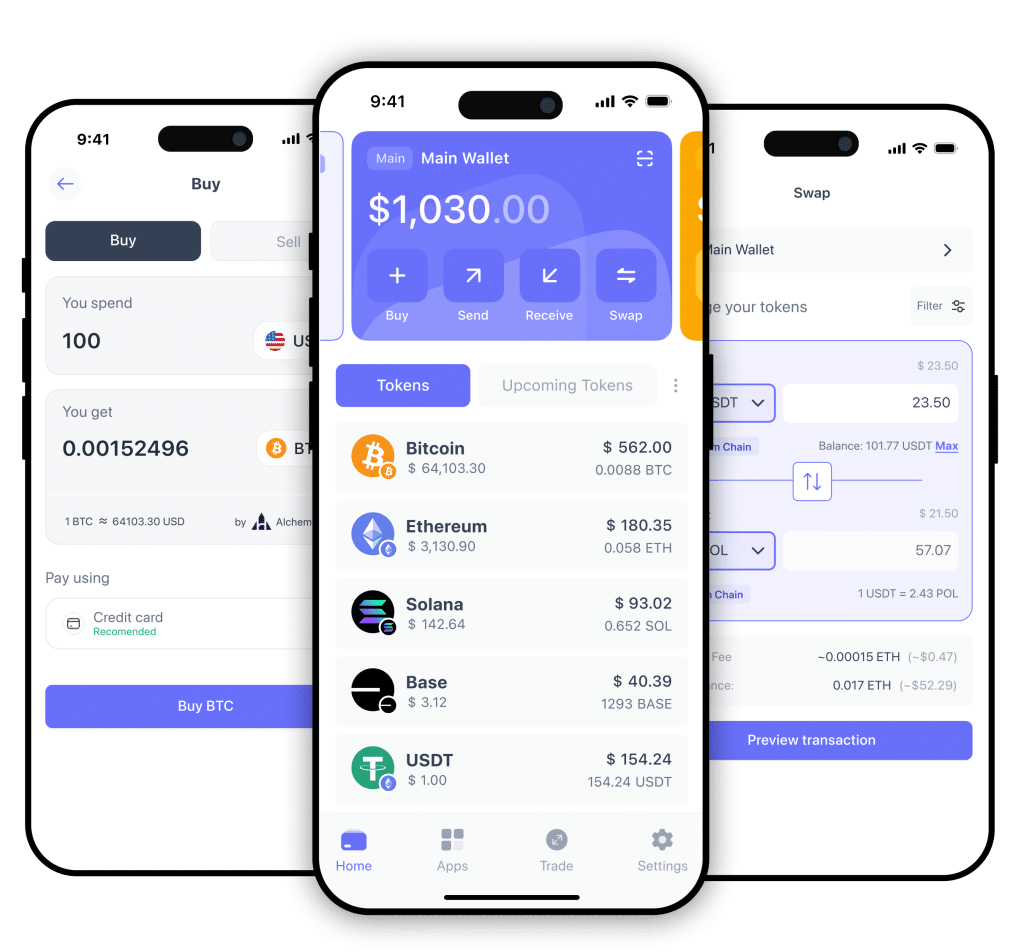

Best Wallet (BEST) hat sich zum Ziel gesetzt, die Krypto Wallet schlechthin zu werden. Bis 2026 möchte Best Wallet nämlich bis zu 40 % des gesamten Marktes für Krypto Wallets beherrschen. Der Start der Best Wallet konnte bereits erste positive Signale senden, da die Plattform sowohl von Nutzern als auch von Experten der Branche gut aufgenommen wurde.

Die Best Wallet startete als Mobile Wallet im App Store und Google Play Store und genießt in beiden Stores Bewertungen von mehr als 4,0 Sternen. Nun soll in dieser App auch der Presale des $BEST Tokens stattfinden. Dieser soll wiederum das Herz des Best-Wallet-Ökosystems werden.

Der $BEST Token ist ein Utility Coin auf Basis der Ethereum Blockchain, der laut seinen Entwicklern das A und O des wachsenden Ökosystems werden soll. Kaufen und halten Sie den Best Wallet Token, profitieren Sie von niedrigeren Gas Fees und erhalten gleichzeitig höhere Staking Rewards beim Sparen anderer Kryptowährungen bzw. Altcoins.

Best Wallet Token kaufen ermöglicht es Ihnen, von all diesen Vorteilen zu profitieren und Ihre Investition optimal zu nutzen. Dazu erhalten Sie Zugang zu einem exklusiven $BEST Airdrop und erhalten sogar Mitsprache bei der weiteren Entwicklung des ambitionierten Projektes. Der $BEST Token soll im Frühjahr 2025 erscheinen; vorerst befindet er sich im Presale.

Im Presale ist der $BEST Coin aktuell für $0,025335 zu haben (Stand: 15.7.2025). Beachten Sie aber, dass der $BEST-Presale vorerst exklusiv in der Best Wallet App stattfindet. Der öffentliche Presale wird nämlich erst Anfang Dezember eröffnet. Möchten Sie von Anfang an dabei sein, empfiehlt es sich also, die Best Wallet App herunterzuladen und die BEST Prognose zu lesen.

Ihr Kapital ist im Risiko.

7. SUBBD ($SUBBD)

Das Ziel von SUBBD ist es, die Welt des exklusiven Contents zu revolutionieren und Fans sowie Content Creators gleichermaßen ein besseres Erlebnis zu bieten. Hier handelt es sich um eine Kryptowährung auf der Ethereum Blockchain, die mittels künstlicher Intelligenz die Erfahrungen für Creators und Fans auf eine neue Stufe heben soll.

Wenn Sie SUBBD kaufen wollen, bietet sich aktuell der Vorverkauf an, bei dem Sie die Token günstig erwerben können. Dank des Krypto-Presales haben Investoren die Möglichkeit, früh einzusteigen und von einer neuen Technologie zu profitieren, den den $85 Milliarden-Markt erschüttern kann.

Aufgrund des innovativen Ansatzes, den Möglichkeiten zum Staking und den vielen Vorteilen, die SUBBD bieten soll, sieht die aktuelle SUBBD Prognose sehr gut aus. Als Nutzer erhalten Sie Zugriff zu exklusiven Content, Rabatten und einem Vote-Feature. Als Content Creator schalten Sie den Mittelmann aus, nutzen Vorteile der Automatisierung und erhöhen somit Ihre Umsätze.

Ihr Kapital ist im Risiko.

8. Bitcoin (BTC)

Historische Kursdaten belegen den Optimismus der Krypto-Anleger mit Fakten. Dem Bitcoin gelang es in der Vergangenheit immer in Folge eines Bitcoin Halvings, bullisch zu performen. Positive Renditen erzielte der Coin jeweils in den folgenden 12-18 Monaten. Experten und Anleger zeigen sich zuversichtlich, dass sich dieser Verlauf auch in diesem Marktzyklus bewahrheiten wird.

Abseits des Optimismus am Markt bietet sich der Bitcoin auch aus anderen Gründen für verschiedene Anleger-Gruppen an. Aufgrund der hohen Marktkapitalisierung gilt BTC als deutlich stabiler als andere Krypto Coins. Damit setzt er sich vor allem von Meme-Coins mit einer besonders kleinen Marktkapitalisierung ab. Auch für langfristige, passive Investitionen ist der Krypto-Riese bestens geeignet.

- Größte und beste Kryptowährung nach Marktkapitalisierung

- Erhöhtes Potenzial durch Bitcoin Halving im April 2024

- Für Neulinge und passive Anleger geeignet

Ihr Kapital ist im Risiko.

9. Ethereum (ETH)

Ethereum ist die älteste und zugleich größte Smart-Contract-Plattform im Krypto-Sektor und hat maßgeblich dazu beigetragen, dass sich dezentrale Anwendungen (dApps), DeFi-Protokolle und NFT-Marktplätze weltweit etabliert haben. Durch seine lange Marktpräsenz und sein riesiges Ökosystem gilt Ethereum als eine Art Standard im Web3-Bereich.

Wer einen ETH-Kauf in Betracht zieht, investiert damit in ein Netzwerk, das bereits seit Jahren stabil funktioniert und von zahlreichen Unternehmen und Entwicklern genutzt wird.

Die stetige Weiterentwicklung durch große Upgrades wie „The Merge“ oder „Dencun“ zeigt, dass Ethereum auch langfristig auf Innovation setzt. Dadurch bleibt das Netzwerk für neue Projekte und institutionelle Investoren gleichermaßen attraktiv.

- Zweitgrößte Kryptowährung nach Marktkapitalisierung

- Potenzial, weil ETH die beste Bitcoin Alternative ist

- Für Neulinge und passive Anleger geeignet

Ihr Kapital ist im Risiko.

Wo Kryptowährungen kaufen? Broker- und Börsen Vergleich

7

Zahlungsmöglichkeiten

Funktionen

Nutzerfreundlichkeit

Unterstützung

Gebühren

Sicherheit

Auswahl Coins

Bewertung

- Unterstützt eine Vielzahl von Blockchain-Netzwerken

- Erfordert keine KYC-Verifizierung

- Zwei-Faktor-Authentifizierung und Fingerabdruck-ID für mehr Sicherheit

- Viele Kryptos zur Auswahl

- Hohe Sicherheit

- Integrierte Trading Tools

Krypto-Assets sind hochvolatile, unregulierte Investmentprodukte. Kein EU-Investorenschutz.

- Einfache Handhabung

- Hohe Sicherheit

- Einzahlung per PayPal und Kreditkarte möglich

Krypto-Investitionen bergen ein hohes Risiko und unterliegen starken Kursschwankungen. Der Krypto-Handel von eToro (Europe) Ltd wird über DLT Finance abgewickelt, die Verwahrung erfolgt durch Tangany. Es können steuerliche Verpflichtungen anfallen.

- Großzügiger Bonus - bis zu 1.000 USDT

- Niedrige, oder sogar keine Gebühren

- Große und beliebte Social Media Präsenz

- Schnellste Orderausführung, 12+ Anbieter Liquidität, niedrigste Gebühren

- Handeln Sie in 55+ beliebten Märkten

- Demokonto für risikofreies Lernen des Handels

- Krypto-Kauf erfolgt beim Bitpanda Broker schnell und einfach

- Viele verschiedene Zahlungsmethoden

- Portfolio umfasst alle großen Kryptowährungen

- Breite Auswahl an handelbaren Kryptowährungen

- Nahtlose Social-Trading-Erfahrung

- Breite Palette an Handelsinstrumenten.

CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 78.81% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Wie Kryptowährungen kaufen? Unsere Schritt-für-Schritt Anleitung

Kryptowährungen zu kaufen muss nicht kompliziert sein! Mit der Best Wallet App funktioniert das einfach und schnell – auch wenn Sie neu in der Welt der Kryptowährungen sind.

In dieser Anleitung zeigen wir Ihnen Schritt für Schritt, wie Sie sicher Kryptowährungen wie Bitcoin erwerben und Ihre Wallet direkt in der App verwalten. So steigen Sie ganz entspannt in die digitale Coin-Welt ein.

Schritt 1: Best Wallet App herunterladen und installieren

Lade die Best Wallet App kostenlos aus dem Google Play Store oder dem Apple App Store herunter. Die App ist benutzerfreundlich und ideal für Einsteiger und Fortgeschrittene.

Schritt 2: Konto erstellen und Wallet einrichten

Öffne die App, gib deine E-Mail-Adresse ein und bestätige sie mit dem zugesandten Code. Richte die Zwei-Faktor-Authentifizierung (2FA) und einen vierstelligen PIN ein, um deine Wallet optimal zu sichern. Erstelle deine Wallet und sichere deine Wiederherstellungsphrase unbedingt offline.

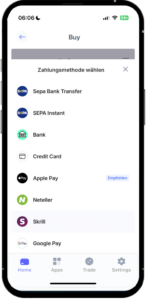

Schritt 3: Wallet mit Guthaben aufladen

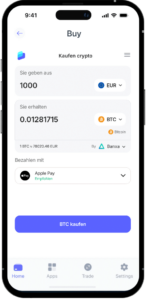

Um Kryptowährungen zu kaufen, lade deine Wallet auf. Best Wallet ermöglicht den direkten Kauf von Krypto mit Fiat per Banküberweisung, Kreditkarte, Apple Pay, Google Pay oder via P2P. Alternativ kannst du bereits vorhandene Kryptowährungen einfach an deine Best Wallet Adresse senden.

Schritt 4: Kryptowährungen kaufen

In der App findest du die Funktion, um direkt Coins zu kaufen oder an exklusiven Presales teilzunehmen. Verbinde deine Wallet mit der Presale-Webseite, wähle den gewünschten Coin (z. B. Bitcoin Hyper $HYPER) und gib den Betrag ein.

Bestätige die Transaktion, und deine neuen Tokens werden automatisch in deiner Wallet angezeigt.

Schritt 5: Kryptowährungen verwalten und nutzen

Verwalte deine Assets übersichtlich in der App. Nutze Funktionen wie Staking für attraktive Rewards, tausche Tokens via Cross-Chain-Swaps oder bezahle bequem mit der Best Wallet Debitkarte, die Cashback und niedrige Gebühren bietet.

Ihr Kapital ist im Risiko.

💡 Tipp zum Lesen: Kryptowährungen Vergleich

Worauf sollte man beim Kauf von Kryptowährungen achten?

- Lohnt es sich heute noch Kryptowährungen zu kaufen? Sofern die Preise steigen, ist ein Kauf zum aktuellen Zeitpunkt selbstredend sinnvoll. Allerdings gibt es natürlich Risiken, die nicht von der Hand zu weisen sind. Trotzdem wurde der Krypto Markt schon oft tot geredet und konnte im Nachhinein mit neuen Rallyes überzeugen.

- Wo kann man am besten Kryptowährungen kaufen? Die Wahl der besten Plattform zum Kauf von Kryptowährungen hängt von persönlichen Präferenzen ab, aber beliebte Optionen sind z.B Coinbase, eToro oder MEXC.

- Welche ist die TOP Kryptowährung? Der Markt der Kryptowährungen ist mittlerweile immens. Möglicherweise wird in Zukunft ein Coin die besten Renditen einbringen, die aktuell erst in der Entwurfsphase ist. Bislang darf Bitcoin als die wohl erfolgreichste Digitalwährung bezeichnet werden.

- Gibt es Risiken beim Kauf von Kryptowährungen Selbstverständlich. Tatsächlich muss man bei der Branche auch immer mit einem möglichen Totalverlust einplanen. Händler sollten also niemals ihr gesamtes Kapital in digitale Währungen investieren.

Kryptoszene.de hat sich mit den verschiedenen Kryptowährungen auseinandergesetzt und Anleitungen zum Kaufen der Kryptowährungen kreiert. Durch einen unkomplizierten Schritt für Schritt Guide dürfte es auch Anfängern nicht schwerfallen, in die Welt des Krypto Tradings einzusteigen.

Fazit

Kryptoszene.de hat die wichtigsten Informationen zum Kryptowährungen kaufen in Deutschland zusammengefasst. In Schritt für Schritt Guides kann jeder interessierte Anleger innerhalb von 15 Minuten zu einem Konto auf Krypto Exchanges, Börsen, Brokern kommen.

So findet sich eine gute Möglichkeit, in Kryptos zu investieren. Dabei liegt es aber an dem Trader selbst zu entscheiden, welche Form des Handels für ihn oder sie infrage kommt.

Die Anleitungen umfassen unterschiedlichste Krypto Währungen (wie z.B. Bitcoin, Ethereum, Litecoin, IOTA, etc.) und stellen die Plattformen vor, die für den Kauf der Kryptowährungen geeignet sind. Gerade bei Bitcoin gibt es viele Möglichkeiten, die Kryptowährung zu handeln, zum Beispiel bei Coinbase.

FAQs

Wie kann ich Krypto kaufen?

Zum einen kann man einen Krypto Broker nutzen, um mit Kryptowährungen zu handeln. Hier gelangt man in der Regel aber nicht in den direkten Besitz des Coins. Auf reinen Kryptobörsen hingegen kann man Kryptowährungen eintauschen. Hier muss man aber zumeist schon über ein Wallet und eine Währung verfügen. Alternative Plattformen, wie Coinbase, erlauben es, Kryptowährungen mit Echtgeld zu kaufen. Aber auch Broker, wie zum Beispiel Capital.com ziehen hier nach.

Benötige ich immer ein eigenes Wallet?

Wenn man den Coin tatsächlich besitzen möchte, dann muss man über ein passendes, selbst besessenes Wallet verfügen. Einige Broker bieten aber mittlerweile Online Wallets an, auch genannt Hot Wallets.

Welche Kryptowährung passt zu mir?

Mittlerweile gibt es zahllose Coins. Wer gerade erst damit beginnt, sich mit Kryptowährungen auseinanderzusetzen, der sollte zunächst aber in die großen der Branche investieren. Bitcoin, Ethereum oder Iota können den Einstieg leicht machen, da diese auf vielen Plattformen handelbar sind und von den meisten Wallets unterstützt werden

Kann man Kryptowährungen per App kaufen?

Viele Broker bieten mittlerweile auch sehr funktionale Apps an, mit denen man Kryptowährungen kaufen kann. Außerdem gibt es diverse Wallets für Tablets und Mobiltelefone, so dass man seine Coins immer dabei hat und kleinere Bezahlungen vornehmen kann.

In welche Kryptowährung 2025 investieren?

Im Jahr 2025 werden sich aufgrund der verbesserten Marktlage zahlreiche Krypto Coins für eine Investition anbieten. Während Bitcoin (BTC) nach dem Bitcoin Halving im April eine besonders sichere Anlage-Chance bietet, sollten aktive Krypto-Trader auch Altcoins wie Bitcoin Hyper, Maxi Doge, Snorter Token und Best Wallet Token auf dem Zettel haben.

Welcher Coin wird 2025 explodieren?

Die jüngsten Kursentwicklungen im Anschluss an das Bitcoin Halving im April lassen auf einen nahenden Bullenmarkt schließen. Daher überrascht es kaum, dass sehr viele Coins aktuell mit einer positiven Prognose aufwarten. In unserer Übersicht wahrt der Meme Coin Snorter Token aktuell die besten Chancen auf eine Kursexplosion.

Welche Krypto explodieren 2025?

Mittelfristig bieten sich einige Krypto Token als alternative Token für Ihr Krypto-Investment an. In Sachen Altcoins sollten Sie vor allem die folgenden Projekte beobachten, die mit ihren sicheren Anwendungsfällen überzeugen können: Bitcoin Hyper und Maxi Doge .

Alle Kryptowährung Reviews auf Kryptoszene:

Manchmal will man einen ganz bestimmten Coin erwerben. Wir haben hier die Anleitungen zusammengefasst. So finden Sie schnell alle Informationen, wie Sie den Coin deiner Wahl in wenigen Minuten kaufen können : Coin aussuchen -> Link folgen -> Informiert sein!

Unverändert:

Best Wallet Token kaufen

Beste DePin Coins

Beste Kryptowährung

Beste Solana Coins

Binance Coin kaufen

Bison neue Coins

Bitcoin Bull kaufen

Bitcoin Cash kaufen

Bitcoin ETF Token kaufen

Bitcoin Hyper kaufen

Bitcoin Minetrix kaufen

Bitcoin SV kaufen

Bitcoin kaufen

Bitget Token kaufen

Bonk Coin kaufen

Book of Meme kaufen

Brett Coin kaufen

Safemoon Coin kaufen

Scotty the Ai kaufen

Sealana kaufen

Security Token kaufen

Shiba Inu kaufen

Shiba Inu mit Paypal kaufen

Shiba Shootout kaufen

Shitcoins kaufen

Slothana kaufen

Smog Coin kaufen

Snorter Token kaufen

Solana ICOs

Solana Meme Coins

Solana kaufen

Sponge V2 kaufen

Steem kaufen

Stepn kaufen

Sui Meme Coins

Sushiswap kaufen

Bitcoin

Bitcoin