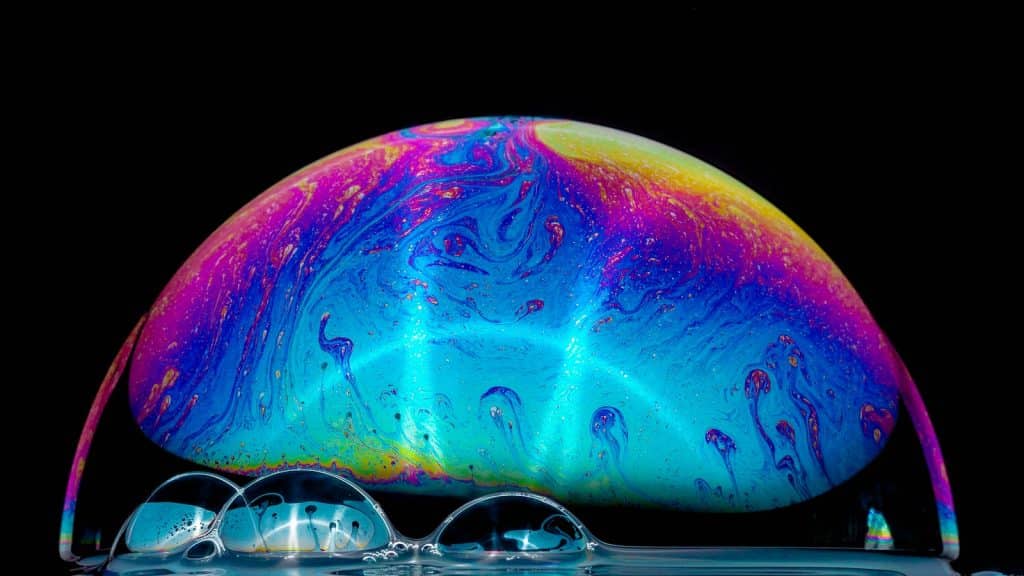

Das Krypto-Jahr 2022 hat Kritikern von Kryptowährungen einige Argumente geliefert und diejenigen bestätigt, die ohnehin bereits den Daumen über den Kryptomarkt gesenkt haben. Einige Finanzexperten gehen sogar so weit, von einer Blase oder einem Schneeballsystem zu sprechen. Was ist dran an diesem Vorwurf?

Krypto: nie dagewesene Blase oder unvergleichliches Schneeballsystem?

Die Krypto-Branche verlor im vergangenen Jahr mehr als 2 Billionen US-Dollar an Wert. Was einigen als Bestätigung von Vorurteilen gegenüber der Kryptoindustrie gilt, ist für viele Enthusiasten aber nur ein weiterer Kryptowinter.

Es scheint legitim, wenn Krypto-Befürworter beispielsweise auf das Jahr 2018 verweisen, als der Markt um rund 80 % fiel, um das katastrophale vergangene Jahr einzuordnen. Schließlich folgten bereits mehrfach in der Geschichte auf solche Tiefphasen ausgedehnte Rallys, die einigen Kryptowerten ein Allzeithoch bescherten.

William Quinn, Dozent an der Queens’ University in Belfast und angesehener Finanzhistoriker, hat darauf aber einen völlig anderen Blick, wie er vor einigen Tagen gegenüber dem Fortune Magazine klarmachte.

Quinns Forschungsarbeit konzentriert sich auf die historische Aufarbeitung von Finanzblasen. Über die Krypto-Industrie sagt er, sie sei entweder eine „dümmere Blase als jede andere Blase“ in der Finanzgeschichte oder „ein schlaueres Schneeballsystem als jedes andere Schneeballsystem“.

Thoughtful read and much more insightful than just screaming "fraud" or "ponzi".

Which historical bubble is most like the crypto bubble? — by William Quinn https://t.co/MuwRvoP1gj

— John Reade (@JReade_WGC) January 6, 2023

Quinn, der Autor des Buches „A Global History of Financial Bubbles“ ist, möchte die Kryptowährungen-“-Blase“ nicht mit Finanzblasen wie die Tulpenmanie vergleichen, die er als ein „populäres Narrativ“, nicht aber für eine Finanzblase modernen Ausmaßes sieht.

Die Tulpomanie mache „viel zu viel Sinn, um mit der Krypto-Blase verglichen zu werden“. Auch einen Vergleich mit der Dotcom-Blase gegen Ende der 1990er-Jahre weist er zurück, da dies ein „sehr schmeichelhafter Vergleich“ zu Krypto sei.

Der Finanzhistoriker stützt seine Aussagen auf bestimmte Merkmale, die die Krypto-Industrie erfüllen und die sie von anderen, historischen Finanzblasen unterscheidet. Erstens hätten Krypto-Vermögenswerte „keinen Nutzwert“, wenn nicht eine kritische Masse an Menschen bereit sei, sie als alternative Zahlungsmittel zu akzeptieren.

Zweitens schafften sie, seiner Meinung nach, keine Geldflüsse. Und drittens verursachten einige digitale Vermögenswerte wie Bitcoin Mining-Kosten, die nur in Fiat-Währungen bezahlt werden könnten.

Er fügte hinzu: „Nicht alle großen Kryptowährungen sind genau so, aber die meisten sind nahe dran. Das sind einmalig schreckliche Eigenschaften für eine Investition. „Bei jeder früheren Blase, die ich gesehen habe, ging es entweder um eine Ware, ein Sammlerstück oder einen Vermögenswert mit entsprechenden Cashflows.“

Dennoch gab Quinn auch zu verstehen, dass nicht alle Kryptowährungen Betrug seien, da ein Betrug einen Täter brauche. Er verwies auf die Leitwährung Bitcoin und sagte, dass das Flaggschiff unter den Kryptowährungen als „ein aufrichtiges – wenn auch etwas schiefes – politisches Projekt“ geschaffen wurde. BTC sei aber ohnehin eine schlechte Investition.

Andere Experten, unter anderem Vertreter des World Economic Forum (WEF), teilen seine Ansichten nicht. Laut WEF ist die Technologie, die Kryptowährungen und digitalen Vermögenswerten zugrunde liegt, weiterhin ein „integraler“ Bestandteil der modernen Wirtschaft

Wichtige Befürworter der Blockchain-Technologie

Auch wenn sich die Ansichten, die Quinn vertritt, sicher auch in den Führungsetagen von Großbanken und bei institutionellen Anlegern wiederfinden, so gibt es bis hinauf zu den angesehensten Investoren der Wall Street auch zahlreiche Krypto-Befürworter. Beispielsweise den Starinvestor Bill Miller.

Miller, einer der ganz frühen Amazon-Investoren, gehört zu den lautstarken Bitcoin-Befürwortern und betont immer wieder, dass er weiterhin ein BTC-Bulle ist. Er ist der

Meinung, dass sich Bitcoin „dramatisch“ von Unternehmen wie FTX und Celsius Network unterscheidet. Der legendäre Investor stellt zudem fest, dass deren Scheitern viele potenzielle Investoren abgeschreckt hat, wie er gegenüber CNBC am 6. Januar erklärte.

Billionaire Bill Miller: "#Bitcoin is unique and the rest of crypto should be considered as venture investments." pic.twitter.com/ul5prIvZmN

— Bitcoin Magazine (@BitcoinMagazine) March 2, 2022

Miller gehört auch zu den prominenten Stimmen, die in der Pandemie auf die Schwierigkeiten der traditionellen Märkte aufmerksam gemacht haben. Unzählige Unternehmen und ganze Branchen kämpften um Liquidität und mussten von Zentralbanken im Tandem mit staatlichen Hilfsprogrammen gestützt werden, während Bitcoin „24/7/365“ gehandelt wird und es „nicht einen Schluckauf“ auf dem BTC-Markt gab, wie der Investment-Experte erklärt.

Aber die Volatilität …

Im weiteren Vergleich zwischen Bitcoin und den traditionellen Märkten ging Miller auf das Hauptargument ein, das regelmäßig gegen Kryptowährungen ins Feld geführt wird: die Volatilität. Seine Aussagen schließen nicht nur das Risiko für plötzliche und rapide Kursverluste, sondern auch die Chancen auf sprunghafte, massive Kursanstiege mit ein.

Miller betont, dass „der Markt um 70 % gestiegen ist und Bitcoin um 190 %“. In den vergangenen Monaten sei Krypto „weniger volatil als der Markt“ gewesen. Als bekannter Bitcoin-Bulle hat der Großinvestor zuvor seine Überraschung über die „bemerkenswerte“ Leistung des größten digitalen Vermögenswerts nach Marktkapitalisierung zum Ausdruck gebracht.

Trotz der sehr problematischen Ereignisse in jüngster Zeit, wie dem FTX-Zusammenbruch und der damit zusammenhängenden Verhaftung von Sam Bankman-Fried, dem Gründer der ehemals zweitgrößten Kryptobörse weltweit, hat, Millers Aussagen nach, der Krypto-Sektor standgehalten.

Über Bill Miller

Die Karriere des heutigen Star-Investors reicht weit zurück. Nach Abschluss seines Wirtschaftsstudiums in Washington D.C. diente er 3 Jahre in der US-Army und war im Anschluss lange Zeit bei Legg Mason Capital Management, zuletzt als Chief Investment Officer tätig, und leitete den Investmentfonds Legg Mason Value Trust. Mit diesem legendären Fonds übertraf er zwischen 1991 und 2005, also 14 Jahre in Folge, die Performance des S&P 500.

Im Jahr 2011 gründete er die Investmentfirma Miller Value Partners LLC“ und fungiert dort als Chairman, Chief Investment Officer. Er ist maßgeblich für das Portfolio Management im Bereich „Opportunity Equity“ und „Income-Strategy“ verantwortlich.

Seine Investment-Philosophie basiert auf der Prämisse, dass jede Aktie eine potenzielle „Value-Aktie“ sein kann. Voraussetzung dafür ist, dass sie zu einem geringeren Wert als ihrem inneren Wert gehandelt wird.

Sein Grundsatz, das „Value Investing“, bedeutet, zu ergründen, welchen Wert eine Anlage tatsächlich besitzt, statt nach vermeintlichen Schnäppchen zu suchen, deren Kurs gerade gesunken ist. Es werden auch Aktien begutachtet, die „teuer aussehen“, um festzustellen, ob sie tatsächlich überbewertet sind.

Das Portfolio des Investmentfonds besteht aus Aktien mit hohen und niedrigen Kurs-Gewinn-Verhältnissen. Gleiches gilt für deren Kurs-Buchwert-Verhältnis. Anders als die meisten Anleger verfolgt Miller Value Partners eine in Bezug auf die vorgenannten Bewertungsfaktoren stark diversifizierte Anlagestrategie. Und genau diese Diversifizierung benennt das Unternehmen als den entscheidenden Faktor für seinen Erfolg.

Folgen Sie uns auf Google News