- Eindrucksvolles Handelsvolumen: Über 1 Milliarde US-Dollar am ersten Handelstag zeigt das starke Interesse der Investoren an den neuen Ethereum ETFs.

- Bedeutende Transfers: BlackRock transferierte 76.669 ETH (ca. 262,4 Millionen US-Dollar) von Coinbase Prime und Grayscale verschob 140.044 ETH (ca. 485,6 Millionen US-Dollar).

- Volatilität und Korrektur: Der Ethereum-Kurs fiel um 8 % und erreichte einen Tiefststand von 3.150 US-Dollar, was eine deutliche Korrektur nach der Einführung der ETFs darstellt.

- Gebührenwettbewerb: Emittenten wie Franklin Templeton und VanEck senken ihre Gebühren, um mehr Investoren anzulocken.

Ein starker Start für Ethereum ETFs

Der Kryptowährungsmarkt erlebt eine neue Phase des Wachstums und der Innovation mit der Einführung von Ethereum ETFs. Nur sieben Monate nach der Einführung der ersten Bitcoin ETFs hat die Securities and Exchange Commission (SEC) nun auch neun Ethereum ETFs für den Handel zugelassen. Das markiert einen bedeutenden Meilenstein für Ethereum und zeigt das zunehmende Interesse und Vertrauen großer Finanzinstitutionen in Kryptowährungen. Besonders Grayscale und Blackrock haben mit ihren umfangreichen Investitionen ein starkes Zeichen gesetzt.

Am ersten Handelstag verzeichneten die neuen Ethereum ETFs ein beeindruckendes Handelsvolumen von über 1 Milliarde US-Dollar. Das zeigt das große Interesse der Investoren an diesen neuen Finanzprodukten. BlackRock führte die Rangliste mit seinem iShares Ethereum Trust ETF (ETHA) an, das in kurzer Zeit 266,5 Millionen US-Dollar an Nettozuflüssen verzeichnen konnte. Gleichzeitig transferierte BlackRock rund 76.669 ETH im Wert von etwa 262,4 Millionen US-Dollar von Coinbase Prime in ihr ETF-Wallet. Laut BlackRocks offizieller Website hält das Unternehmen jetzt insgesamt 79.699 ETH im Wert von rund 277 Millionen US-Dollar.

BlackRock(iShares) Ethereum ETF wallet received 76,669 $ETH($262.4M) from #CoinbasePrime 10 hours ago.

According to #BlackRock's official website, #BlackRock currently holds 79,699 $ETH($277M).https://t.co/sefS6WTlHz pic.twitter.com/pvEGrWxvT9

— Lookonchain (@lookonchain) July 25, 2024

Grayscale zeigte ebenfalls erhebliche Aktivitäten. Seit gestern hat Grayscale 140.044 Ethereum, die ungefähr 485,6 Millionen US-Dollar wert sind, zu Coinbase Prime transferiert und gleichzeitig 4.382 ETH im Wert von 14,8 Millionen US-Dollar zurückerhalten. Das hatte einen Nettoabfluss von 135.662 Ethereum zur Folge.

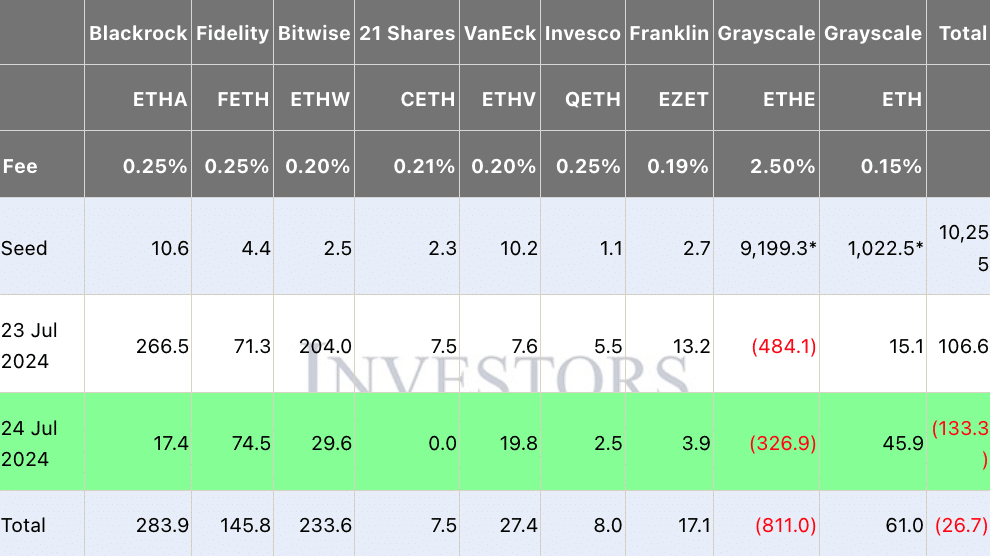

Am zweiten Handelstag wurden jedoch Nettoabflüsse von insgesamt 133,3 Millionen US-Dollar verzeichnet, wobei der Grayscale Ethereum Trust (ETHE) allein 326,9 Millionen US-Dollar an Abflüssen verzeichnete. Dies bringt den Nettostand von Zuflüssen und Abflüssen in Spot Ethereum ETFs aktuell auf ein Minus von 26,7 Millionen US-Dollar.

Der gesamte Kryptomarkt zeigte ebenfalls eine rückläufige Tendenz, mit einem Rückgang der globalen Marktkapitalisierung um 3,95 % auf derzeit 2,32 Billionen US-Dollar.

Ethereum selbst verzeichnete heute große Verluste

Ethereums Kurs verzeichnete nach der Einführung der ETFs zunächst wenig Volatilität und bewegte sich weiterhin in seiner engen Range zwischen 3.000 und 3.403,50 US-Dollar. Gestern Abend durchbrach er jedoch erstmals seit über einer Woche die Marke von 3.400 US-Dollar nach unten und verzeichnete seither eine heftige Korrektur. In den letzten 24 Stunden ist der Wert von Ethereum um circa 8 % eingebrochen und auf einen Tiefststand von 3.150 US-Dollar gefallen, von dem er sich bisher nur geringfügig auf 3.180 US-Dollar erholen konnte.

Die heftige Korrektur führte dazu, dass die Marktkapitalisierung von Ethereum deutlich unter 400 Milliarden US-Dollar fiel. Das Handelsvolumen lag aufgrund des hohen Verkaufsdrucks innerhalb der letzten 24 Stunden bei über 22 Milliarden US-Dollar. Gleichzeitig ist die Marktdominanz von Ethereum weiter zurückgegangen und liegt nun nur noch bei 16,5 %. Viele Anleger sind überrascht, dass auf die eigentlich positive Entwicklung der Genehmigung des Spot Ethereum ETFs eine Korrektur folgt.

- Ethereum

(ETH) - Preis

$2,950.90

- Marktkapitalisierung

$356.53 B

Betrachtet man die Situation genauer, so fallen mehrere mögliche Gründe dafür ins Auge. Zum einen verlief es für Bitcoin unmittelbar nach der Genehmigung des Bitcoin ETFs ähnlich. Nachdem Bitcoin im Vorfeld eine starke Rallye verzeichnet hatte, korrigierte er unmittelbar nach der Einführung des Spot Bitcoin ETFs ebenfalls um circa 10 % und erlebte dann erst einige Wochen später eine erneute große Rallye.

Solch ein Kursverhalten kann darauf zurückgeführt werden, dass ein Ereignis wie die Genehmigung von Spot-ETFs dem gesamten Markt bekannt ist und daher von den meisten Marktteilnehmern bereits im Vorfeld eingepreist wird. Der Preis erfährt also schon vor dem Ereignis eine positive Rallye. Sobald das entsprechende Ereignis, in diesem Fall die Genehmigung der Ethereum Spot ETFs, eintritt, fehlt vielen Anlegern das nächste positive Narrativ. Viele wollen zu diesem Zeitpunkt einfach nur Gewinne realisieren, ohne dabei die langfristige potenzielle Wertsteigerung von Ethereum zu berücksichtigen.

Ein solches Ereignis wird „Buy the Rumor, Sell the News“ genannt und ist im Kryptomarkt ein wiederkehrendes Phänomen. Geht man davon aus, dass es dieses Mal ähnlich ablaufen könnte wie bei der Genehmigung der Spot Bitcoin ETFs, könnte man erwarten, dass Ethereum nach einigen Tagen der Schwäche in den kommenden Wochen wieder in Richtung 3.500 US-Dollar steigen wird. Durch das gesteigerte Kaufinteresse, insbesondere von institutionellen Investoren durch die neuen Spot Ethereum ETFs, könnte der Kurs dann Ethereum Prognosen zufolge auch in Richtung 4.000 US-Dollar und möglicherweise in Richtung eines neuen Allzeithochs steigen. Das würde das Ethereum kaufen heute natürlich noch sinnvoll machen.

Gebührenkriege und Wettbewerb unter den ETFs

Mit der Einführung der Ethereum ETFs hat auch ein Wettbewerb um die niedrigsten Managementgebühren begonnen. Verschiedene Emittenten wie Franklin Templeton, VanEck, Bitwise, 21Shares und Fidelity haben Gebührenermäßigungen eingeführt, um mehr Investoren anzulocken. Franklin Templeton bietet mit 0,19 % die günstigste Gebühr nach der Ermäßigung, gefolgt von VanEck und Bitwise mit jeweils 0,20 % und 21Shares mit 0,21 %. Fidelity, BlackRock und Grayscale (Mini Trust) liegen bei 0,25 %. Der Grayscale Ethereum Trust (ETHE) hat mit 2,50 % die höchsten Gebühren, was ihn im Wettbewerb um die niedrigsten Kosten weniger attraktiv macht.

Okay everyone. Here are the details for the #Ethereum ETFs that we expect to launch next week. We are only missing details for Proshares’s ETF. 7 of the 10 funds have fee waivers. pic.twitter.com/5v3QnHOeub

— James Seyffart (@JSeyff) July 17, 2024

Die Einführung der Ethereum ETFs markiert einen wichtigen Schritt in der Weiterentwicklung des Kryptomarkts. Trotz der anfänglichen Volatilität und der gemischten Marktreaktionen könnte der langfristige Erfolg dieser ETFs das Interesse und das Vertrauen in Ethereum weiter stärken. Die großen Investitionen von Unternehmen wie BlackRock und Grayscale zeigen das Potenzial und die Bedeutung von Ethereum als Anlageklasse.

Durch kontinuierliche Anpassungen und Strategien der ETF-Emittenten, um mehr Investoren anzulocken, könnten die Ethereum ETFs eine stabile und wachstumsstarke Zukunft vor sich haben. Das könnte auch den Weg für weitere innovative Finanzprodukte ebnen und die Integration von Kryptowährungen in den traditionellen Finanzmarkt vorantreiben.

Folgen Sie uns auf Google News