Die Entwicklungen der ETFs liegen dem Marktindex, dem Aktienindex und dem Dax zugrunde. In diesem Artikel geben wir eine Übersicht mit Exchange Traded Funds, mit denen Investoren im September einen besonderen Erfolg genießen können.

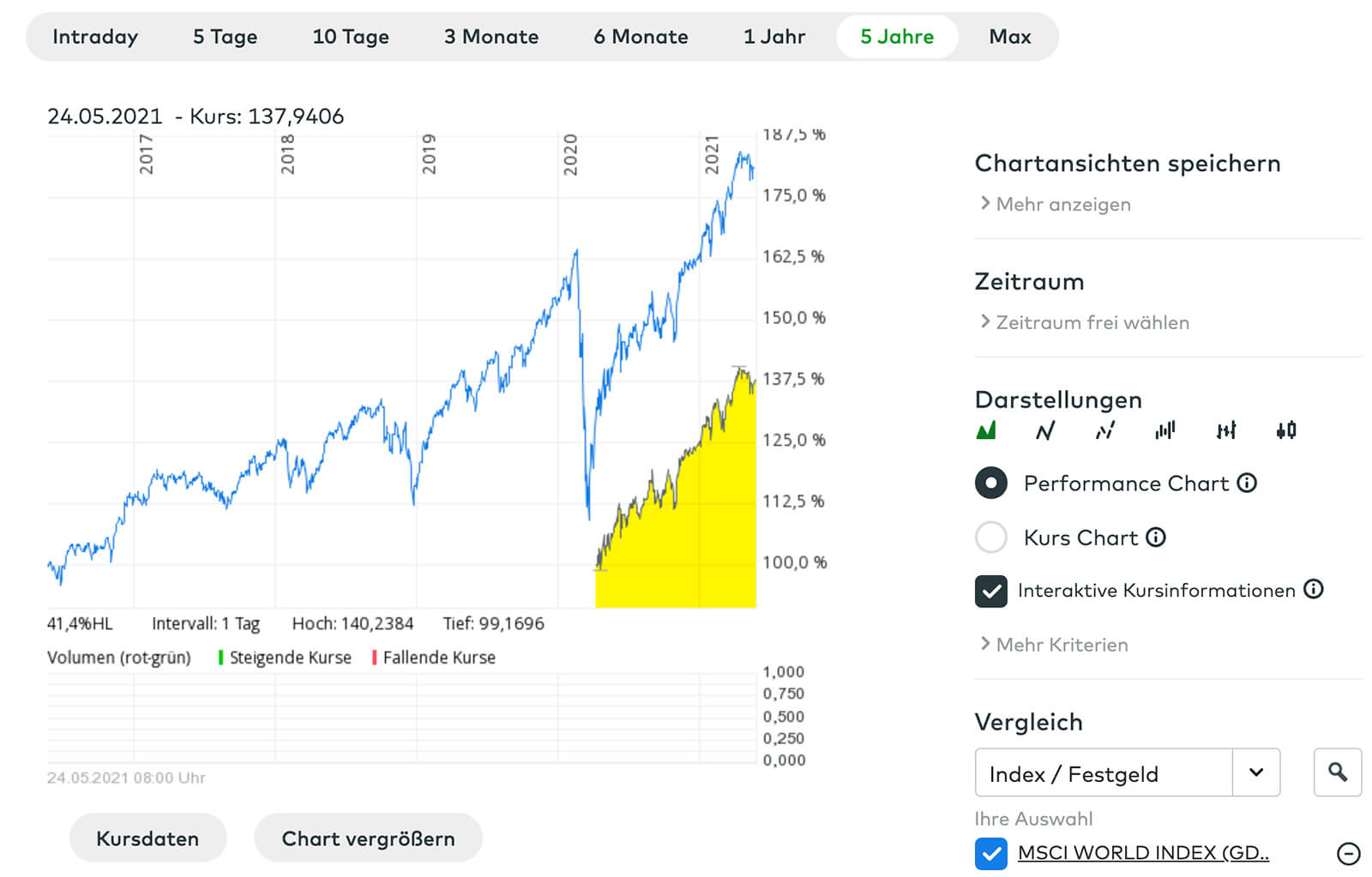

Platz 1: iShares Core MSCI World UCITS ETF USD (Acc)

Aufgelegt wurde er im September 2009 von der Gesellschaft BlackRock Asset Management Ireland Limited und trägt derzeit ein Fondsvolumen von 43 Milliarden USD. Der Fond ist VL- und Sparplan-fähig. Der KIID beträgt 0,20 %, einen Ausgabeaufschlag besitzt er nicht.

|

Replikationsmethode |

Physisch (Optimiertes Sampling) |

| Rechtliche Struktur | ETF |

| Strategie-Risiko | Long-only |

| Fondswährung | USD |

|

Währungsrisiko |

Währung nicht gesichert |

| Volatilität 1 Jahr (in EUR) | 18,04%  |

| Auflagedatum/ Handelsbeginn | 25. September 2009 |

Die ETF Charakterisierung des optimierten ETFs ist vergleichbar mit dem MSCI World Index. Die Anleger des ETS kommen zu 69,52 % aus den USA. Mit dem Fond haben Investoren Zugang zu etwa 1.700 Unternehmen, die sich auch 20 Ländern der Welt zusammentun.

Der Fond investiert in Portfolio von Aktienwerten, die den Wertpapieren des MSCI World Index entsprechen.

Platz 2: Lyxor MSCI World (LUX) UCITS ETF I D

Der Lyxor MSCI World (LUX) UCITS ETF I D hat derzeit einen Kurs von 73,52 USD. Innerhalb von 24 Stunden verschrieb der ETF ein Minus von -3,80 %. Das 3-Jahres-Hoch liegt bei 91,54 USD. Der Marktindex liegt heute bei 70,13 %.

Der im Jahr 2008 von der Amundi Luxemburg S.A gegründete ETF wird mit USD gehandelt und besitzt derzeit ein Fondsvolumen von über 3 Milliarden USD. Der Indexfonds ist VL- und Sparplan-fähig und die laufenden Kosten liegen bei 0,20 %. Einen Ausgabeaufschlag besitzt der ETF nicht, der All-in-Fee Beitrag, beträgt ebenfalls 0,20 %.

|

Replikationsmethode |

Synthetisch (Unfunded Swap) |

| Rechtliche Struktur | ETF |

| Strategie-Risiko | Long-only |

| Fondswährung | USD |

|

Währungsrisiko |

Währung nicht gesichert |

| Volatilität 1 Jahr (in EUR) | 17,33%  |

| Auflagedatum/ Handelsbeginn | 27. November 2008 |

Ähnlich wie beim erstplatzierten Fond, stammen 68,56 % der Anleger aus den USA. Der Fond hat das Ziel, einen Ertrag aus den Wertentwicklungen des MSCI Return Net World Index zu schaffen. Investiert wird in übertragbare Wertpapiere.

Der Swap-basierte ETF hält sich bei seiner Charakterisierung ebenfalls an den MSCI World Index.

Platz 3: Xtrackers MSCI World Swap UCITS ETF 1 C

Der Kurs des Xtrackers MSCI World Swap UCITS ETF 1 C ETFs lag am 13. September bei 78,93 USD. In 24 Stunden musste er ein Minus von 3,80 % verschreiben. Das 3-Jahres-Hoch des ETFs liegt bei 96,75 USD.

Der Schwerpunkt des ETFs ist der Aktienfonds All Cap. Die Ausschüttungsart ist thesaurierend und erfolgt jährlich. Der im Jahr 2006 von DWS Investment S.A. gegründete Fond, besitzt ein Fondvolumen von über 3 Milliarden USD. Der Marktindex liegt bei 69,55 %.

Er ist VL-und Sparplan-fähig. Die laufenden Kosten betragen laut KIID 0,45 %. Die Managementgebühren belaufen sich auf 0,30 %. Ein Ausgabeaufschlag ist nicht integriert. Der Fond spiegelt die Werteentwicklung des Basiswertes, des MSCI Total Return Net World Index wider. Investiert wird überwiegend in übertragbare Werte und derivative Techniken.

Platz 4: Lyxor MSCI World UCITS ETF – Dist

Das Fondvolumen des im Jahr 2022 von Amundi Asset Management gegründeten ETF liegt bei über 5 Milliarden Euro. Die Ausschüttungen der Renditen erfolgen halbjährig. Der ETF ist VL- und Sparplanfähig. Die KIID- und All-in-Fee-Kosten betragen 0,30 %. Einen Ausgabeaufschlag gibt es nicht.

Der Swap-basierte ETF bildet die Entwicklungen der Unternehmen mit mittleren und hohen Marktkapitalisierungen ab. Der Fond soll den Referenzindex des MSCI World TRN so genau wie möglich abbilden.

Platz 5: Invesco Energy S&P US Select Sector UCITS ETF Acc

Der Kurs des Invesco Energy S&P US Select Sector UCITS ETFs lag am 13. September bei 506,49 USD. Innerhalb 24 Stunden ergab sich ein Minus von 2,55 %. Das 3-Jahres-Hoch liegt bei 579,97 USD.

Der in USD gehandelte Fond besitzt ein Fondsvolumen von über 79 Millionen USD. Gegründet wurde er von der Gesellschaft Invesco Investment Management Limited in Irland. Der ETF ist nicht VL- oder Sparplan-fähig.

Die ETF-Struktur ist Swap-basiert und unterliegt des Sektorindizes. Ein Vergleichindex ist der S&P Select Sector Capped. Die laufenden Kosten betragen laut KIID 0,14 %. Der All-in-Fee Wert liegt ebenfalls bei 0,14 % und der Ausgabeaufschlag beträgt 6,00 %.

Der Fonds wird zu 99,40 % in den USA gehandelt, er zielt darauf ab, die Werte des S&P Select Capped 20 % Energy Total Return (Net) Index abzubilden, dafür wird in börsennotierte Aktien investiert.

Platz 6: iShares NASDAQ 100 UCITS ETF B

Der Wert des iShares NASDAQ 100 UCITS ETF B ETFs lag am 13. September bei 681,75 USD. Zum Vortag macht das ein Minus von 5,86 %. Das 3-Jahres-Hoch liegt bei 936,06 USD. Der im Jahr 2010 von BlackRock Asset Management Ireland limited gegründete Fonds besitzt derzeit ein Fondvolumen von über 7 Milliarden USD.

Der Fonds ist Sparplan – jedoch nicht VL-fähig. Die Ausschüttungsart ist thesaurierend und erfolgt jährlich. Der Ausgabeaufschlag liegt bei 3,00 %, der All-in-Fee Beitrag bei 0,17 % und die laufenden Kosten nach KIID bei 0,33 %.

Der Fond ist voll replizierend und unterliegt dem Länderindiz. Gehandelt wird er zu 98,40 % in den USA. Es wird in Aktienwerte investiert, aus denen sich der Index zusammensetzt. Der Index misst die Entwicklungen der Werte, der 100 größten US- und internationalen Unternehmen, welche an der NASDAQ Stock Exchange notiert sind.

Folgen Sie uns auf Google News