Die Beliebtheit an Kryptowährung nimmt von Tag zu Tag enorm zu. Kein Wunder entstehen immer wieder neue Coins und Investitionsmöglichkeiten in diesem Segment. Einen ganz starken Aufschwung bekommt die Kategorie dezentrale Finanzmärkte.

Die Beliebtheit an Kryptowährung nimmt von Tag zu Tag enorm zu. Kein Wunder entstehen immer wieder neue Coins und Investitionsmöglichkeiten in diesem Segment. Einen ganz starken Aufschwung bekommt die Kategorie dezentrale Finanzmärkte.

Bisher galten konservative Banken immer als Anlaufstelle Nummer 1, wenn es darum ging Kredite zu bekommen, sein Geld anzulegen und einfach ein Konto als Zahlungsmöglichkeit zu besitzen.

Hierbei gibt es immer eine zentrale Institution, die die Verwaltung und Entscheidungskraft trägt. Ganz anders sind dezentrale Finanzmärkte oder dezentrale Exchanges (DEX) aufgebaut. Hierbei entscheiden Smart Contracts voll automatisiert inwiefern Transaktionen ablaufen.

Das jeweilige dezentrale Finanznetzwerk besteht zumeist aus vielen Token Providern, die ihre Liquidität bereitstellen, um so die Plattform zu unterstützen. Man spricht hierbei von dem sogenannten Liquidity Mining. Wir möchten eine einfache Liquidity Mining Erklärung bereitstellen, auf Liquidity Mining Anbieter & Vergleich eingehen, sowie die Liquidity Mining Risiken aber auch Vorteile darstellen.

Warum Sie uns vertrauen können

Mit einem Team von Experten aus der Finanz- und Kryptowelt zeichnen sich unsere Beiträge durch umfassendes Fachwissen und Leidenschaft für die Materie aus. Dadurch ermöglichen wir Ihnen authentische und faktenbasierte Einblicke in diesen sonst so komplexen Bereich. Kritische Bewertungen, detaillierte Anleitungen und verifizierte Informationen unterscheiden uns von vielen anderen Plattformen. Wir stellen Ihnen zuverlässige Informationen zur Verfügung, damit Sie wohlüberlegte Entscheidungen am Krypto- und Finanzmarkt treffen können.

- Kryptoszene.de gibt es seit 2018

- Über 7.800 News

- Über 2.100 Ratgeber Artikel

- Eine der bekanntesten deutschen Krypto Seiten

Inhaltsverzeichnis

- Liquidity Mining Erklärung – Was ist Liquidity Mining?

- Wie funktioniert Liquidity Mining?

- Liquidity Mining Steuern – Tipps zur Besteuerung beim Liquidity Mining

- Bekannte Defi Plattformen für Liquidity Mining

- Chancen und Risiken beim Liquidity Mining

- Liquidity Mining vs. Staking

- Lohnt sich Defi Liquidity Mining?

- Liquidity Mining Rechner

- Fazit zu Liquidity Mining

- FAQs zum Defi Liquidity Mining

Liquidity Mining Erklärung – Was ist Liquidity Mining?

Dezentrale Plattformen erfreuen sich immer größer werdenden Beliebtheit unter Investoren.

Um eine dezentrale Plattform DeFi zu schaffen benötigt es ausreichende Liquidität, die von jeder Person bereitgestellt werden kann. Die Bereitstellung

des eigenen Kapitals auf der dezentralen Plattform generiert im Gegenzug passives Einkommen. Dieses passive Einkommen wird durch Trades und den dabei anfallende Transaktionsgebühren auf der DEX generiert.

Meistens werden für das Liquidity Mining Handelspaare hinterlegt, die aus zwei verschiedenen Kryptowährungen bestehen und den Liquiditätspool füllen.

In einigen Fällen kann es dazu kommen, dass mit einer Bereitstellung eines Handelspaares ein entsprechender Token an die Bereitssteller ausgegeben wird. Dieser Token dient dann als Nachweis für die Bereitstellung seines Kapitals und kann ganz nebenbei noch an Wert gewinnen, wenn die dezentrale Plattform bzw. deren Kurs an sich steigt.

Was ist ein unbeständiger Verlust im Zusammenhang mit Liquidity Mining?

Wenn wir für Liquidity Mining eine Erklärung bereitstellen, darf auch der Begriff des unbeständigen Verlusts nicht fehlen. Wenn ein Market Maker, also ein Investor, sein Kapital dem Liquiditätspool in Form von Handelspaaren zweier Kryptowährungen bereitstellt, kann es zu einem unbeständigen Verlust kommen.

Die bereitgestellten Kryptowährungen unterliegen natürlich der Volatilität des Kryptomarkts und so können bei Kursverlusten auch Verluste der Handelspaare im Vergleich zum Einzahlungszeitpunkt entstehen.

Will der Market Maker sein bereitgestelltes Handelspaar aus dem Pool holen, und es kam zuvor zu negativen Kursverläufen der eingesetzten Kryptowährung, wird er zum Zeitpunkt der Auszahlung weniger Menge/Wert des Assets besitzen als zum Zeitpunkt der Bereitstellung. Weniger anfällig für unbeständige Verluste sind sogenannte Stablecoin-Pools.

Wie funktioniert Liquidity Mining?

Die Belohnung für die Bereitstellung stellen Gebühren dar, die meisten in ETH ausgeschüttet werden, da die meisten Token ERC-20-Token sind, das heißt sie basieren auf der Ethereum Blockchain. Des Weiteren können Governance Token, eine Gruppierung der Utility Token ausgegeben werden.

Sie beinhalten Stimmrechte, die an die Market Maker abgegeben werden. Somit können die Investoren auf die Protokoll-Entwicklung Einfluss nehmen.

Die Idee hinter Liquidity Mining ist, den Handel mit Kryptowährung attraktiver, effizienter und demokratischer zu gestalten. Denn nur mit ausreichender Liquidität kann für einen durchgehenden und reibungslosen Handel auf den Plattformen gesorgt werden.

Spricht man von Liquidity Mining Crypto, wird oftmals auch der Begriff Yield Farming fallen. Doch was unterscheidet die beiden Begriffe voneinander, wenn sie synonym benutzt werden?

Unterschiede zu Yield Farming

Man kann den Ertrag hierbei zum einen durch die entstehenden Gebühren der Transaktionen erlangen, zum anderen erhält man weitere Token, die sich auf anderen Defi-Plattformen einsetzten lassen und hiebei wieder Einkommen generiert wird.

Oftmals wird Yield Farming und Liquidity Mining gleichgesetzt. Eine Abgrenzung ist nicht ganz deutlich zu definieren. Wenn man also über Liquidity Mining Vergleich nachdenkt, kommt bei vielen der Begriff Yield Farming ins Spiel.

Manche behaupten auch, dass Yield Farming lediglich das Bereitstellen der Liquidität ist, also das zuvor beschriebene Liquidity Mining.

Liquidity Mining Steuern – Tipps zur Besteuerung beim Liquidity Mining

Nicht außer Acht zu lassen sind die Liquidity Mining Steuern bzw. Steuern in im Zusammenhang damit anfallen. Steuerrechtlich gibt es drei Zeitpunkte, die relevant sind für die Besteuerung von Liquidity Mining.

Bereitstellung des Token

Die Gewinne hieraus sind auf jeden Fall zu versteuern, wenn die Handelspaare nicht mindestens ein Jahr gehalten wurden. Hier spricht man auch von der sogenannten Nichteinhaltung der Spekulationsfrist.

Gewinnausschüttung / Ertrag

Die Einkünfte durch die Bereitstellung können als eine Art Zins verstanden werden, gelten daher als Kapitalertrag und unterliegen damit der Kapitalertragsteuer.

Entnahme aus dem Pool

Es gilt also verschiedene Zeitpunkte im Zusammenhang mit Liquidity Mining Steuern zu betrachten und zu berücksichtigen.

Da es ein neues Feature ist, sollten tatsächlich Recherchen nach Steuerberatern, die up-to-date sind, angestellt werden.

Bekannte Defi Plattformen für Liquidity Mining

Wir stellen nachfolgend fünf Defi Mining Plattformen dar, die Sie auf jeden Fall kennen sollten. Es gibt diverse Unterschiede der Liquidity Mining Anbieter, die es zu kennen gilt.

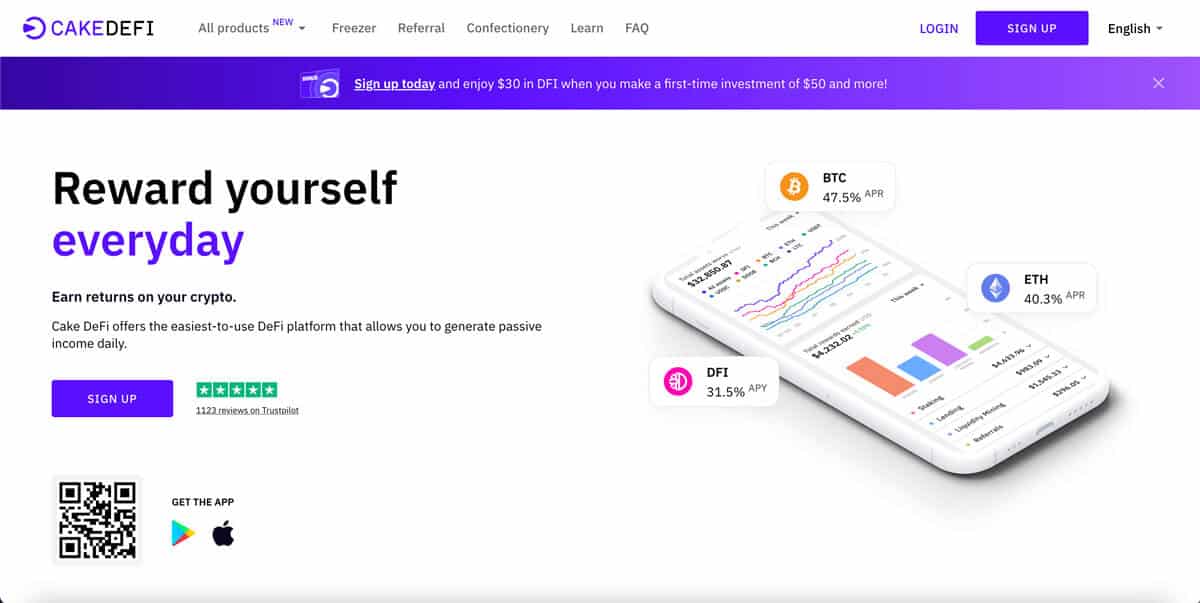

Cake Defi

Die dezentrale Finanzplattform Cake Defi ist wohl eine der bekanntesten Plattformen in diesem Segment. Hier kann man schon zahlreiche namhafte Kryptowährungen, aber auch dezentralisierte Assets wie Tesla mit seinem Kapital unterstützen und somit Liquidity Mining betreiben.

Cake Defi bietet aber nicht nur Liquidity Mining an. Weitere passive Einkommensquellen können über Landing oder Staking verdient werden.

Der Zinssatz bei Lending beträgt laut Cake Defi bis zu 6,5% pro Jahr. Bei Liquidity Mining beträgt der maximale Zinssatz erstaunliche 89,42% pro Jahr. Bei Staking sind es immerhin 32,6% pro Jahr.

Die Volatilität wird bei Lending und Staking als niedrig betrachtet. Bei Liquidity Mining dagegen als hoch, womit hier auch enorme Verluste einhergehen können. Bereits nach 24 Stunden nach der Bereitstellung eines Handelspaares erhalten Market Maker ihre ersten Belohnungen. Anschließend wird immer nach 12 vergangenen Stunden ausgeschüttet.

Die Bereitstellung, sowie die Entnahme der Handelspaare ist ohne Transaktionskosten oder Gebühren verbunden. Die Belohnungen werden direkt im Cake Wallet gutgeschrieben. Auf alle Gewinne oder Belohnungen behält sich die Plattform Cake 15%.

Die Cake Defi Plattform zählt bereits jetzt schon über 100.000 Kunden. Sie steht für Benutzerfreundlichkeit, was sich im Angebot der handelbaren Coins widerspiegelt. Zudem gibt es sowohl eine Desktop-Anwendung als auch eine App für mobile Endgeräte, um sein Portfolio zu verwalten.

| Gegründet | 2019 als Cake Pte.Ltd. in Singapur |

| Firmensitz | Singapur |

| Reguliert | Ja, nach der Regulatorik in Singapur (MAS) |

| Anzahl User | >500.000 (2022) |

| Rendite | 5,5%-70% möglich |

| Mindestanlage | Keine Mindestanlage nötig |

Crypto.com

Crypto.com ist eine dezentrale Exchange (DEX) für Kryptowährung. Crypto.com brachte zudem einen eigenen Coin raus namens CRO.

Auf der Plattform kann Lending und Staking problems durchgeführt werden. Die Funktion des Liquidity Mining kann derzeit nur eingeschränkt verwendet werden, nämlich im Zusammenhang mit dem “Supercharger-Programm”.

Weiterhin können über die Plattform auch die beliebten non-fungible Token (NFT) erworben und gehandelt werden, was sich bereits nach kurzer Zeit zu einem echten Hype entwickelt hat und durchaus viel Potential in sich trägt.

Für große Investoren ab 6-stelligen Beträgen gibt das das sogenannte OTC Programm. Hierbei werden für den Investor individuelle außer-marktliche Gebühren aufgestellt, die oftmals eine Vergünstigung darstellen.

Crypto.com bietet mit dem Lending einen Sofortkredit an. Dafür müssen bestimmte Kryptowährungen hinterlegt werden. Wird zusätzlich der eigene Coin CRO gestaked verringert sich der Zinssatz. Die Kredite sind flexibel innerhalb von 12 Monaten zurückzuzahlen. Weiterhin gibt es die Option Spot & Margin. Hierbei können Handelspaare mit bis zu 10-facher Hebelwirkung erworben werden.

Auch Empfehlungen an Freunde lohnen sich mit bis zu 2000 $ Prämie.

Die crypto.com Plattform ist ein Allrounder und macht es Investoren einfach bei ihnen zu bleiben. Sie bieten zusätzlich eine Debit-Kredit-Karte mit dem Finanzdienstleister Visa zusammen. Hierbei gibt es je nach anzahl der gestakten CROs Cashback bis zu 8%.

| Sitz | Singapur |

| Gründung | Juni 2016 |

| Mobile App | ja |

| Kryptowährungen | >250 |

| Gebühren | ab 0,1% Handelsgebühr |

| Nutzer | >10 Mio. |

| Staking Rendite | bis zu 14,5% |

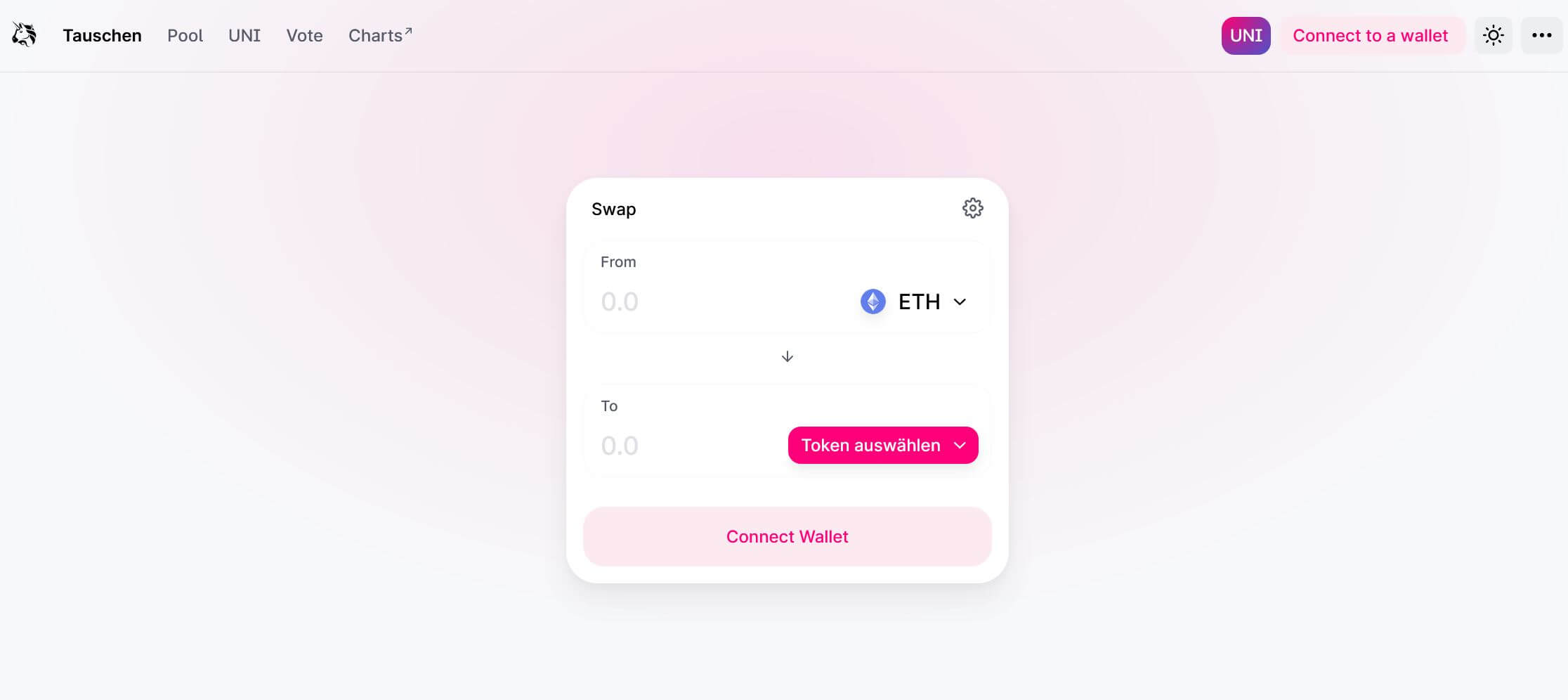

Uniswap

Uniswap ist ebenfalls eine dezentrale Handelsplattform, die auf Basis der Ethereum Blockchain aufgebaut ist. Auf der Plattform sind Token-Swaps möglich – dabei können Investoren Ethereum Token tauschen. Hierbei entsteht ein Nachteil für viele Anleger, denn die Handelsplattform unterstützt nur Ether oder ERC-20 Token, also kein BTC oder nicht-Ethereum-basierte Kryptos.

Des Weiteren gibt es bei Uniswap die Möglichkeit an Liquidity Mining teilzunehmen und so sein Kapital in einen Pool zu geben und daraus zu profitieren. Die dezentrale Plattform hat natürlich ihren eigenen Coin den UNI Token.

Bei Uniswap wird der Preis eines Token aus der zur verfügbaren Liquidität bestimmt. Der Vorteil: schnellere Swaps. Der UNI Token stellt im Prinzip ein Governance Token dar. Mit diesem kann Einfluss auf das Uniswap Protokoll und dessen Ökosystem genommen werden.

Das Uniswap Protokoll liegt derzeit bereits in 3 Versionen vor – V1, V2 und V3. Die ersten beiden Versionen sind Open Source. Die Version 3 ist ebenfalls Open Source aber mit Modifikationen. Das Protokoll ist auf nicht veränderbaren Smart Contracts aufgebaut.

Dadurch, dass das Protokoll Open Source ist, bietet Uniswap ein Bounty von bis 500.000 US Dollar an, wenn ein Bug gefunden wird, also eine Schwachstelle oder fehlerhafte Implementierung des Codes. Mit dem Absuchen nach Fehlern wird ein qualitativ hochwertiges Protokoll geschaffen.

| Gründung | November 2018 |

| Hauptsitz | New York |

| Reguliert | US-Aufsichtsbehörde SEC |

| Gründer | Hayden Adams |

| Größe | Nach Handelsvolumen größte DEX |

| Token | basierend auf Ethereum-Blockchain |

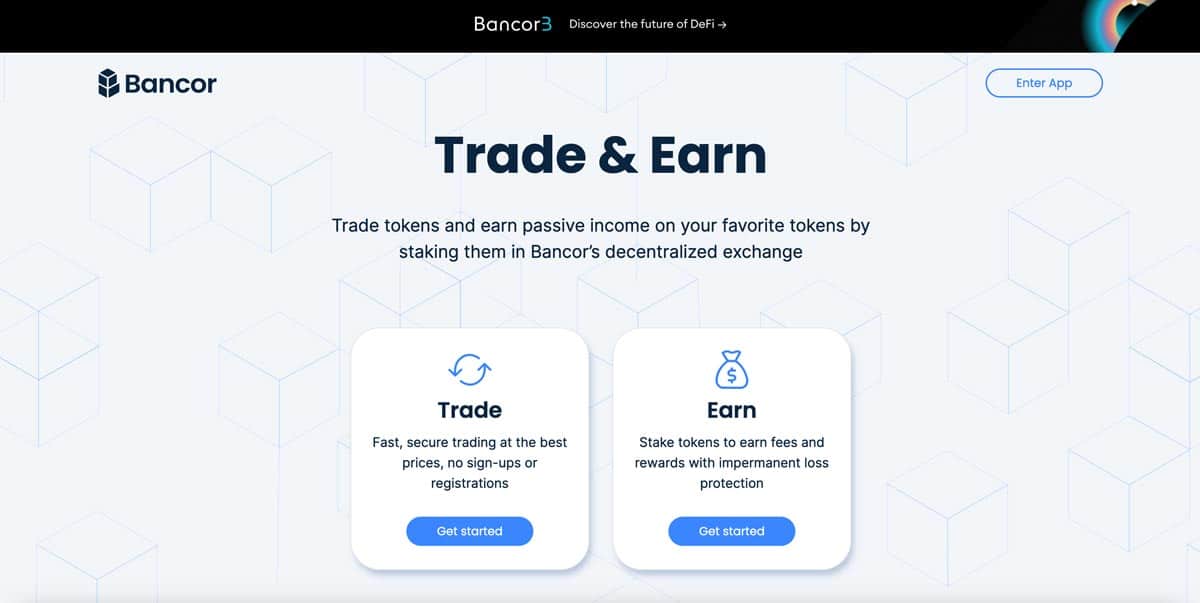

Bancor

Bancor stellt eine dezentrale Exchange (DEX) dar, auf der einfach und ohne Mittelsmänner Token umgetauscht bzw. konvertiert werden können. Das Protokoll ist bereits in 2 unterschiedlichen Versionen am Markt, wobei derzeit die dritte Version in der Entwicklung und kurz vor der Veröffentlichung ist.

Mit Bancor kann man beispielsweise ganz einfach seine ETH Coins in einen beliebigen Coin seiner Wahl tauschen. Bancor hat ebenfalls wie Uniswap einen eigenen Coin entwickelt – den Bancor Network Token (BNT).

Des Weiteren gibt es die Möglichkeit des Stakings. Somit können Investoren den BNT staken und passives Einkommen erzielen. Ähnlich wie bei anderen Protokollen, bietet Bancor Usern die Möglichkeit über bestimmt Entscheidungen zu voten und somit die Zukunft von Bancor mitzugestalten. Um einen Platz in der Bancor DAO zu bekommen, müssen Inhaber den Token in einen Pool hinein geben, um so Liquidität zu generieren. Im Gegenzug erhalten die Staker dann Gewinne aus den Transaktionskosten.

Der Liquidity Mining Anbieter hat herausragende Features für seine Kunden entworfen. Anstatt ein Handelspaar zu gleichen Teilen in einen Liquidity Pool zu geben, benötigt man bei dem Defi Mining bei Bancor lediglich einen Token, der in den Pool hineingegeben werden muss. So ist man besser vor unbeständigem Verlust geschützt und macht laut Bancor trotzdem noch Renditen bis zu 40% pro Jahr.

| Gründung | 2016 |

| Gründer | Guy Benartzi, Galia Benartzi und Eyal Hertzog |

| Hauptsitz | Schweiz mit R&D in Israel |

| eigener Coin | ja, BNT |

| Marktrang | #111 |

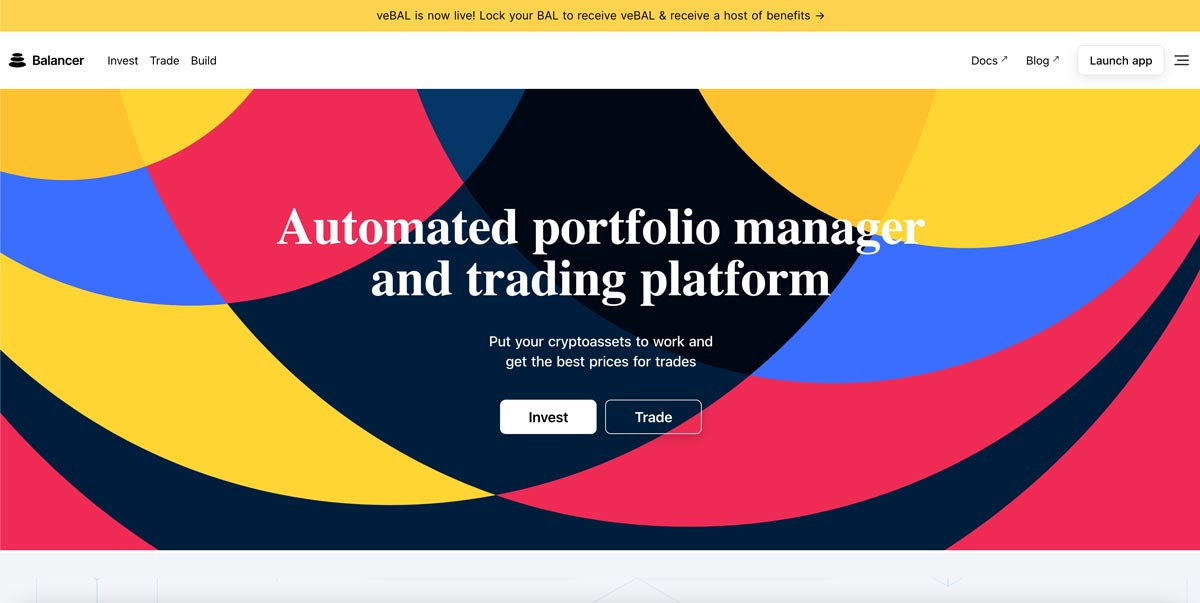

Balancer

Das Unternehmen hinter Balancer ist Balancer Labs und rief die DEX 2019 ins Leben. Bei Balancer handelt es sich nicht um ein Lending-Protokoll, sondern um eine dezentrale Börse oder auch dezentrale Exchange (DEX) genannt. Balancer wird wie Bancor ebenfalls als Automated Market Maker (AMM) bezeichnet. Durch Smart Contracts und die Bereitstellung von Liquidität durch User wird ein automatisiertes System geschaffen. Durch die Entlohnung der Liquiditäts-Geber gibt es daher eine win-win-Situation.

Balancer hat selbstverständlich auch einen gleichnamigen Token geprägt – den BAL Token. Dabei gewinnt oder verliert der Token nicht an Wert wie etwa bei Security Token sondern stellt einen Governance Token dar, der dem User Mitbestimmungsrechte zuspricht, um so die Zukunft der Plattform mitbestimmen zu können.

Die Besonderheit bei Balancer ist, dass User ihren eigenen Liquidity Pool kreieren können und nicht wie bei Uniswap bereits ein festes Portfolio besteht. Dabei können bis zu 8 ERC-20 Token miteinander kombiniert werden. Weiterhin können selbst die Gebühren und die Gewichtung der einzelnen Kryptowährung festgelegt werden.

Um bei Balancer handeln, swapen oder Liquidity Mining betreiben zu können, benötigen Investoren ein Wallet, das für ethereum-basierte Token verwendet werden kann. Ein solches ist beispielsweise bei MetaMask zu finden.

Der Vorteil bei Balancer und anderen AMM sind die enorm schnellen Transaktionsgeschwindigkeiten und geringen Kosten, da keine Zwischenhändler bezahlt werden müssen und alles peer-to-peer gehandelt wird.

| Gründung | 2019 |

| Gründer | Fernando Martinelli, Mike McDonald |

| eigener Coin | ja, BAL |

| Handel | über beispielsweise MetaMask Wallet |

| Marktrang Coin | #358 |

| Liquidity Pools | bis zu 8 Assets in einem Pool |

| Erstellung Pools | private Erstellung möglich |

Chancen und Risiken beim Liquidity Mining

Mit dem Defi Mining entstehen Governance Token, die den Market Makern ausgegeben werden. Die Governance Token können dann benutzt werden, um Einfluss auf die Entwicklung des Projektes zu nehmen.

Investoren bekommen also nicht nur Rendite, sondern auch Mitbestimmungsrechte. Die Risiken liegen ebenfalls auf der Hand. Immer wieder hört man von Hacker-Angriffen auf die Smart Contract Plattformen. So sind die investierten Handelspaare vor dem Diebstahl nicht gänzlich geschützt, auch wenn es enorme Zeit und Rechenaufwand bedeutet, in den Abläufen der Blockchain schädliche Änderungen vorzunehmen.

Da der Kryptomarkt an sich ein sehr volatiles Geschäft ist und oftmals auch mit Hypes verbunden ist, könnten Investitionen heute noch gut sein und morgen schon enormes Kapital verschlingen. Das Risiko von Kursabstürzen sollte durchaus bedacht werden.

Wir haben die Vor- und Nachteile von Liquidity Mining nachfolgend aufgestellt:

Liquidity Mining vs. Staking

Anders als bei PoW-Mechanismen, wie etwa Bitcoin, wird hier keine enorme Rechenleistung gebraucht, um ein Krypto-Rätsel zur Schaffung neuer Blöcke zu lösen.

Viele Börsen wie Coinbase, Binance oder Kraken bieten das Staking an. Dabei unterscheiden sich zum Teil auch die Haltezeiten. Es kann schon mal vorkommen, dass ein anbieter die Coins 30 Tage im Staking-Prozess einbehält. In dieser Zeit können die ausgeliehenen Coins nicht auf das eigene Konto zurückgeholt werden – bringt aber in den meisten Fällen auch mehr Rendite.

Zusammengefasst wird also das Staking betrieben, um sparsamer neue Blöcke der Blockchain einer PoS-Währung fortzuschreiben. Im Gegenzug erhalten Validatoren eine Entlohnung für das Bereitstellen der Coins. Hingegen wird beim Liquidity Mining der generelle Pool für den Handel mit Assets befüllt und dabei der Bereitsteller durch Handelsgebühren bzw. Transaktionskosten anteilig entlohnt.

Lohnt sich Defi Liquidity Mining?

Es ist die eine Sache Kryptowährung kaufen und von einem möglichen Kursanstieg der Währung zu profitieren, aber wie genial ist es, zusätzlich noch mehr Rendite einfahren zu können, indem die Kryptowährung einem Liquidity Pool zur Verfügung gestellt wird.

Erstens bedeutet das doppeltes passives Einkommen und zweitens sogar Mitbestimmungsrechte einer Krypto-Plattform durch den Erhalt der Governance Token.

Natürlich muss man sich durch die Liquidity Mining Anbieter klicken und den besten für sich finden. Aber wir denken Liquidity Mining Erfahrung zu sammeln kann nicht schaden und wer weiß, vielleicht öffnen sich dadurch neue Möglichkeiten oder Perspektiven in Zukunft.

Wir sind davon fest überzeugt, dass jeder der sich aktiv mit passivem Einkommen aus Krypto beschäftigt, sich auch mit Liquidity Mining und dessen Möglichkeiten befassen sollte.

Liquidity Mining Rechner

Diese Tools bieten die Möglichkeit, Einstandspreise, erwartete Kursanstiege, die Dauer der Anlage und vieles mehr einzugeben. Im Ergebnis erhalten Interessierte mit dem Liquidity Mining Rechner ihre Übersicht über die zu erwartende Rendite.

Natürlich hat dies mit viel Spekulation zu tun und man muss schon ganz genau wissen was man eingibt und ob dies auch realistische Zahlen sind. Nichtsdestotrotz gibt es derzeit schon zahlreiche Anbieter solcher Liquidity Mining Rechner. Wir halten diese Tools hilfreich für eine bessere Übersicht und Kalkulation, auf welche gerne zurückgegriffen werden kann.

Fazit zu Liquidity Mining

In diesem Artikel haben wir viel über Liquidity Mining bzw. Defi Liquidity Mining ausgeführt. Unser Fazit ist im letzten Abschnitt bereits deutlich geworden.

Durch den einfachen Zugang der Liquidity Mining Anbieter lassen sich die ersten Liquidity Mining Erfahrungen sammeln. Möchte man anschließend einen Schritt weiter gehen und das ganze selbst verwalten, kann auch Uniswap oder Cake Defi zurückgegriffen werden.

Hier winken Renditen bis zu knapp 90% jährlich, was keine konservative Bank mit einem verzinsten Sparkonto jemals schaffen könnte. Das Kryptozeitalter bietet ständig neue Entwicklungen, die man natürlich kritischen betrachten sollte, dennoch ergeben sich durch Yield Farming, Staking oder Liquidity Mining gute Möglichkeiten zu ordentlicher Rendite.

Wenn man sich im Vergleich Liquidity Mining vs Staking befindet, so kann das Staking durchaus für Anfänger genutzt werden, da hier keine Handelspaare benötigt werden, um Rendite zu erwirtschaften. Dementsprechend ist dies etwas “benutzerfreundlicher” und einfacher in der Handhabe.

FAQs zum Defi Liquidity Mining

Was ist Liquidity Mining?

Hinter Liquidity Mining verbirgt sich eine Möglichkeit zur Erzeugung passiven Einkommens, durch das Bereitstellen eines Krypto-Handelspaares auf einer dezentralen Exchange (DEX). Durch die Bereitstellung dieser Liquidität erhält der Market Maker einen Anteil der Transaktionsgebühren als Rendite.

Wie funktionieren Liquidity Pools?

Liquidity Pools werden durch das Bereitstellen von Handelspaaren aufgebaut. Die bereitgestellten Assets können dann dem gesamten Markt für den Handel zugänglich gemacht werden.

Was ist ein Liquidity Token?

Ein Liquidity Token erhält der Market Maker im Gegenzug zur Bereitstellung seiner Handelspaare und erhält damit in den meisten Fällen Mitbestimmungsrechte am jeweiligen Protokoll. Liquidity Token werden somit auch Governance Token genannt.

Was sind Yield Farms?

Yield Farms stellen dezentrale Handelsplätze dar, die einen Ertrag, der durch Transaktionen der Exchange entstanden ist, als Belohnung für das Bereitstellen der Handelspaare dem Bereitsteller zahlen.