Ein Krypto Börsen Vergleich ist entscheidend, um die beste Plattform für den Kauf und Handel mit Kryptowährungen zu finden. Doch welche Bitcoin Börse bietet niedrige Gebühren, hohe Sicherheit und eine große Auswahl an Coins? Kryptoszene.de hat die führenden Krypto Trading Plattformen getestet und zeigt, worauf es wirklich ankommt.

Inhaltsverzeichnis

- Krypto Börsen Topliste im September 2025

- Welche Kryptobörsen sind die besten? Test & Vergleich

- Wie eröffne ich ein Konto bei einer Krypto Börse?

- Was ist eine Krypto Börse genau? – Unsere Erklärung

- Was ist die beste anonyme Krypto Börse?

- Was macht eine gute Bitcoin Börse aus?

- Welche Kosten und Gebühren fallen an?

- Die besten Bitcoin Börsen: Welche Zahlungsmethoden gibt es?

- Welche Steuern fallen beim Handel von Kryptowährungen an?

- Fazit, Bewertung & Empfehlung

- FAQs

Krypto Börsen Topliste im September 2025

13

Zahlungsmöglichkeiten

Funktionen

Nutzerfreundlichkeit

Unterstützung

Gebühren

Sicherheit

Auswahl Coins

Bewertung

- Unterstützt eine Vielzahl von Blockchain-Netzwerken

- Erfordert keine KYC-Verifizierung

- Zwei-Faktor-Authentifizierung und Fingerabdruck-ID für mehr Sicherheit

- Großzügiger Bonus - bis zu 1.000 USDT

- Niedrige, oder sogar keine Gebühren

- Große und beliebte Social Media Präsenz

- Viele Kryptos zur Auswahl

- Hohe Sicherheit

- Integrierte Trading Tools

Krypto-Assets sind hochvolatile, unregulierte Investmentprodukte. Kein EU-Investorenschutz.

- Einfaches Copy Trading für Anfänger

- Vielfältige Handelsoptionen inkl. Bots & Futures

- Hohe Sicherheit mit $424 Mio. Schutzfonds

- Niedrige Gebühren

- Algorithmischer Handel verfügbar

- Sehr gute Charts

71% der Privatanleger verlieren Geld beim CFD-Handel. Besuchen Sie skilling.com für den vollständigen Haftungsausschluss.

- Vollständig regulierter CFD Broker

- Zahlreiche Auszeichnungen

- Libertex Erfahrungen seit mehr als zwanzig Jahren

85% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

- Gute Auswahl an Kryptowährungen

- Reguliert durch CBI und MiFID in Europa

- Keine Provisionen und niedrige Spreads

72% der Privatanleger-Konten verlieren Geld beim Trading von CFDs mit diesem Anbieter. Sie sollten erwägen, ob Sie verstehen, wie CFDs funktionieren und ob Sie sich das hohe Risiko leisten können, ihr Geld zu verlieren.

- Krypto-Kauf erfolgt beim Bitpanda Broker schnell und einfach

- Viele verschiedene Zahlungsmethoden

- Portfolio umfasst alle großen Kryptowährungen

- Bietet den Handel für über 200 digitale Vermögenswerte über 400 Handelspaare an

- Keine Mindesteinzahlung notwendig

- Plattform für Krypto-

- 190+ Kryptowährungen

- Transparente & niedrige Gebühren

- Intuitive App

- Riesige Auswahl an Coins

- Faire Gebühren

- Solider Support

Krypto-Assets sind hochvolatile, unregulierte Investmentprodukte. Kein EU-Investorenschutz.

- Hohe Liquidität

- Sehr schneller Support

- Mobile App vorhanden

Krypto-Assets sind hochvolatile, unregulierte Investmentprodukte. Kein EU-Investorenschutz.

- Deutsche Krypto Exchange

- Regulierter Anbieter

- Investment in physische Coins und Krypto-Sparpläne möglich

Welche Kryptobörsen sind die besten? Test & Vergleich

Der Markt für Kryptowährungen wächst rasant – und mit ihm die Zahl der Kryptobörsen. Für Einsteiger wie auch erfahrene Trader stellt sich daher schnell die Frage: Welche Kryptobörse ist die beste? Sicherheit, Gebühren, Benutzerfreundlichkeit, angebotene Coins und Zusatzfunktionen können je nach Anbieter stark variieren.

In unserem Test & Vergleich nehmen wir die wichtigsten Kryptobörsen genau unter die Lupe, zeigen ihre Stärken und Schwächen auf und geben dir eine Orientierung, welche Plattform am besten zu deinen Bedürfnissen passt.

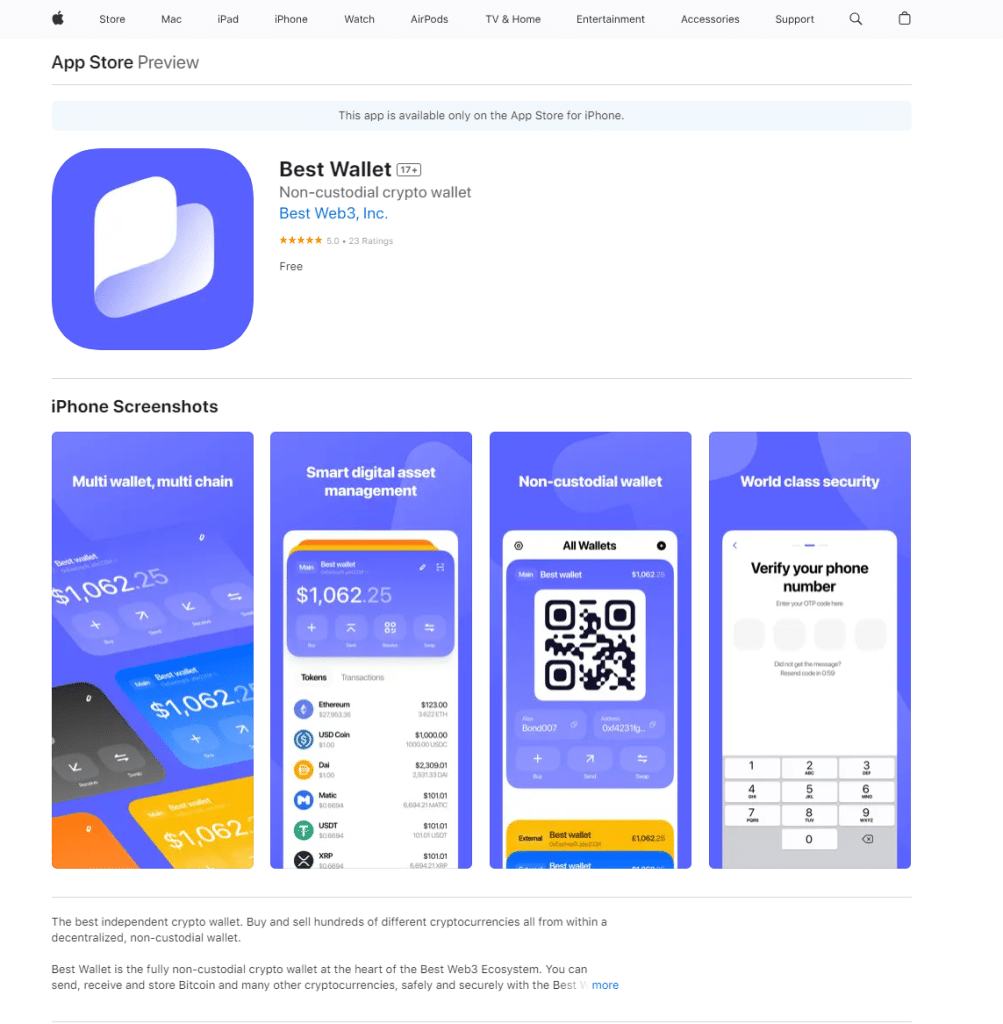

1. Best Wallet

Best Wallet bietet Anlegern eine Multi-Chain-Wallet, welche den Kauf, Verkauf und das Lagern von Kryptowährungen ermöglicht. Die native App bietet eine hohe Nutzerfreundlichkeit und intuitive Bedienung. Ein Highlight der Best Wallet dürfte sicherlich das Token Launchpad sein, mit welchem Sie Zugriff zu zahlreichen Presales erhalten.

So können Sie problemlos an Vorverkäufen teilnehmen und die Token nach dem Launch problemlos auf Ihre Wallet übertragen lassen. Best Wallet setzt zudem auf umfangreiche Sicherheitsmaßnahmen, sodass Ihre Wallet mittels 2FA und Seed-Phrase geschützt wird.

Einzig die unklare Gebührenstruktur stellt sich als kleiner Nachteil heraus, da auf der offiziellen Webseite keine Informationen zu finden sind.

Ihr Kapital ist im Risiko.

2. Mexc

Bei Mexc handelt es sich um eine unregulierte Krypto-Börse mit Sitz auf den Seychellen. Die Börse betreut bereits über 10 Millionen Nutzer und fasst zunehmend auf dem deutschen Markt Fuß. Die Vorzüge des Handelns auf Mexc liegen dabei auf der Hand. MEXC Erfahrungen zeigen, dass die Plattform den Handel von über 1.500 Kryptowährungen ermöglicht und dabei eine äußerst niedrige Taker Fee von nur 0,03 % auf den Kauf und Verkauf dezentraler Währungen erhebt.

Ergänzt wird dieses attraktive Angebot durch vielfältige Tools, die auch erfahrenen Tradern zusagen. So sind etwa Hebel und mehr als ein Dutzend Coins zum Staking verfügbar. Durch die Integration eines Launchpads bewegt sich die Plattform zudem stets am Puls der Zeit.

Das einzige Manko ist die noch ungeklärte Regulierung der Börse. Selbst informiert sie nämlich, dass sie sowohl indirekt als auch direkt von mehreren Institutionen reguliert wird. Diese Regulierung konnten wir aber nicht unabhängig bestätigen lassen.

Ihr Kapital ist im Risiko.

3. Kraken

Drei Werte beschreiben die Krypto Plattform Kraken besonders gut: Intuitiv, professionell und Fokus. Die Betreiber selbst sehen Kraken als eine der größten Bitcoin Plattformen weltweit an. Dabei ist der Handel mit zahlreichen Fiatwährungen möglich, darunter neben dem Euro auch der amerikanische Dollar, der kanadische Dollar, britische Pfund und japanische Yen.

Unsere Kraken Erfahrungen zeigen, dass die Plattform sowohl mit einer sicheren Website als auch mit einer benutzerfreundlichen Web-App und Mobile App überzeugt. Die Krypto-Börse ist in über 190 Ländern verfügbar und wird durch die FinCEN reguliert, was für zusätzliche Sicherheit sorgt.

Im Rahmen der Kooperation zwischen Kraken und DLT Finance werden die Dienste im Namen von Kraken von DLT Finance angeboten. DLT Finance ist eine Marke der DLT Securities GmbH und der DLT Custody GmbH und bietet von der BaFin lizenzierte Kryptohandel- und Verwahrungsdienste für Krypto-Assets an.

4. Bitget

Bitget ist ein Global Player in Sachen Kryptohandel. In über 100 Ländern auf dem gesamten Globus sind Trader auf Bitget aktiv. Insgesamt zählt die Plattform 25 Millionen Nutzer. Das Unternehmen mit Sitz auf den Seychellen hat sich damit in weniger als sechs Jahren ein äußerst beeindruckendes Portfolio aufgebaut. Leider steht eine Lizenzierung für den deutschen Markt (noch) aus.

Ihr Kapital ist im Risiko.

5. Skilling

Der Anbieter Skilling ist so etwas wie das Multitalent in unserem Krypto Börsen Vergleich. Denn bei Skilling handelt es sich nicht um eine herkömmliche Krypto-Börse. Ganz im Gegenteil. Skilling ist ein CFD-Broker, der Produkte in verschiedenen Anlageklassen vertreibt. Während CFDs auf herkömmliche Wertpapiere das Hauptaugenmerk des Anbieters sind, ist auch in Sachen Kryptowährungen einiges geboten.

Mit über 50 Krypto Coins ist die Kategorie “Kryptowährungen” bei Skilling weit mehr als nur Beiwerk. Geboten wird Anlegern dabei eine gelungene Mischung aus beliebten Altcoins und spannenden, neuen Shitcoins. Im Katalog von Skilling befinden sich unter anderem folgende digitale Währungen: Bitcoin, Ethereum, Litecoin, Solana, IOTA und Monero. So wie der Rest des Sortiments werden auch die Krypto Token von Skilling in Form von CFDs gehandelt.

Der Handel mit Kryptowährungen über Skilling geht mit niedrigen Spreads einher, die dem Anbieter im Test zu einer überdurchschnittlich guten Note verholfen haben. Diese beginnen nämlich bei lediglich 0,0001. Die Spreads unterscheiden sich von Coin zu Coin und sollten vor dem Trade überprüft werden.

71 % der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

6. Libertex

Libertex ist einer der ältesten Broker für den Handel mit CFDs (Contracts for Difference) für eine Vielzahl von Instrumenten, darunter Kryptowährungen, Metalle, FX-Paare und mehr. In den mehr als 20 Jahren seines Bestehens hat Libertex mehrere internationale Preise gewonnen und ist eine beliebte Wahl für eine wachsende Zahl von Einzelhändlern.

Durch die Bereitstellung eines schnellen und sicheren Zugangs zu den wichtigsten Handelsinstrumenten mit verbesserter Sicherheit und Kundenunterstützung hat sich das Unternehmen einen guten und glaubwürdigen Ruf als Broker erworben.

Eines der vielen Merkmale, die diese Plattform von anderen Brokern abhebt, ist ihr vielfältiges Angebot an CFDs. Bei Libertex müssen Händler den physischen Basiswert wie Bitcoin, Ethereum oder Aktien wie Tesla und Apple also nicht besitzen. Dies ermöglicht auch den Handel mit Hebelwirkung, was sowohl die Gewinne als auch die Verluste vergrößern kann.

Während einige diese Art des Handels für riskant halten, sehen andere darin eine spannende Möglichkeit, am Markt zu partizipieren, ohne große Kapitalbeträge binden zu müssen. In jedem Fall ist es wichtig, sich zu informieren und die Risiken zu kennen, die mit dem Handel auf Margin verbunden sind.

85% der Konten von Privatanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

7. AvaTrade

AvaTrade ist ein globaler Forex- und CFD-Broker, der 2006 gegründet wurde und seinen Hauptsitz in Dublin, Irland, hat. Das Unternehmen wird von mehreren hochrangigen Finanzbehörden reguliert, darunter die Central Bank of Ireland.

AvaTrade bietet eine breite Palette an Ein- und Auszahlungsmöglichkeiten, die alle kostenlos sind, was im Markt längst keine Selbstverständlichkeit ist. Außerdem verfügt das Unternehmen über vielfältige und benutzerfreundliche Recherche- und Schulungsinstrumente.

Auf der anderen Seite ist das Produktportfolio begrenzt, da es nur aus Devisen, verschiedenen CFDs (für Aktien, Indizes, Rohstoffe usw.) und Kryptos besteht. Die Inaktivitätsgebühren sind hoch, und die Gebühren für den Devisenhandel gehören nicht zu den günstigsten auf dem Markt. Insgesamt ist AvaTrade jedoch ein zuverlässiger Broker mit guter Regulierung und einer benutzerfreundlichen Plattform, aber überdurchschnittlich hohen Gebühren.

Ihr Kapital ist im Risiko.

8. Bitpanda

Bitpanda ist ein Kryptowährungsbroker, der sich auf den Kauf und Verkauf von Kryptowährungen innerhalb der Eurozone spezialisiert hat. Das Unternehmen wurde Ende 2014 gegründet und hat sich seitdem zu einer der beliebtesten Optionen für den Kauf von Bitcoins in Europa entwickelt.

Wenn sich Trader also innerhalb der EU aufhalten, ist hier eine der günstigsten Möglichkeiten gegeben, um etwa Bitcoin mit einer Kreditkarte oder SEPA-Überweisung zu kaufen. Das Unternehmen bietet einen Broker an, der es seinen Kunden ermöglicht, Kryptowährungen zu kaufen und zu verkaufen.

Im Grunde bedeutet dies, dass Bitpanda seine User direkt mit Coins versorgt, im Gegensatz zu einer Börse, auf der sie mit anderen Tradern interagieren. Das Unternehmen verlangt für seine Dienstleistungen eine Prämie über dem Marktpreis.

Alles in allem ist Bitpanda eine praktische Option für alle, die Bitcoin in der Eurozone kaufen möchten. Aufgrund der höheren Gebühren ist es jedoch möglicherweise nicht die beste Option für diejenigen, die große Investitionen tätigen möchten.

Ihr Kapital ist im Risiko.

9. OKX

Die Krypto Handelsplattform OKX hat nichts Geringeres vor, als das Mekka des Kryptowährungshandels zu werden. Der Neobroker bietet den Handel von Kryptowährungen zu niedrigeren Gebühren als bei der Konkurrenz an. Krypto-Enthusiasten sollen zudem mit einer Vielzahl von nützlichen Handelswerkzeugen auf ihre Kosten kommen.

OKX bietet auf seiner Plattform derweil nicht nur Kryptowährungen an. Nutzer von OKX haben ebenso die Möglichkeit, das Web3-Wallet des Anbieters zu nutzen und können sogar NFTs auf der Plattform einkaufen. Besonders gut für unentschlossene Neulinge: Trades sind schon ab einem Wert von 5€ möglich.

Dennoch ist die Anfängerfreundlichkeit von OKX ausbaufähig. Bietet der Anbieter doch einen einfachen Zugang zu seinen Dienstleistungen, sind die App und die Web-Oberfläche doch etwas unübersichtlich. In Sachen Intuitivität kann der Anbieter noch nachbessern. Ebenso sollten sich Nutzer im Klaren darüber sein, dass der Neobroker nicht in Deutschland lizenziert ist. Im Hinblick auf die Entwicklungen um Binance sollten Sie diesen Umstand nicht außer Acht lassen.

Ihr Kapital ist im Risiko.

10. Bitvavo

Bitvavo zählt zu den führenden Kryptobörsen Europas und hat seinen Unternehmenssitz in Amsterdam in den Niederlanden. Das Unternehmen wurde erst im Jahr 2018 gegründet und hat sich seit dem zu einer beliebten Plattform im europäischen Raum entwickelt.

Dies ist insbesondere auf die benutzerfreundliche Oberfläche, niedrige Gebühren und mittlerweile mehr als 190 handelbare Kryptowährungen zurückzuführen.

Die Kryptobörse ist darauf ausgelegt, den europäischen Regulierungen zu entsprechen. Dadurch können Anleger hierzulande sicherstellen, dass es sich um einen vertrauenswürdigen und sicheren Anbieter handelt. Zudem bietet Bitvavo eine mobile App, mit der auch von unterwegs auf die Plattform zugegriffen werden kann.

Sowohl für Anfänger als auch fortgeschrittene Anleger kann sich Bitvavo eignen, da zahlreiche Funktionen für den Kryptohandel zur Verfügung stehen. Zudem bietet die Kryptobörse auch individuelle Lösungen für Unternehme an. Mittlerweile wurden bereits über 100 Milliarden € auf der Plattform umgesetzt und es existieren mehr als 1 Million aktive Bitvavo-Nutzer.

Ihr Kapital ist im Risiko.

11. HTX

HTX (ehemals Huobi) wurde 2013 gegründet und zählt zu den ältesten und beliebtesten Kryptowährungsbörsen, insbesondere mit Fokus auf den asiatischen Markt. In den letzten Jahren hat die Plattform umfassende Rebranding-Maßnahmen durchlaufen und tritt heute unter dem Namen HTX Global auf – der internationalen Handelsplattform des Unternehmens.

HTX Global bietet eine benutzerfreundliche Umgebung für den Handel mit Kryptowährungen und unterstützt eine breite Palette an Altcoins sowie eine große Auswahl an Stablecoins. Im Rahmen der Produktstrategie wurde auch ein USD-gestützter Stablecoin eingeführt: HUSD.

Darüber hinaus verfügt HTX über einen eigenen Utility-Token – den HTX Token (ehemals Huobi Token, HT). Dieser wird aktiv in der Plattform genutzt, z. B. für Handelsgebührenrabatte, Teilnahme an Wettbewerben, Governance-Abstimmungen und weitere plattformspezifische Vorteile.

Ihr Kapital ist im Risiko.

12. Binance

Die Kryptowährungsbörse Binance wurde im Jahr 2017 in Hongkong gegründet. Sie hat sich schnell zu einer der führenden Börsen für den Handel mit Altcoins entwickelt.

Binance bietet den Krypto-Handel mit mehr als 600 Kryptowährungen, neuen Coins auf Binance und virtuellen Token an, darunter Bitcoin (BTC), Ether (ETH), Litecoin (LTC), Dogecoin (DOGE) und den eigenen Token Binance Coin (BNB).

Zusätzlich zu seinem starken Fokus auf den Altcoin-Handel bietet Binance auch eine Krypto-Wallet für Händler an, um ihre elektronischen Gelder zu speichern. Die Börse verfügt auch über unterstützende Dienstleistungen für Benutzer, um Zinsen zu verdienen oder Transaktionen mit Kryptowährungen zu tätigen.

Dabei bietet der Anbieter auch Programme für Miner und hilft Händlern, Investitionsentscheidungen zu treffen. Binance hat seinen eigenen Blockchain-basierten Token, Binance Coin (BNB), der zur Zahlung von Transaktionsgebühren auf der Plattform verwendet werden kann. Aufgrund seiner funktionsreichen Plattform und dem starken Fokus auf den Altcoin-Handel ist Binance zu einer der führenden Kryptowährungsbörsen geworden.

Ihr Kapital ist im Risiko.

13. Bison

BISON ermöglicht den kostenfreien Handel mit Bitcoin, Ethereum, Litecoin und Ripple (XRP). BISON ist die erste Handels-App für Kryptowährungen, hinter der eine traditionelle Wertpapierbörse, die Börse Stuttgart, steht. Das Ziel von BISON ist es, einen einfachen Einstieg in die Welt der Kryptowährungen für jedermann zu ermöglichen – made in Germany.

Mit BISON können Anleger entsprechend nicht nur Bitcoin, Bitcoin Cash, Ethereum, Litecoin und Ripple (XRP) sondern auch neue Coins auf Bison sofort und mühelos kaufen und verkaufen. Alles, was sie brauchen, ist ein deutsches Bankkonto – eine Krypto-Wallet brauchen sie nicht.

BISON verdient sein Geld dabei mit der Spanne zwischen den angezeigten Kauf- und Verkaufspreisen. Wenn deutsche Investoren also auf der Suche nach einer einfachen, sicheren und bequemen Möglichkeit sind, mit Kryptowährungen zu handeln, dann sind sie bei BISON sicherlich richtig.

Ihr Kapital ist im Risiko.

Wie eröffne ich ein Konto bei einer Krypto Börse?

Falls Sie bisher noch keine Wallet erstellt haben, fragen Sie sich sicherlich, worauf bei der Erstellung eines Kontos zu achten ist. Nachfolgend durchlaufen wir den gesamten Prozess am Beispiel von Best Wallet.

Schritt 1: Herunterladen der Best Wallet App

Im ersten Schritt gilt es, die offizielle Webseite aufzurufen. Bei Best Wallet handelt es sich um eine mobile Wallet, sodass Sie App auf Ihr Smartphone oder Tablet herunterladen müssen. Hier steht Ihnen die App sowohl für iOS als auch für Android Geräte zur Verfügung.

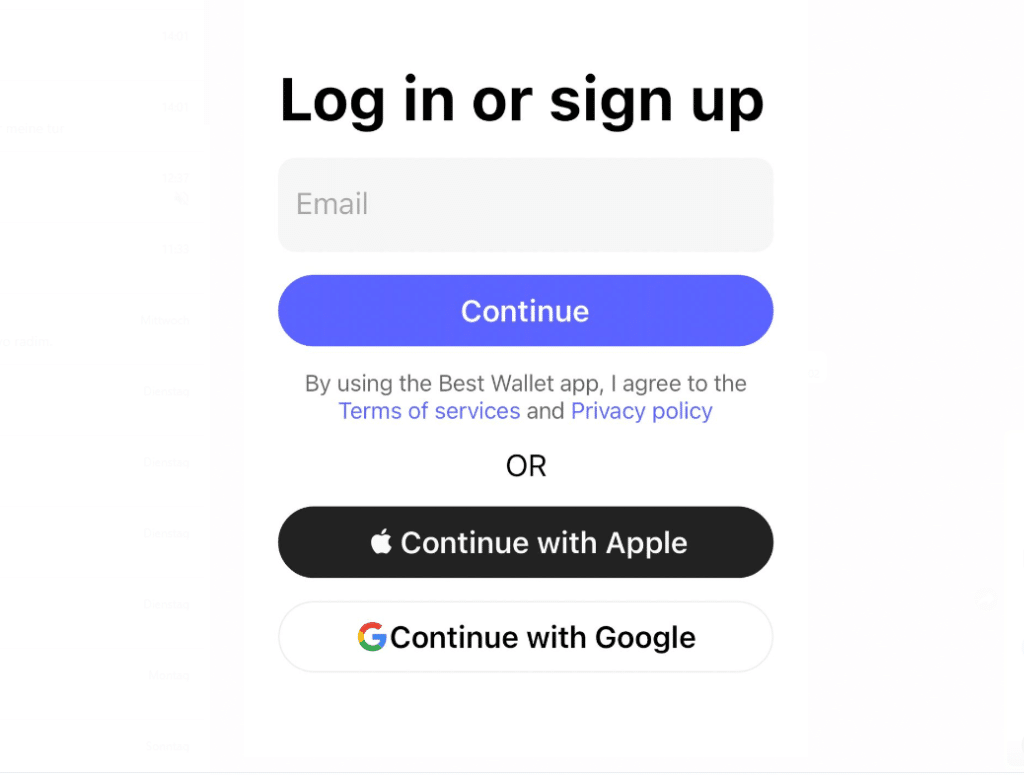

Schritt 2: Erstellen der eigenen Wallet

Nachdem Sie die App heruntergeladen haben, können Sie eine Wallet erstellen. Der gesamte Prozess ist sehr intuitiv gestaltet, sodass es hier zu keinen Schwierigkeiten kommen wird. Klicken Sie sich dazu einfach nur die Anmeldung, geben Sie Ihre Mail-Adresse, sowie einen Passcode an.

Schritt 3: Wallet verwalten und Geld einzahlen

Nachdem Sie Ihre Wallet erstellt haben, gelangen Sie zur allgemeinen Übersicht. Hier können Sie Ihre Wallet nun verwalten, Geld einzahlen, Währungen kaufen und verkaufen, sowie die Wertentwicklung einige Coins tracken.

Ihr Kapital ist im Risiko.

Was ist eine Krypto Börse genau? – Unsere Erklärung

Eine Bitcoin Börse ist nichts anderes als ein Handelsplatz für digitale Währungen. Am einfachsten ist es wohl, wenn man die Prozesse mit einer ganz herkömmlichen Börse vergleicht, beispielsweise der Deutschen Börse, die rein auf Angebot und Nachfrage beruht.

Hier werden Unternehmensanteile gehandelt. Im Fall der Online Währungen sind die Assets eben auf Kryptowährungen fokussiert. Im Aktienhandel ist es Ziel, verschiedene Werte möglichst günstig einzukaufen, um dann von Kurssteigerungen (und auch Dividenden) profitieren zu können.

Nicht anders läuft es auch bei Kryptowährungen ab. Der Preis wird durch den Markt entschieden, der Krypto Börse stellt die Liquidität sicher, führt also Käufer und Verkäufer zusammen. Findet man für einen bestimmten Preis einen Verkäufer/Verkäufer, dann kann man im Grunde genommen auch selbst einkaufen/verkaufen, ohne Renditen an die Börsen abgeben zu müssen.

Ist man aber an einem Verkauf interessiert, dann benötigt man einen Handelspartner, der gewillt ist zu dem gebotenen Preis zu verkaufen. Da dies nicht einfach so direkt zwischen den Parteien geschieht, benötigt man einen Bitcoin Broker oder eben eine Handelsplattform.

Ein Markt wird dann als besonders liquide bezeichnet, wenn man für seine Markt-Order keinen großen Preisverlust in Kauf nehmen muss, um zum momentanen Zeitpunkt verkaufen/kaufen zu können. Desto liquider der Markt, desto geringer die Spread, welche bei Markt-Ordern verloren geht. „Spread“ wird in Deutschen Handelsmärkten auch Geld-Brief-Spanne genannt.

Ist dies nicht der Fall, dann ändert sich der Kurs nur schleppend und es kann sein, dass persönliche Orders nur sehr mühselig abgeschlossen werden können. Insofern ist die Größe einer Krypto Börse nicht zu vernachlässigen, da auf größeren Kryptobörsen potentiell mehr Trader aktiv sind, und somit bessere Preise gehandelt werden können.

Was ist die beste anonyme Krypto Börse?

Krypto Börse ohne Verifizierung

Bis vor einigen Jahren waren Krypto Börsen nur kaum oder noch gar nicht reguliert. Inzwischen gelten auch für Kryptowährungs-Börsen weitreichende Regularien. Während es früher ganz einfach war eine Kryptobörse ohne Verifizierung zu finden, ist dies heute nicht mehr so einfach möglich.

Die Kryptobörsen, die ohne Verifizierungen arbeiten, sind allgemein eher nicht empfehlenswert, weil Anleger auf diesen Börsen nicht immer sicher handeln können. Die Verifizierung hat den Hintergrund, dass dadurch illegale Aktivitäten, wie beispielsweise Geldwäsche, verhindert werden können.

Für Anleger, die gerne mit Kryptowährungen handeln wollen, sich aber nicht verifizieren lassen wollen, gibt es dennoch eine Möglichkeit mit Kryptowährungen zu handeln. Bei Best Wallet können Anleger einfach ein Konto eröffnen und risikolos mit virtuellem Geld am Kryptohandel teilnehmen.

Krypto Börse ohne Anmeldung

Kryptobörsen sind inzwischen an viele gesetzliche Vorgaben gebunden. Daher ist es schwierig, die beste Krypto Börse ohne Anmeldung zu finden. Für Anleger, die Kryptowährungen ohne Anmeldung handeln wollen, gibt es die Möglichkeit zur Eröffnung eines kostenlosen Kontos, auf dem sie virtuell mit Kryptowährungen handeln können. Die beste Krypto Börse ohne Anmeldung ist in diesem Bereich unseres Erachtens nach ebenfalls Best Wallet.

Bei Best Wallet können Anleger einfach ein Konto eröffnen und dann mit virtuellem Geld handeln. Sofern Anleger mit realem Geld in Krypto investieren möchten, müssen sie sich verifizieren lassen. Die Verifizierung dient dabei auch dem Schutz der Anleger, weil diese hier davon ausgehen können, dass sie auf einer regulierten Krypto Börse handeln.

Krypto Börse ohne ID / KYC

Zunächst einmal sollte eines klar sein: ohne ID oder KYC wird man keine sichere Plattform nutzen können. Trotzdem kann man sich bei Best Wallet ohne ID anmelden. Best Wallet ist somit die beste Krypto Plattform ohne ID/KYC für Anleger, die mit Kryptowährungen handeln möchten, ohne den Prozess der Identitätsüberprüfung durchlaufen zu müssen.

Hier können sich Anleger lediglich mit einer E-Mail-Adresse registrieren und erhalten direkten Zugang zur Handelsplattform, ohne eine Identitätsprüfung durchlaufen zu müssen. Best Wallet bietet eine breite Auswahl an Kryptowährungen, zahlreiche Analysetools und ermöglicht es, mit virtuellem Geld zu handeln, bevor echtes Kapital investiert wird.

Als Krypto Börse ohne KYC legt Best Wallet großen Wert auf Privatsphäre und Anonymität, während sie gleichzeitig eine benutzerfreundliche und sichere Plattform bereitstellt. Sie ist daher eine ideale Wahl für Anleger, die sich anonym im Kryptomarkt bewegen möchten.

Ihr Kapital ist im Risiko.

Was macht eine gute Bitcoin Börse aus?

Bevor wir unseren großen Krypto Börsen Vergleich starten, sehen wir uns doch erst einmal an, welche Faktoren im Krypto Börsen Test entscheidend sind. Zu den Bewertungsfaktoren gehören unter anderem der Kundenservice, die Benutzerfreundlichkeit, das Angebot, die Bezahlmethoden und die Sicherheit.

1. Der Kundenservice

Egal, wie benutzerfreundlich, übersichtlich und informativ eine Krypto Trading Plattform aufgebaut ist, früher oder später wird jeder Trader eine nicht im Alleingang zu klärende Frage haben. Und da macht sich ein zuverlässiger und fachkundiger Kundenservice besonders gut.

Bei unserem Bitcoin Börsen Test hat uns interessiert, wie lang die Reaktionszeit der Kundenbetreuung ist und auf welchem Wege die Kunden den Kontakt aufnehmen können. Bei unserem Testsieger Best Wallet können die Kunden auf verschiedenste Weise Kontakt zu Kundenberatern aufnehmen.

Sehr beliebt sind der Live Chat, E-Mail und Hotline. Im Support Centre findet man verschiedenste Infos und Kontaktmöglichkeiten. Aber zunehmend interessant wird es auch, dass sich einige Plattformen auf Facebook und WhatsApp präsentieren, um dort für die Nutzer effektiv erreichbar zu sein. Ferner sollte die Kundenberatung kompetent und freundlich ausfallen, damit hier ein echter Mehrwert für die Kunden entsteht.

2. Die Benutzerfreundlichkeit

Zur Benutzerfreundlichkeit gehört, dass die Krypto Trading Plattform informativ, aber gleichzeitig übersichtlich gestaltet ist. Die Kunden müssen die Möglichkeit haben, mit wenigen Klicks zu den geforderten Informationen zu kommen, ohne von unnötiger Werbung aufgehalten zu werden.

Des Weiteren sollten ein ausführlicher FAQ-Bereich und Hintergrundinformationen genauso zur Grundausstattung gehören, nicht nur ein ansprechendes Design. Ein nicht zu unterschätzendes Extra sind Informationen zu den Kryptowährungen, zum Krypto-Markt und den unterschiedlichen Trading-Strategien selbst.

Manche Anbieter gehen noch einen Schritt weiter und bieten sogar Trading Akademien mit Videos, E-Books und mehr an. Dem Krypto Brokern geht es schließlich darum eine möglichst vielversprechende Handelsumgebung anzubieten, weswegen das Angebot meist auch auf mehreren Sprachen verfügbar ist.

Ferner sollte die Trading Plattform nicht nur in der Desktopversion verfügbar sein. Schließlich ist das Trading längst im „to go“-Bereich angekommen. Eine Applikation für mobile Endgeräte sollte also genauso zum Standard gehören wie die Desktopversion. Optimal ist natürlich, wenn das Gesamtangebot in der App in vollem Umfang nutzbar ist.

Best Wallet erfüllt hier alle Bedingungen tadellos, deshalb empfehlen wir unseren Testsieger.

3. Das Angebot

Beim Angebot gehen die Meinungen auseinander: Der eine Trader bevorzugt die großen Kryptowährungen, der nächste Händler hat es auf die weniger beachteten digitalen Währungen abgesehen. Eine empfehlenswerte Krypto Trading Plattform sollte entsprechend ein breites Angebot verschiedenster Coins und Token haben.

Die meisten Trading Plattformen sind keine reinen Bitcoin- oder Krypto-Oasen, sondern Multi-Asset-Plattformen. Also können neugierige Trader hier zumeist auch auf andere Assets wie Rohstoffe, Indizes, Forex, Aktien und mehr zugreifen. Mit einer breiten Auswahl an Kryptowährungen stellt Best Wallet eine vielseitige Plattform für Investoren dar.

4. Die Bezahlmethoden

Mittlerweile gibt es Bezahlmethoden wie Sand am Meer. Aber nicht jeder Krypto-Liebhaber setzt hier aufs selbe finanzielle Pferd, weswegen die meisten Kandidaten unseres Krypto Börsen Tests hier gut ausgerüstet für etwaige Vorlieben sind. Neben Kreditkartenzahlung und Sofortüberweisung, finden wir hier auch Ein- und Auszahlungen per Wire Transfer, PayPal, Neteller und Skrill.

Je nach Zahlungsanbieter dauern die Ein- und Auszahlungen wenige Minuten oder einige Werktage. Ferner sind die Kosten auch abhängig von Methode und Anbieter – hier also Augen auf beim Bitcoin-Kauf!

Unser Testsieger Best Wallet bietet folgende Möglichkeiten zur Einzahlung an:

| Zahlungsmöglichkeit | möglich? |

| Bitcoin kaufen mit anderen Kryptos | ✔️ |

| Bitcoin kaufen mit Kreditkarte | ✔️ |

| Bitcoin kaufen mit Banküberweisung | ✔️ |

| Bitcoin kaufen mit PayPal | ✔️ |

| Bitcoin kaufen mit SOFORT | X |

| Bitcoin kaufen mit Giropay | X |

| Bitcoin kaufen mit Skrill | ✔️ |

| Bitcoin kaufen mit Neteller | ✔️ |

| Bitcoin kaufen mit Klarna | X |

| Bitcoin kaufen mit American Express | X |

5. Die Sicherheit und Seriosität

Günstiges Trading auf einer schönen Trading Plattform reicht uns bei unserem Krypto und Bitcoin Börsen Test nicht. Auch die Sicherheit wird bei uns großgeschrieben. Bei seriösen Krypto Trading Plattformen ist kein Handel ohne Identitätsnachweis möglich. Also müssen die Händler eine Verifizierung über sich ergehen lassen.

Zudem ist das wöchentliche Handelsvolumen meist begrenzt. Beim Krypto Trading kommt meist noch der Einsatz der Zwei-Faktor-Authentifizierung (2FA) hinzu, um das Konto doppelt zu schützen. Das mag zwar kompliziert anmuten, doch macht man es Hackern so doppelt so schwer an die Ihre schwer verdienten Anlagen heranzukommen.

Welche Kosten und Gebühren fallen an?

In einem Vergleich der digitalen Krypto Börsen darf man nicht vergessen, auch auf Gebühren zu achten. In der Praxis wird es tatsächlich einen finanziellen Unterschied machen, wenn man sich für einen bestimmten Anbieter entscheidet. Die Gebührenmodelle der Kryptobörsen sind ganz unterschiedlich aufgebaut.

Handelsgebühren

| Anbieter | Best Wallet | Mexc | Libertex |

| Kaufgebühren | keine | 0 % | 0,41 %* |

| Verkaufsgebühren | Gasgebühr | 0,03 % | 0,41 %* |

| Gebühren Total | N/A | 0,03 % | 0,82 %* |

Grundlegend ist auf Gebühren beim normalen Trading zu achten. Hier wird man mit einer sogenannten Trading Fee konfrontiert werden. In den meisten Fällen sind solche Zahlungen gestaffelt und hängen vom jeweiligen Transaktionsvolumen ab. Je mehr Einheiten man also handelt, desto geringer wird der prozentuale Anteil der Gebühren.

Die besten Bitcoin Börsen bewegen sich im Normalfall bezüglich der Kosten zwischen 1 und 2.5 Prozent. Ein solches Kostenmodell dürfte man ja auch von dem ein oder anderen Aktienbroker kennen, der sich ebenfalls am Handelsvolumen und am Wert orientiert.

Einzahlungs- & Auszahlungsgebühr

| Anbieter | Best Wallet | Mexc | Libertex |

| Einzahlung | kostenlos | kostenlos | kostenlos |

| Auszahlung | kostenlos | von Krypto abhängig (0-20 USD) | kostenlos |

| Gebühren Total | kostenlos | 0-20 USD | kostenlos |

Die Trading Fees sind aber nur ein Teil von möglichen auftretende Kosten. Auch bei Ein- oder Auszahlungen sollte man die Augen offen halten. Dass man bei Krypto Transaktionen mit der Netzwerk Gebühr leben muss, mag verständlich sein.

In einigen Fällen wird man sich aber auch darauf einstellen müssen, dass eine Extragebühr erhoben wird. Dies ist nicht nur bei den klassischen Bitcoin Börsen der Fall. Eine Kreditkarten Einzahlung wird hier beispielsweise mit einer Gebühr von 3,9 % belastet und selbst eine normale Überweisung kostet 1,45 Prozent.

Tatsächlich findet sich aber auch der ein oder andere Anbieter, der diverse Trades oder Auszahlungen komplett gebührenfrei anbietet. Dies ist aus Händlersicht dann natürlich besonders attraktiv.

Verwaltungskosten

| Anbieter | Best Wallet | Mexc | Libertex |

| Haltegebühren | kostenlos | kostenlos | kostenlos |

Die sogenannte Inaktivitäts Gebühr wird dann ausgelöst, wenn man längere Zeit keinerlei Trades oder sonstige Aktivitäten auf der Plattform abgeschlossen hat.

Im Deutschen könnte man sie auch als Verwaltungsgebühr bezeichnen. Kommt eine solche Fee zum Tragen, dann sollte man aber in der Regel in aller Transparenz über derartige Kosten informiert werden.

Die besten Bitcoin Börsen: Welche Zahlungsmethoden gibt es?

Im Einzahlungsfenster sollte man die möglichen der Online Währungen angezeigt bekommen, die für den Handel über die Plattform geeignet sind. Die Transaktion muss man dann aber selbst in die Wege leiten. Hierfür gibt es die sogenannten Krypto Adressen.

Die Einzahlung wird aus dem persönlichen Krypto Wallet gestartet. Hier wird man die Funktion des Versendens von den Coins vorfinden. Die nötigen Daten zur Transaktion wird man auf der Einzahlungsseite der Börse angezeigt bekommen.

Einige Exchanges werden einem ein schlichtes Copy Paste Verfahren ermöglichen, welches die korrekte Eingabe aller Zahlenfolgen verspricht. Wie lange die jeweilige Einzahlung dann dauert, hängt ganz vom ausgewählten Netzwerk ab.

Es dürfte ja ohnehin bekannt sein, dass sich die Geschwindigkeiten der Systeme stark unterscheiden können. In den meisten Fällen sollte man auch von seiner persönlichen Börse eine genaue Anleitung zu dem nötigen Prozess erhalten.

Einzahlungen mit FIAT Währungen

Für nicht wenige Händler dürfte es eine echte Hürde darstellen, wenn man auf einer Krypto Börse lediglich Kryptowährungen zur Einzahlung verwenden kann. Schließlich muss man hierfür zunächst einmal über entsprechende Coins verfügen.

Daher haben mittlerweile ein paar wenige Anbieter, darunter auch Best Wallet auf dieses Problem reagiert und eine Verbindung zu realen Währungen hergestellt. So wird man auf der ein oder anderen Börse Einzahlungen auch mittels FIAT Währungen durchführen können.

In erster Linie wird man dementsprechend Dollar akzeptiert bekommen, aber es finden sich auch Beispiele für Euro, britische Pfund oder japanische Yen vor. Auf welche Art und Weise dann eingezahlt werden kann, hängt ohnehin wieder von der gewählten Plattform ab.

Möchte man diverse Krypto Währungen mit Kreditkarte kaufen, dann muss man schon intensiver auf die Suche gehen. Gerade bei Bitcoin Börsen wird vor allem auch auf die herkömmliche Überweisung vertraut. Digitale Geldbörsen wie beispielsweise PayPal wird man aber wohl eher nicht vorfinden.

Der beliebte Zahlungsdienstleister hat sich bewusst aus den Transaktionen für Kryptowährungen zurückgezogen. Dies hängt mit dem hauseigenen Käuferschutz zusammen, der für User des Dienstes eigentlich eine gewisse Sicherheit bedeutet. Kryptowährungen erlauben jedoch anonymisierte Zahlungen.

Genau dies passt eben nicht zum Geschäftsmodell von PayPal. Das Unternehmen kann nämlich dann nicht nachweisen, ob versprochene Zahlungen auch wirklich ausgeführt wurden. Einen Käuferschutz wird man so also kaum gewährleisten können. Trotzdem gibt es Möglichkeiten, um Bitcoin mit Paypal kaufen zu können.

Welche Steuern fallen beim Handel von Kryptowährungen an?

Der Handel mit Kryptowährungen entspringt einer aufkeimenden neuen Branche, die in vielen Ländern noch keiner Regulierungsbehörde unterliegt. Diese Wildwest-Atmosphäre hat dazu geführt, dass zahlreiche Betrügereien an unvorsichtigen Anlegern verübt wurden.

Darüber hinaus gibt es derzeit keine vereinbarte Methode zur Bewertung von Kryptowährungen, was das Risiko von Investitionen in diese neue Anlageklasse noch erhöht. Aufgrund dieser Faktoren haben viele Regierungen gezögert, Steuern auf den Handel mit Kryptowährungen zu erheben.

Diese Situation ändert sich jedoch, da immer mehr Länder das Potenzial dieser neuen Branche erkennen. In den Vereinigten Staaten hat die US-Steuerbehörde (Internal Revenue Service) beispielsweise eine Richtlinie herausgegeben, die besagt, dass Kryptowährungen für Steuerzwecke als Eigentum behandelt werden sollten.

Das bedeutet, dass Kapitalertragssteuern auf alle Gewinne aus dem Handel mit Kryptowährungen erhoben werden. In ähnlicher Weise wird in der Europäischen Union die Mehrwertsteuer auf alle Kryptowährungstransaktionen angewendet. Da immer mehr Länder damit beginnen, den Handel mit Kryptowährungen zu regulieren und zu besteuern, ist es wahrscheinlich, dass diese neue Branche weiter wachsen und reifen wird.

Fazit, Bewertung & Empfehlung

Unter der Fülle an Trading Plattformen, die wir für unseren Krypto Börsen Vergleich 2025 ausgewertet haben, konnte sich nur eine Börse in allen Kategorien hervortun. Dabei handelt es sich um Best Wallet, denn der Anbieter überzeugt mit einer erstklassigen mobilen Anwendung, einer hohen Nutzerfreundlichkeit und einem exklusiven Zugang zu spannenden Krypto-Presales.

Weder für die Verwaltung noch für die Ein- und Auszahlungen fallen bei Best Walle Gebühren an. Die Gebühren für den Kauf von Kryptowährungen hängen stark vom Netzwerk ab, weshalb Best Wallet keine genauen Angaben zu den Gebühren macht.

Um die beste Wallet für Ihre Ansprüche zu finden, sollten Sie sich die von uns vorgestellten Optionen genau anschauen und festlegen, worauf Sie am meisten Wert legen. Wenn dies die Nutzerfreundlichkeit und die Sicherheit sind, könnte sich Best Wallet als die beste Option herausstellen.

Ihr Kapital ist im Risiko.

FAQs

Was ist ein Bitcoin Börse?

Hierbei handelt es sich um einen Handelsplatz für Kryptowährungen.

Welche Bitcoin Börse ist die richtige für mich?

Das hängt nicht zuletzt von der eigenen Handelspersönlichkeit ab. Mit unserem Testsieger sollte man aber immer gut beraten sein.

Eignet sich der Bitcoin nur für ein kurzzeitiges Investment?

Nein. Wenn man der Überzeugung ist, dass man an Bitcoin und Co in der Zukunft nicht mehr vorbeikommt, dann lohnen sich auch langfristige Investitionen.

Immer mehr Bitcoin Börsen drängen auf den Markt. Werden die etablierten Exchanges an Bedeutung verlieren?

Davon sollte man nicht ausgehen. Die großen Bitcoin Börsen gewinnen ebenfalls immer mehr Kunden, da das Interesse am Bitcoin weiter zunimmt.

Welches ist die beste Krypto-Börse?

Die beste Krypto-Börse hängt von individuellen Bedürfnissen ab. Eine sichere Möglichkeit zur Aufbewahrung und Verwaltung von Kryptowährungen bietet jedoch **Best Wallet**, wo man auch Krypto kaufen kann.

Welche Börse für Bitcoin?

Für den Handel mit Bitcoin gibt es verschiedene Börsen. Wer jedoch Bitcoin sicher aufbewahren und kaufen möchte, sollte **Best Wallet** nutzen.

Ist Best Wallet in Deutschland erlaubt?

Ja, **Best Wallet** ist in Deutschland nutzbar. Nutzer können hier ihre Kryptowährungen sicher verwalten, speichern und kaufen.

Wo kann man Krypto kaufen?

Krypto kann man auf einer Krypto-Börse oder direkt über **Best Wallet** kaufen, das eine sichere und benutzerfreundliche Möglichkeit für den Erwerb und die Aufbewahrung bietet.

Welche Bitcoin-Plattform ist seriös?

Eine seriöse Option für den sicheren Kauf und die Aufbewahrung von Bitcoin ist **Best Wallet**. Nutzer sollten ihre Kryptowährungen stets in einer sicheren und regulierten Wallet verwahren.

Wo kauft man am sichersten Bitcoin?

Bitcoin kauft man am sichersten auf einer seriösen Krypto-Börse oder direkt über **Best Wallet**, das eine sichere Kauf- und Aufbewahrungslösung bietet.

Bitcoin

Bitcoin