- Moody’s stuft die USA erstmals seit 1919 auf „aa1“ herab – das letzte Top-Rating fällt.

- US-Staatsanleihen brechen ein – Renditen steigen auf fast 5 Prozent.

- 9,2 Billionen US-Dollar Schulden müssen 2025 refinanziert werden.

- Fed unter Zugzwang: Quantitative Tightening (QT) könnte früher als erwartet enden.

- Kryptomarkt im Fokus: Risk-on-Phase mit Potenzial für eine neue Altcoin-Season.

Schuldenexplosion in der USA: Die Herabstufung der US-Kreditwürdigkeit von “aaa” auf “aa1” ist ein hartes Signal für die Amerikaner. Der massive Refinanzierungsbedarf dürfte die Fed zum Handeln zwingen – mit potenziell explosiven Folgen für Bitcoin und Altcoins.

USA verliert Top-Rating „aaa“ von Moody’s

Zum ersten Mal seit 1919 hat nun auch das letzte Ratingunternehmen Moody’s der US-Regierung das Spitzenrating “Aaa” aberkannt auf “Aa1“. Der fiskalische Kurs der Vereinigten Staaten scheint nicht mehr uneingeschränkt vertrauenswürdig. Hintergrund sei ein neues Haushaltsgesetz der Trump-Regierung, das zwar Steuererhöhungen verhindern soll, jedoch gleichzeitig das Staatsdefizit weiter aufbläht. Laut Moody’s droht das US-Defizit bis 2035 auf rund 9 Prozent zu steigen, während allein die Zinslast dann rund 30 Prozent der Staatseinnahmen verschlingen könnte – ein drastischer Anstieg gegenüber 18 Prozent im Jahr 2024 und nur 9 Prozent im Jahr 2021.

Konkret heißt es in der Veröffentlichung der Ratingagentur vom 16.05.: “Successive US administrations and Congress have failed to agree on measures to reverse the trend of large annual fiscal deficits and growing interest costs“. Also sinngemäß: Aufeinanderfolgende US-Regierungen hätten es versäumt, den Trend zu hohen Haushaltsdefiziten und steigenden Zinskosten zu stoppen.

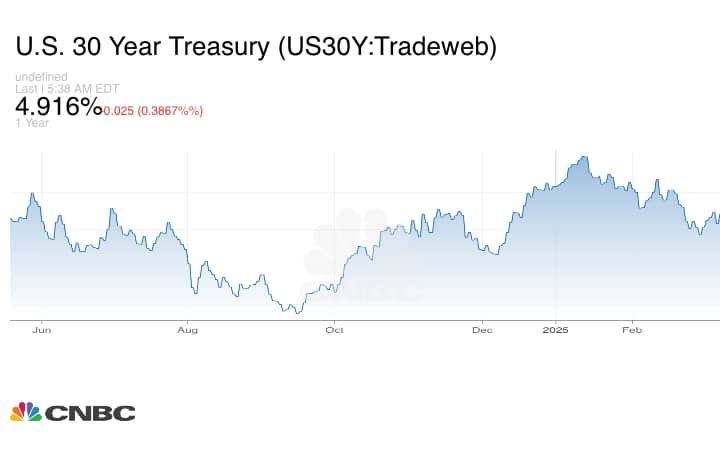

Anleihemärkte am Limit: Renditen steigen, Risiko wächst

Noch bevor Moody’s die Herabstufung aussprach, schnellten die Renditen zehnjähriger US-Staatsanleihen laut Daten von CNBC auf 4,5 Prozent; bei 30-jährigen Staatsanleihen wird beinahe gar die 5-Prozent-Marke erreicht. Der Markt hat das Vertrauen in die langfristige Zahlungsfähigkeit der USA spürbar verloren.

Die Konsequenzen sind steigende Zinskosten bei gleichzeitigem Rekordrefinanzierungsbedarf – allein 2025 laufen rund 9,2 Billionen US-Dollar an Schulden aus. Über die Hälfte davon noch vor Juli.

Refinanzierungsdilemma: Die Fed muss handeln

Bei aktuellen Zinsniveaus muss der US-Staat künftig jährlich über 500 Milliarden US-Dollar allein für Zinszahlungen aufbringen. Ein Prozentpunkt dabei mehr oder weniger entscheidet über viele Milliarden jährlich. Die Federal Reserve kann also theoretisch nicht lange einfach weitermachen wie bisher.

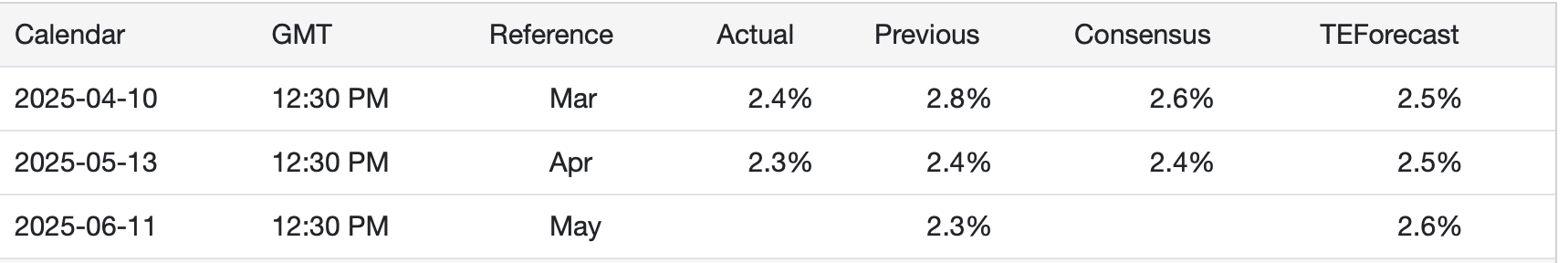

Aktuell sind Zinssenkungen wegen der noch zu hohen Inflation nicht erwünscht; 2,6 Prozent wird für das nächste Meeting erwartet. Laut Fed Watch Tool wird aber spätestens im September mit Zinssenkungen zu rechnen sein.

QT wird letztlich wohl früher oder später pausieren müssen. QT, sprich die Bilanzverkleinerung der US-Notenbank durch auslaufende oder verkaufte Anleihen, erhöht nämlich das Angebot am Markt. Die Fed agiert als Verkäufer, nur dass es keine neuen Käufer dazu kommen. Aber ohne zusätzliche Käufer fallen die Kurse und die Renditen steigen. Für ein Land, das binnen Monaten Billionen refinanzieren muss, ist das ein ökonomischer Alptraum.

Drei mögliche Gründe für ein baldiges QT-Ende

- Marktstabilisierung ohne Zinssenkung: Das Ende von QT würde den Anleihemarkt beruhigen, ohne dass Leitzinsen gesenkt werden müssten.

- Vertrauensschutz in die Staatsfinanzen: Stabilere Anleihemärkte verhindern Vertrauensverluste bei Investoren und Bürgern

- Politischer Druck steigt: Zwischen Donald Trump und Jerome Powell zeichnet sich ein Machtkampf ab. Powell könnte QT opfern, um den politischen Druck zu entschärfen, ohne seine geldpolitische Glaubwürdigkeit in puncto Inflation zu verlieren.

Risk-on-Sentiment für den Kryptomarkt voraus?

Historisch gesehen folgten auf geldpolitische Lockerungen immer starke Rallys bei Bitcoin und Altcoins. Ethereum erreichte im letzten Bullrun 2020/21 nach dem Ende von QT neue Allzeithochs. Aktuell herrscht noch Flaute im Altcoin-Sektor, aber ein möglicherweise kommender Stopp von QT könnte die Märkte direkt in ein Risk-on-Sentiment versetzen, das den Markt in eine Altcoin-Season katapultieren könnte.

Fazit: USA verliert Top-Rating und die Fed hat keine Wahl

Die USA steht vor einer massiven Belastungsprobe. Ein Mix aus politischer Verantwortungslosigkeit, wachsendem Refinanzierungsdruck und steigender Zinslast zwingt Jerome Powell zum Handeln. Eine Fortsetzung von QT würde das System destabilisieren – das Ende dieser geldpolitischen Straffung ist somit in gar nicht allzuferner Zukunft ziemlich wahrscheinlich, auf Dauer gesehen möglicherweise gar unausweichlich.

Folgen Sie uns auf Google News