Was genau sind eigentlich Neuemissionen? Und ist dies dasselbe wie IPO?

Wer die Nachrichten aufmerksam verfolgt liest und hört ab und zu etwas von einem großen IPO, meist verbunden mit großen Chancen oder übergewichteten Preis oder ähnliches.

Doch was hat es damit eigentlich auf sich und wie kann man als Anleger davon profitieren?

Wir klären die wichtigsten Dinge rund um Neuemissionen inklusive IPO Liste 2024 und spannenden Unternehmen 2024!

Unsere Empfehlung: Aktien Kaufen bei eToro

- Platzhirsch auf dem Broker Markt mit zahlreichen Features

- Voll lizenziert und reguliert

- Apps für Android & iOS

- Aktien kaufen ohne Kommission

Inhaltsverzeichnis

Was sind Neuemission?

Neuemissionen steht für das erstmalige Anbieten von Aktien durch ein Unternehmen. Diese Neuemissionen werden auch als IPO (Initial Public Offering) bezeichnet. Das Unternehmen beziehungsweise die Aktiengesellschaft verkauft sich somit an die Börse.

Diese IPOs sind also Aktien oder Anleihen eines Unternehmens, welches solche Finanzprodukte zuvor noch nie angeboten hat. Für Privatanleger bieten Neuemissionen oft bedeutende Chancen, jedoch sind diese nicht immer risikoarm.

Was ist ein IPO?

Grundsätzlich bedeutet ein IPO, dass ein zuvor privates Unternehmen sich Geld an der Börse beschafft. Ausgesprochen steht die Abkürzung IPO für

Grundsätzlich bedeutet ein IPO, dass ein zuvor privates Unternehmen sich Geld an der Börse beschafft. Ausgesprochen steht die Abkürzung IPO für

Initial Public Offering

Das Unternehmen „sammelt Geld ein“, in dem es Anteile am Besitz (sprich, Aktien) an die Anleger verkauft.

Dadurch werden diese Anleger gleichzeitig Teilhaber des Unternehmens und erhalten damit auch ein Mitspracherecht (je nach Aktienart).

Da die Aktien aber allen angeboten werden, verteilt sich natürlich auch diese Einflussnahme der Anleger. Unternehmen müssen also nicht befürchten, dass alle Aktionäre auf einmal in ihre Geschäfte hineinreden werden.

Grundsätzlich bedeutet ein IPO einfach, dass das Unternehmen kleine Teile an andere abgeben, ohne aber dabei fürchten zu müssen, dass diese den ganzen Vorstand ersetzen.

Anleger haben bei einem IPO hauptsächlich zwei Dinge im Auge: den kurz- oder langfristigen Kursgewinn und die Dividenden.

Wie funktioniert ein IPO?

Vor einer Neuemission und dementsprechend vor dem Börsengang gilt ein Unternehmen als privat. Als privates Unternehmen ist dieses durch eine kleine Anzahl von Investoren und Gründer herangewachsen.

Wenn ein Unternehmen ein Stadium seines Wachstumsprozesses erreicht, in dem es glaubt, dass es für die strengen Vorschriften sowie die Vorteile und Verantwortlichkeiten für die öffentlichen Aktionäre ausgereift genug ist, wird es sein Interesse an einem Börsengang bekannt machen.

In der Regel geschieht dies dann, wenn ein Unternehmen eine private Bewertung von rund 1 MRD. USD erreicht hat. Privatunternehmen mit nachgewiesenem Rentabilitätspotential können sich jedoch auch für einen Börsengang qualifizieren.

Welche Vorteile hat ein Unternehmen von Neuemissionen?

Ein Börsengang ist natürlich ein großer Schritt für ein jedes Unternehmen. Jedoch bekommt das Unternehmen damit einen Zugang zu sehr viel Geld. Dies gibt dem Unternehmen die Möglichkeit zu wachsen und zu expandieren.

Die erhöhte Transparenz und Glaubwürdigkeit der Börsennotierung kann auch dazu beitragen, bessere Konditionen bei der Suche nach geliehenen Mitteln zu erzielen.

Kurz gesagt, sind die Vorteile:

Wie wird die Preisspanne bei Neuemissionen festgelegt?

Eine Neuemission kann über eine oder mehrere Banken (dem Emissionskonsortium) vorgenommen werden.

Eine Neuemission kann über eine oder mehrere Banken (dem Emissionskonsortium) vorgenommen werden.

Innerhalb einer gewissen, vorgegebenen Frist müssen die Banken dann Käufer für diese Neuemissionen oder IPOs finden. Diese Frist bezeichnet man in der Regel auch als Zeichnungsfrist der Neuemissionen.

Innerhalb dieser Zeichnungsfrist haben interessierte Anleger dann die Möglichkeit, Aktien der Neuemission zum Emissionspreis zu erwerben.

Ist das Interesse größer als das Angebot, gilt die Neuemission als überzeichnet.

In diesen Fällen steigt der Aktienkurs nach dem Börsengang mit großer Wahrscheinlichkeit deutlich.

Werden hingegen nicht alle Aktien gezeichnet, ist ein Kursabschlag wahrscheinlich.

Wie man als Anleger von neuen Aktien profitiert

Neue Aktien sind für Anleger immer sehr interessant, gerade dann, wenn man von Kursgewinnen und Dividenden profitieren möchte (und dabei weniger wert auf ein Mitspracherecht legt).

Wenn man sich für eine Neuemission entscheidet, kann sich das über die Jahre hinweg durchaus rentieren.

Wie? Wir veranschaulichen es anhand der nächsten Beispiele.

Hätte man am Tag des Börsenganges am 15. Mai 2012 $10.000 in das Unternehmen investiert, hätte man 263 Aktien von Facebook erhalten.

Der IPO startete am 15. Mai 2012 mit 38 Dollar. Die Aktie fiel deutlich und erreichte am September 2012 einen Tiefpunkt von 17,73 USD, bevor sie 2013 wieder stark anstieg. Wenn man bei Facebook beim IPO investiert hätte, hätte man mit Mai 2020 eine jährliche Rendite von 23,3% erzielt.

Eine Erstinvestition auf dem Allzeittief des Unternehmens hätte eine jährliche Rendite von 37,6% zum 14. Mai 2020 eingebracht. Wer sich für aktuelle IPO’s Interessiert, wie wäre es mit der neuen Tinder-Konkurrenz der Bumble-Aktie?

Tesla

Tesla definiert sich als führendes amerikanisches Elektroautounternehmen. Tesla entwirft, entwickelt, produziert und vertreibt weltweit Elektroautos, Antriebsstrangkomponenten für Elektrofahrzeuge und Energiespeichersysteme. Das Unternehmen konzentriert sich auf den globalen Übergang zu nachhaltiger Energie. Tesla wurde 2003 gegründet und bietet nun eine Reihe von Energieprodukten an, die Solar-, Speicher- und Netzdienste umfassen.

Tesla definiert sich als führendes amerikanisches Elektroautounternehmen. Tesla entwirft, entwickelt, produziert und vertreibt weltweit Elektroautos, Antriebsstrangkomponenten für Elektrofahrzeuge und Energiespeichersysteme. Das Unternehmen konzentriert sich auf den globalen Übergang zu nachhaltiger Energie. Tesla wurde 2003 gegründet und bietet nun eine Reihe von Energieprodukten an, die Solar-, Speicher- und Netzdienste umfassen.

Tesla feierte 2010 sein Börsendebüt mit einem Börsengang zu einem Preis von 17 USD pro Aktie. Wenn man 1.000 USD in den Börsengang investiert hätte, hätte man 58 Aktien des Elektroautoherstellers gekauft. Das Unternehmen hat keine Aktiensplits oder Dividenden angekündigt. Wenn man bedenkt, dass diese 58 Aktien bei einem aktuellen Aktienkurs (Stand 31. Juli 2020) von 1.430,76 USD jetzt 82.984,08 USD wert wären, bedeutet dies eine Wertsteigerung von 8.198%.

Coca Cola

Die Coca-Cola Company (KO) wurde 1919 von einem Team von Geschäftsleuten unter der Leitung von Ernest Woodruff für 25 Millionen US-Dollar gekauft. Später in diesem Jahr machte Coca-Cola seinen Börsengang (IPO) für $ 40 pro Aktie.

Die Coca-Cola Company (KO) wurde 1919 von einem Team von Geschäftsleuten unter der Leitung von Ernest Woodruff für 25 Millionen US-Dollar gekauft. Später in diesem Jahr machte Coca-Cola seinen Börsengang (IPO) für $ 40 pro Aktie.

Wenn man 1919 während des Börsengangs 40 USD in eine einzelne Aktie von Coca-Cola investiert hätte, besäße man nach all den Aktiensplits im Laufe der Jahre 9.216 Aktien. Dies entspricht 394.500 USD zum 26. März 2020. Wenn man Dividenden reinvestiert hätte, wäre die Investition mehr als 10 Mio. USD wert. Dies entspricht einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 14,27% von 1919 bis 2012.

Apple

Apple ging am 12. Dezember 1980 an die Börse zu einem Preis von 22,00 USD. Der aktuelle Aktienkurs von Apple zum Börsenschluss am 31. August 2020 betrug 129,04 USD. Wenn man beim Börsengang 1.000 USD an Apple-Aktien gekauft hätten, wäre diese Investition zum 31. August 2020 derzeit etwa 1.274.000 USD wert. Dies entspricht einer Gesamtrendite von 127.400% für Apple gegenüber einer Gesamtrendite von 7.000% für eine Investition in den gesamten Markt. Auf Jahresbasis hatte Apple eine durchschnittliche jährliche Wachstumsrate (CAGR) von 19,7%.

Lohnt es sich, neue Aktien zu zeichnen?

Wenn ein Unternehmen eine Bank gefunden hat und eine Transaktionsstruktur festgelegt hat, folgt eine „Due-Diligence-Prüfung“, bei der die finanzielle und rechtliche Lage des Unternehmens kontrolliert wird.

Die beauftragten Wirtschaftsprüfer bürgen anschließend mit dem Comfort Letter für die Richtigkeit der Zahlen.

Danach werden von den Konsortialbanken Research Reports erstellt, die das Marktpotenzial und den derzeitigen Zustand eines Unternehmens beschreiben.

Dabei erhält man die Historie des Unternehmens, aktuelle Entwicklungen, Wettbewerbsanalysen, Risikoanalysen und Chancenanalysen. Diese werden erfasst, damit man einen fairen Börsenwert des Unternehmens ermittelt.

Dies trägt letzten Endes dazu bei, einen Emissionspreis festzulegen, den Preis zu dem die Aktie in den Handel einsteigen wird.

Dieser wird entweder per Preisspanne, Auktionsverfahren oder zu einem Festpreis festgelegt.

Investitionen in neue Aktien

IPOs können hervorragende aber auch unerfreuliche Investments werden.

Eine absolute Sicherheit, die richtige Entscheidung zu treffen, gibt es leider nicht und wird es auch nie geben. Eine Garantie ist an der Börse nun einmal ausgeschlossen.

Trotzdem kann man auf einige Dinge achten, um eine gute Ausgangsbasis bei Neuemissionen zu haben. Dabei sollte man folgendes beachten:

Das Unternehmen genauer ansehen

Man sollte sich mit der Unternehmensgeschichte, dem Wachstum und den Zahlen bekannt machen. Außerdem sollte man einen ersten Eindruck gewinnen – handelt es sich um ein starkes Unternehmen mit viel Potential? Oder könne es besser sein?

Wie hat sich das Unternehmen vor dem Börsengang entwickelt

Die Historie eines Unternehmens kann schon einmal erkenntlich machen, wie das Unternehmen vor der Börse agiert hat. Gab es einen guten Umsatz und Gewinn?

Der Grund warum das Unternehmen an die Börse geht

Welche Gründe führt das Unternehmen für einen Börsengang an. Wird frisches Kapital für neue Entwicklungen benötigt oder plant der Konzern anderweitige Investitionen die evtl. riskant sein könnten.

Ist das Interesse an der Aktie hoch?

Wenn das Interesse an einer neuen Aktie hoch ist, sollte man hinterfragen, warum dies so ist. Ist die Aktie durch Medien gehyped worden? Oder steckt dahinter doch ein interessantes Unternehmen?

Wird die Bookbuildingspanne gesenkt, der Tag der Zeichnung womöglich nach hinten verschoben?

Vorsicht: Das ist grundsätzlich kein gutes Zeichen. Vor allem wenn man hört, das Börsenumfeld sei nicht günstig zurzeit Starke Unternehmen brauchen keinen steigenden Gesamtmarkt, um sich beim IPO einer hohen Nachfrage zu erfreuen.

Wo und wie findet man Neuemissionen bzw. neue Aktien?

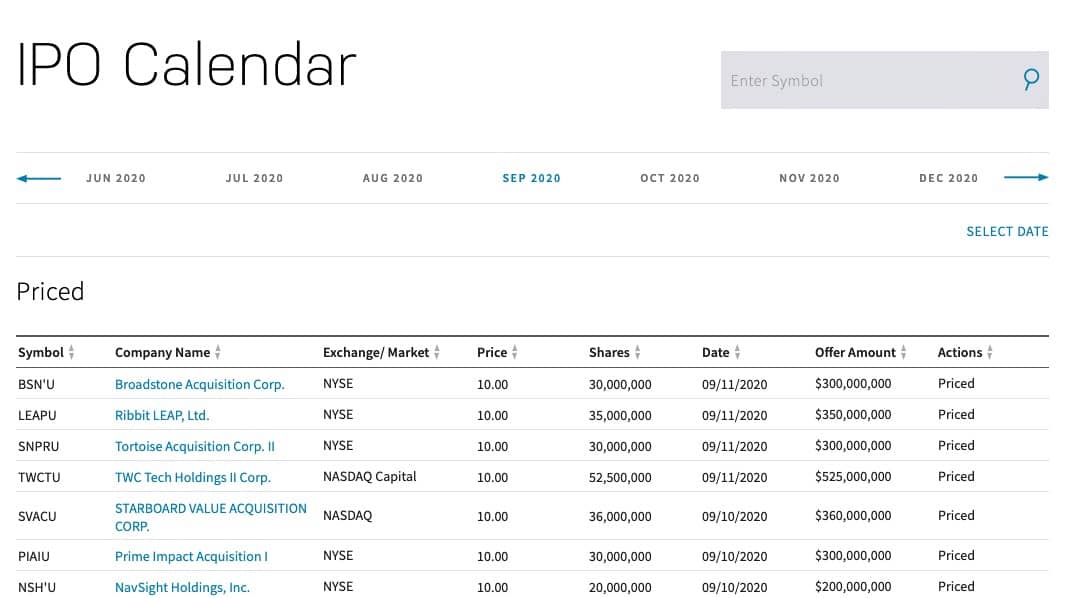

Einige Anbieter haben sich darauf spezialisiert die Augen nach neuen Unternehmen an der Börse offen zu halten, so bietet zum Beispiel Marketwatch einen IPO Kalender an, aber auch über den NASDAQ selbst kann man mehr über anstehende IPOS erfahren.

In neue Aktien zu investieren ist jedoch ein wenig schwieriger als bereits etablierte Aktien zu erwerben.

Nachdem in der Phase der Bookbuilding-Spanne eine Preisspanne festgelegt wird, in der die Aktie voraussichtlich durch die Zeichnung ausgegeben wird, beginnt die sogenannte Zeichnungsfrist.

Innerhalb dieser Frist muss man als Anleger seinen „Auftrag“ an die Bank erteilen, bei der Zeichnung dabei sein zu wollen. Zusätzlich gibt man an, wie viele Aktien man erwerben möchte.

Im Idealfall gehört diese Bank zu den Konsortialbanken, da diese die Zeichnungsaufträge der eigenen Kunden bevorzugen.

Am Ende der Zeichnungsfrist legen diese Konsortialbanken dann den endgültigen Emissionspreis fest. Wenn man bei der Zuteilung berücksichtigt wurde, bekommt man dann die Aktien zum Zuteilungspreis ins Depot gebucht.

Sobald alle Zuteilungen abgeschlossen sind, wird der erste Börsenkurs ermittelt.

Top 4 Depots für Neuemissionen

Wir empfehlen den Handel mit den folgenden Aktien Depots:

Ein Depot eröffnen bei Comdirect

- Gratis Depot

- Sonderkonditionen

- Girokonto inklusive

- Mobile Apps verfügbar

- Etablierter Anbieter

Ein Depot eröffnen bei DEGIRO

- Großes Angebot

- Geringe Gebühren

- Guter Kundensupport

- Etablierter Anbieter

- Kostenloses Depot

Unsere Empfehlung: Aktien Kaufen bei eToro

- Platzhirsch auf dem Broker Markt mit zahlreichen Features

- Voll lizenziert und reguliert

- Apps für Android & iOS

- Aktien kaufen ohne Kommission

Spannende Neuemissionen 2019

Auch im Jahr 2019 sind spannende Unternehmen an die Börse gegangen. Bei den vielen Börsengängen kann man schnell den Überblick verlieren. Wir haben uns daher 3 IPOs 2019 angesehen. Welche Neuemissionen hatten Erfolg? Wie stehen sie 2024 dar?

Neue Aktien 2019

Karuna Therapeutics, Inc. (KRTX)

Karuna Therapeutics, Inc. KRTX ist ein biopharmazeutisches Unternehmen im klinischen Stadium.

Karuna Therapeutics, Inc. KRTX ist ein biopharmazeutisches Unternehmen im klinischen Stadium.

Das Unternehmen konzentriert sich auf die Entwicklung neuartiger Therapien gegen behinderte neuropsychiatrische Erkrankungen, die durch erhebliche ungedeckte medizinische Bedürfnisse gekennzeichnet sind.

Der Börsengang erfolgte am 28. Juni 2019 mit einem IPO Preis von 16 USD.

Die Aktienkurse des Unternehmens sind seit seinem Debüt am 28. Juni um 289,1% gestiegen und beliefen sich Ende 24. Dezember auf 75,69 USD.

Karuna hat bei seinem Börsengang 102,6 Mio. USD aufgenommen und 6,41 Mio. Aktien zu je 16 USD bewertet.

Aufgrund der Corona Krise kann man jedoch einen eindeutigen Rückgang der Aktie verzeichnen.

Beyond Meat, Inc. BYND ist ein Hersteller von pflanzlichen Fleischersatzprodukten und auch in Deutschland im Einzelhandel zu finden.

Das in El Segundo, CA, ansässige Unternehmen bietet alternative Fleischprodukte auf den Plattformen Rindfleisch, Schweinefleisch und Geflügel an. Das Unternehmen ging am 2. Mai 2019 an die Börse mit einem IPO Preis von 25 USD.

Beyond Meat verzeichnete während der Handelssitzung am 2. Mai einen Anstieg des Aktienkurses um 163% und stieg von 25 USD je Aktie auf 65,75 USD. Die Aktienkurse des Unternehmens sind seitdem um 16,4% gestiegen und beliefen sich Ende Dezember auf 77,73 USD.

Beyond Meat brachte durch den Verkauf von 9,6 Mio. Aktien durch den Börsengang rund 240 Mio. USD ein.

Wie man auf der Chart sehen kann, gab es aufgrund der Corona Krise im März 2020 einen sehr starken Einbruch. Das Unternehmen erholte sich jedoch von der Krise, und die Aktien stiegen weiter und weiter an.

Bevorstehende Neuemissionen 2024

Airbnb ist ein 2008 im kalifornischen Silicon Valley gegründeter Community-Marktplatz für Buchung und Vermietung von Unterkünfte. Sowohl private als auch gewerbliche Vermieter vermieten ihr „Zuhause“ oder einen Teil davon unter Vermittlung des Unternehmens, jedoch, ohne dass Airbnb rechtliche Verpflichtungen übernimmt. Von der Gründung im Jahr 2008 bis zum April 2020 wurden nach Angaben des Unternehmens mehr als 500 Millionen Übernachtungen über Airbnb gebucht.

Airbnb ist ein 2008 im kalifornischen Silicon Valley gegründeter Community-Marktplatz für Buchung und Vermietung von Unterkünfte. Sowohl private als auch gewerbliche Vermieter vermieten ihr „Zuhause“ oder einen Teil davon unter Vermittlung des Unternehmens, jedoch, ohne dass Airbnb rechtliche Verpflichtungen übernimmt. Von der Gründung im Jahr 2008 bis zum April 2020 wurden nach Angaben des Unternehmens mehr als 500 Millionen Übernachtungen über Airbnb gebucht.

Trotz der Corona Pandemie, die große Umsatzeinbrüche für Airbnb brachte, möchte Airbnb nun an die Börse. Auch wenn der globale Tourismus praktisch zum Erliegen kam und Airbnbs Geschäft radikal einbrach, so gibt es nun wieder Hoffnung. Allein im Juni 2020 gab es einen Anstieg um 60 % an Übernachtung im Vergleich zum Vorjahr.

Die unabhängige Airdna bekräftigt den Aufwärtstrend: Demnach sanken die neuen Buchungen auf Airbnb in Deutschland von 111.000 Anfang Februar auf 36.000 Anfang April. Anfang Juni lagen sie bei 153.000.

Ein Börsengang von Airbnb wird noch 2024 erwartet.

Asana

Asana ist eine Web- und mobile Anwendung, mit der Teams ihre Arbeit organisieren, verfolgen und verwalten können. Forrester, Inc. berichtet, dass „Asana das teambasierte Arbeitsmanagement vereinfacht“. Es wird von der gleichnamigen Firma hergestellt.

Asana ist eine Web- und mobile Anwendung, mit der Teams ihre Arbeit organisieren, verfolgen und verwalten können. Forrester, Inc. berichtet, dass „Asana das teambasierte Arbeitsmanagement vereinfacht“. Es wird von der gleichnamigen Firma hergestellt.

Asana stellt Software für die Teamzusammenarbeit für den Arbeitsplatz her, und obwohl die Wirtschaftlichkeit der Branche etwas günstiger ist als die Lieferung von Lebensmitteln, hat dieser Bereich auch einen fairen Anteil an Wettbewerbern. „Asana ist ein Service, den wir bei Republic neben anderen Tools wie Slack nutzen. Wir schätzen den Service, aber es gibt die Konkurrenz des bereits öffentlichen Atlassian, der Jira und Trello herstellt “, sagt Nguyen.

Slack ( WORK ) und Atlassian ( TEAM ) haben Marktwerte von rund 15 Mrd. USD bzw. 37 Mrd. USD, was einen großen adressierbaren Markt darstellt. Asana erwägt, 2020 über eine direkte Notierung an die Börse zu gehen.

ByteDance (TikTok)

ByteDance ist ein chinesisches Internet-Technologieunternehmen, das mehrere maschinell lernfähige Content-Plattformen besitzt und seinen Sitz in Peking hat. Alleine im Mai 2020 erreichte ByteDance einen Firmenwert von $100 Mrd. USD.

ByteDance ist ein chinesisches Internet-Technologieunternehmen, das mehrere maschinell lernfähige Content-Plattformen besitzt und seinen Sitz in Peking hat. Alleine im Mai 2020 erreichte ByteDance einen Firmenwert von $100 Mrd. USD.

Zu ByteDance gehört auch die Plattform TikTok, ein chinesisches Videoportal für die Lippensynchronisation von Musikvideos und kurzen Videoclips.

In 2020 könnte ByteDance, welches eines der am höchsten bewerteten Start-up-Unternehmen der Welt ist, an die Börse kommen. Der Mutterkonzern hinter der Video-Anwendung TikTok und der Nachrichtenwebseite Toutiao. ByteDance plant nach Medienberichten einen Börsengang in 2020.

Der mit Spannung erwartete ByteDance-IPO wird auf einen Wert von bis zu 140 Milliarden USD geschätzt.

Deliveroo

Deliveroo ist ein britischer Online-Lieferdienst, der seine Kunden mit Gerichten aus verschiedenen Partner-Restaurants beliefert. Gegründet wurde er 2013 von Will Shu und Greg Orlowski in London.

Deliveroo ist ein britischer Online-Lieferdienst, der seine Kunden mit Gerichten aus verschiedenen Partner-Restaurants beliefert. Gegründet wurde er 2013 von Will Shu und Greg Orlowski in London.

2019 hat sich Amazon in einer Finanzierungsrunde an Deliveroo beteiligt und die eigenen Lieferdienste Amazon Restaurant und Daily Dish eingestellt.

Mit einer möglichen Bewertung von bis zu 3,2 Milliarden Pfund ist der Börsengang von Deliveroo – obwohl noch unbestätigt – eine der am meisten erwarteten Börsengänge des Jahres. Bis jetzt gibt es noch kein offizielles Datum, jedoch ist der Börsengang bis Ende 2024 zu erwarten.

Doordash

DoorDash Inc. ist ein amerikanischer On-Demand-Lieferservice für zubereitete Lebensmittel, der 2013 von den Stanford-Studenten Tony Xu, Stanley Tang, Andy Fang und Evan Moore gegründet wurde.

Der Essenzusteller Doordash bereitet offenbar den Gang an die Börse vor. Das Startup wurde zuletzt auf 13 Milliarden US-Dollar bewertet, hat es auf dem US-amerikanischen Heimatmarkt jedoch mit starker Konkurrenz zu tun. Angesichts des harten Wettbewerbs könnte sich die Wirtschaft jedoch als schwierig erweisen.

Procore Technologies

Procore Technologies ist ein US-amerikanisches Unternehmen für Bauprojektmanagement-Software, das 2003 gegründet wurde und seinen Hauptsitz in Carpinteria, CA, hat. Das Unternehmen erzielte 2019 einen Umsatz von 289,2 Millionen US-Dollar und 1,3 Millionen Nutzer.

Procore Technologies ist ein US-amerikanisches Unternehmen für Bauprojektmanagement-Software, das 2003 gegründet wurde und seinen Hauptsitz in Carpinteria, CA, hat. Das Unternehmen erzielte 2019 einen Umsatz von 289,2 Millionen US-Dollar und 1,3 Millionen Nutzer.

Procore bekommt sicherlich Punkte für Originalität. Procore Technologies ist ein Unternehmen für Baumanagement-Software, das in einer Branche tätig ist, mit der die meisten Börseninvestoren wahrscheinlich nicht vertraut sind. Es ermöglicht beispielsweise die Zusammenarbeit zwischen Bauarbeitern am Arbeitsplatz und ermöglicht es Benutzern, unter anderem den Arbeitsfortschritt zu verfolgen, Finanzdaten zu verfolgen und auf Blaupausen zuzugreifen.

Es ist wahrscheinlich, dass in dieser Nische eine hohe Nachfrage auf dieses Unternehmen besteht. Einer seiner Konkurrenten, Textura, ging 2013 an die Börse und wurde weniger als drei Jahre später von Oracle ( ORCL ) übernommen. Die potentielle IPO Bewertung für 2024 liegt bei 4 Mrd. USD.

Robinhood Markets

Robinhood Markets, Inc. ist ein amerikanisches Finanzdienstleistungsunternehmen mit Hauptsitz in Menlo Park, Kalifornien. Das Unternehmen bietet eine mobile App und Website, mit der Menschen über Robinhood Financial in Aktien, ETFs und Optionen investieren und über Robinhood Crypto Krypto handeln können.

Robinhood Markets, Inc. ist ein amerikanisches Finanzdienstleistungsunternehmen mit Hauptsitz in Menlo Park, Kalifornien. Das Unternehmen bietet eine mobile App und Website, mit der Menschen über Robinhood Financial in Aktien, ETFs und Optionen investieren und über Robinhood Crypto Krypto handeln können.

Durch den Hype um Robinhood sind auch viele Wagniskapitalgeber auf die Trading-App aufmerksam geworden. Vor einem Gang an die Börse versuchen sie, Mitarbeitern ihre Unternehmensanteile abzukaufen. Auch deutsche Geldgeber schauen sich die Firma an.

In jedem Fall hat sich die Praxis für Robinhood als lukrativ erwiesen und dem Startup allein im zweiten Quartal 180 Millionen US-Dollar eingebracht. Der Börsengang 2024 wird mit Spannung erwaretet.

Snowflake

Snowflake Inc. ist ein Cloud-basiertes Data-Warehousing-Startup, das 2012 gegründet wurde. Es hat Risikokapital in Höhe von mehr als 1,4 Milliarden US-Dollar aufgenommen und hat seinen Sitz in San Mateo, Kalifornien. Es wurde 2014 von Bob Muglia nach zwei Jahren im Stealth-Modus öffentlich eingeführt.

Snowflake Inc. ist ein Cloud-basiertes Data-Warehousing-Startup, das 2012 gegründet wurde. Es hat Risikokapital in Höhe von mehr als 1,4 Milliarden US-Dollar aufgenommen und hat seinen Sitz in San Mateo, Kalifornien. Es wurde 2014 von Bob Muglia nach zwei Jahren im Stealth-Modus öffentlich eingeführt.

Angesichts der steigenden Aktienmärkte und der historisch niedrigen Zinssätze ist das Umfeld ideal für Börsengänge. Aber für Snowflake , das kürzlich ein Angebot eingereicht hat, würde es wahrscheinlich in nahezu jedem Marktumfeld gut abschneiden. Dieses Tech-Startup wächst wie Unkraut und die Marktchancen sind enorm.

Wish

Wish ist ein E-Commerce-Unternehmen mit Sitz in San Francisco, das die gleichnamige Webseite und Shopping-App betreibt. Es wurde 2010 von dem CEO Peter Szulczewski und dem CTO Danny Zhang als Wunschlisten-Portal gegründet, das 2013 in eine E-Commerce-Plattform umgewandelt wurde. Wish hat über 300 Millionen Nutzer weltweit.

Wish ist ein E-Commerce-Unternehmen mit Sitz in San Francisco, das die gleichnamige Webseite und Shopping-App betreibt. Es wurde 2010 von dem CEO Peter Szulczewski und dem CTO Danny Zhang als Wunschlisten-Portal gegründet, das 2013 in eine E-Commerce-Plattform umgewandelt wurde. Wish hat über 300 Millionen Nutzer weltweit.

Wish kündigte erst jüngst Ende August den geplanten Börsengang an. Der Antrag wurde vertraulich eingereicht, deswegen stehen öffentlich noch keine Weiteren Informationen zur Verfügung. Jedoch wurde der Wert des Unternehmens von Investoren im letzten Sommer auf rund 11,2 MRD USD geschätzt.

Chancen und Risiken bei Neuemissionen

Wenn man eine Aktie erwirbt, bringt das immer Chancen aber auch Risiken mit sich. Man sollte nicht vergessen, dass das Unternehmen vor dem tatsächlichen Börsengang mit großer Wahrscheinlichkeit gut beworben wird.

Dies gilt vor allem für den Zeitraum, bevor eine tatsächliche Preisspanne festgelegt wird.

Der Grund dafür ist leicht zu verstehen: Je höher die Nachfrage ist, umso mehr Kapital erhält das Unternehmen beim Börsengang.

Demzufolge werden Risiken und weniger gute Geschäftszahlen natürlich nicht so offen kommuniziert wie die Vorteile. Anleger müssen bei Neuemissionen also selbst recherchieren und sich Infos einholen.

Keineswegs sollten sie sich nur auf die Werbebotschaft des Unternehmens verlassen. Man sollte auch bedenken, dass neue Aktien oftmals starke Wertschwankungen erleben, die das Risiko der Investition erhöhen.

Natürlich besteht beim Erwerb einer neuen Aktie bei Börsengang auch die Chance, hohe Gewinne dank eines schnell steigendem Kurs zu erwirtschaften.

Das kann aber natürlich auch ein Risiko sein: Wenn es zum abrupten Abfall an der Börse kommt, kann man hier durchaus auch Verluste machen.

Man sollte also abwägen, ob es da nicht besser wäre, abzuwarten und zu sehen, ob sich eine Aktie an der Börse bewährt.

In jedem Fall sollte man als Anleger darauf achten, ein Unternehmen richtig zu bewerten. Eine Hilfe dabei sind sogenannte Aktienkennzahlen, die schon einmal einen Grundstein für eine fundamentale Analyse von Unternehmen darstellen.

Fazit: Neuemissionen zeichnen kann sich lohnen

Die Bewertung von neuen Aktien ist zwar in der Regel schwieriger als bei bestehenden Aktien, jedoch lohnt sich das Zeichnen von neuen Aktien.

Wichtig dabei ist, dass man sich zuvor schon mit dem Markt und deren Branche auseinandersetzt. Mithilfe von Aktienkennzahlen kann man sich auch schon einmal einen guten Überblick über eine Prognose des gewählten Unternehmens machen. Eine vollständige Liste aller geplanten IPOs findet man auch auf boerse.de.

Die neuen Aktien kann man dann bei Interesse über ein Depot seiner Wahl zeichnen. Hierbei empfehlen wir eToro.

Unsere Empfehlung: Aktien Kaufen bei eToro

- Platzhirsch auf dem Broker Markt mit zahlreichen Features

- Voll lizenziert und reguliert

- Apps für Android & iOS

- Aktien kaufen ohne Kommission

Arriva PLC ist ein britisches Verkehrsunternehmen, welches das Tochterunternehmen der Deutschen Bahn ist. Somit wurden dessen europäische Regionalverkehre unter der Marke DB Arriva zusammengefasst.

Arriva PLC ist ein britisches Verkehrsunternehmen, welches das Tochterunternehmen der Deutschen Bahn ist. Somit wurden dessen europäische Regionalverkehre unter der Marke DB Arriva zusammengefasst.